Créer sa société: plutôt Sàrl ou entreprise individuelle?

Tom a 34 ans. Après 10 années de salariat, il a décidé de lancer sa propre affaire. Si la vision de sa prochaine activité est claire, l’aspect juridique en revanche l’est beaucoup moins. Quel sera son statut exact? Va-t-il créer une société commerciale de type Sàrl ou devenir indépendant avec une entreprise en nom propre? A quoi correspondent ces statuts et surtout qu’impliquent-ils sur le plan juridique, social et fiscal?

Tenir compte des aspects juridiques… et humains!

Pour faire son choix, Tom va devoir se poser les bonnes questions. Veut-il travailler et prendre seul ses décisions? Préfère-t-il se reposer sur l’expérience et les ressources d’éventuels associés? Si oui, sont-ils dignes de confiance? Quel sera le volume des investissements à réaliser? A-t-il un apport personnel à fournir? Sera-t-il suffisant? En répondant à ces questions, Tom va affiner la mise en place de son projet et se dirigera naturellement vers l’un ou l’autre statut.

En effet, créer une entreprise individuelle, implique que Tom sera indépendant et travaillera seul. Avec une Sàrl (Société à responsabilité limitée), il aura des associés et devra gérer ses affaires de concert avec eux… sauf s’il opte pour la Sàrl Unipersonnelle. Afin d’y voir plus clair et donner à Tom toutes les cartes pour faire le meilleur choix pour sa future activité, voici un tableau comparatif des principales caractéristiques structurelles et juridiques de l’entreprise individuelle et de la Sàrl.

| ASPECTS JURIDIQUES | |

|---|---|

| Entreprise individuelle | Sàrl |

| Un exploitant seul, sans associés. Il peut cependant nommer des fondés de pouvoir. | Entre 2 et 100 associés (1). |

| Exception pour la Sàrl Unipersonnelle: 1 associé. | |

| L’entrepreneur doit être en possession des qualifications et autorisations requises pour son activité. Il doit faire une demande d'établissement (sauf pour certaines activités de services à caractère intellectuel). | L’entrepreneur doit disposer des autorisations et agréments nécessaires à l’exercice de son activité. Il doit faire une demande d’établissement pour une activité commerciale, artisanale et certaines professions libérales. |

| Aucun acte de constitution n’est requis. L’entrepreneur ayant la qualité de commerçant doit s’immatriculer au registre du commerce et des sociétés (RCS). | Un acte de constitution doit être établi devant notaire et déposé au Registre du commerce et des sociétés (RCS) pour l’immatriculation de la société. |

| Pas d’exigence de capital minimum. | Capital minimum de 12.000€ intégralement souscrits et libérables (apports en numéraire ou en nature). |

| Décisions prises par l’exploitant seul. | Décisions prises en assemblées générales + gérant ou conseil de gérance. Il peut y avoir un ou plusieurs gérants. |

| L’entrepreneur est responsable des engagements et des dettes, il y a confusion entre son patrimoine privé et son patrimoine professionnel (2). | Les associés sont responsables à hauteur de leur participation au capital social. L’entreprise détient son patrimoine propre. |

| L’entrepreneur doit tenir une comptabilité transparente. Il n’y a pas de publicité des comptes annuels vis-à-vis des tiers. | Obligation de faire approuver par l’assemblée générales des associés: un bilan, compte de profits et pertes, annexes et, en principe, un rapport de gestion. Dépôt des comptes annuels au Registre du commerce et des sociétés. |

| Si l’entrepreneur décède, l’entreprise est soumise au droit commun des successions et risque une dissolution, sauf en cas de reprise. | Pas de dissolution par décès d’un associé, faillite, etc. |

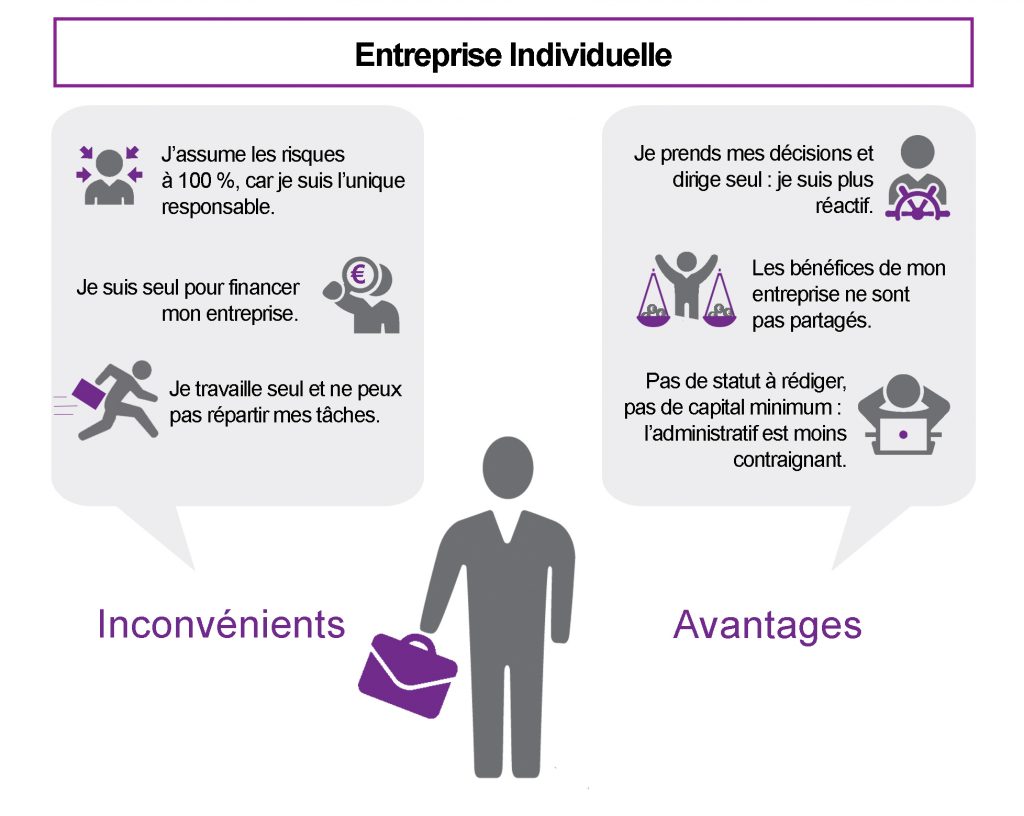

Tom constate que si l’entreprise individuelle donne une véritable indépendance à l’entrepreneur, c’est aussi un choix risqué qui engage directement sa responsabilité et ses biens.

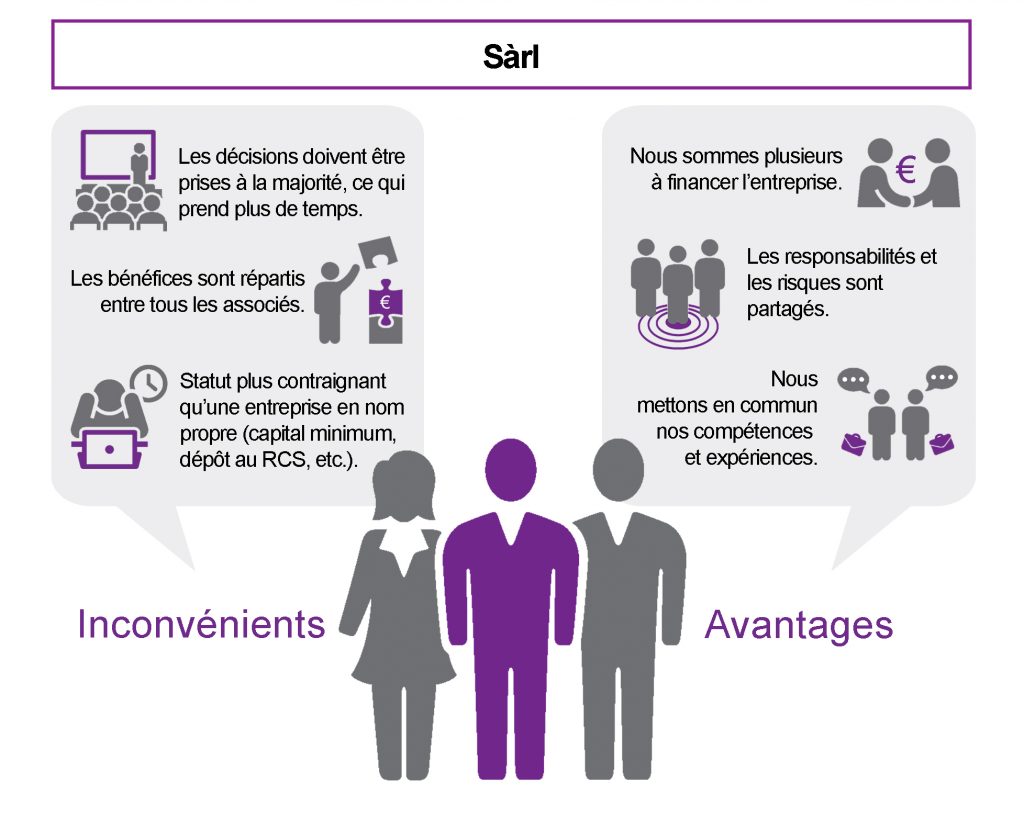

Pour sa part, la Sàrl, permet de partager les ressources, compétences et risques entre les associés, mais elle se montre aussi plus contraignante en matière de démarches administratives.

Prendre en compte les caractéristiques sociales et fiscales

Tom doit également se pencher sur les aspects sociaux et fiscaux de ces statuts. S’il y a des obligations à respecter dans les deux cas, les contraintes ne sont pas les mêmes. Par exemple, avec une entreprise individuelle, Tom est imposé sur ses propres revenus, alors que c’est la société qui est taxée avec une Sàrl. D’autre part, l’impôt sur la fortune n’existe pas dans le cas de l’entreprise individuelle, mais bien pour la Sàrl. Les principaux aspects sociaux et fiscaux sont résumés ci-dessous.

| ASPECTS SOCIAUX | |

|---|---|

| Entreprise individuelle | Sàrl |

| L’entrepreneur doit s’affilier au Centre commun de la sécurité sociale (CCSS) en tant que travailleur indépendant (pour les activités du ressort de la Chambre de commerce, de la Chambre des Métiers et de la Chambre d’Agriculture + les travailleurs intellectuels indépendants), en remplissant une déclaration d’entrée pour travailleur indépendant. | Le gérant de la société commerciale, artisanale, agricole ou à caractère intellectuel qui détient l’autorisation d’établissement et possède plus de 25% des parts sociales de la société, doit s’affilier à la CCSS comme indépendant. Il doit cependant remplir la déclaration d’entrée pour salarié du secteur privé. |

| L’entrepreneur paye lui-même les charges patronales et salariales proportionnellement à son revenu professionnel brut, ainsi que l’assurance accident. Il est dispensé de cotisations lorsque son revenu professionnel ne dépasse pas 1/3 du salaire social minimum par an. | Si elle souhaite embaucher, la société doit entrer une déclaration d’exploitation auprès de la CCSS, pour se faire immatriculer en tant qu’employeur. |

| Si le gérant de la société (qui possède l’autorisation d’établissement) a moins de 25% des parts, il peut être salarié de la société (à condition de ne pas être l’associé majoritaire et d’avoir un contrat de travail). Il ne paye alors que les cotisations salariales et c’est la société qui paye les charges patronales. |

| ASPECTS FISCAUX | |

|---|---|

| Entreprise individuelle | Sàrl |

| L’entrepreneur doit faire une déclaration de TVA à l’Administration de l’enregistrement des domaines et de la TVA (AED). | La société doit faire une déclaration de TVA à l’Administration de l’enregistrement des domaines et de la TVA (AED). |

| Il est imposé sur ses revenus en tant que personne physique (taux variant de 0 à 42 % suivant le revenu imposable). | L’entreprise est soumise à l’impôt sur le revenu des collectivités (taux entre 14 et 16% en fonction du revenu imposable). |

| S’il fait des bénéfices commerciaux, il doit payer un impôt commercial communal . | Si l’entreprise fait des bénéfices commerciaux, elle doit payer un impôt commercial communal (montant variable en fonction des communes). |

| Impôt foncier, s’il est propriétaire. | Impôt foncier, s’il est propriétaire. |

| Impôt sur la fortune |

A noter que depuis le 16 janvier 2017, il existe aussi la Sàrl-S (société à responsabilité limitée simplifiée). Il s’agit d’une version «allégée» de la Sàrl, caractérisée par un capital social minimum réduit à 1€ et une constitution qui peut être réalisée par acte sous seing privé, sans l’intervention d’un notaire.

En conclusion, Tom s’aperçoit qu’il existe des avantages et des inconvénients dans les deux situations. Pour faire son choix, il doit donc prendre en compte la nature de son activité et sa situation personnelle. Il a aussi la possibilité de se faire aider par un spécialiste.

Si, comme Tom, vous souhaitez vous lancer dans l’entrepreneuriat, vous pouvez faire analyser gratuitement votre situation personnelle en contactant la House of Entrepreneurship, de la Chambre de Commerce ou Contact entreprises de la Chambre des Métiers.

(1) Attention au choix des partenaires: pensez à bien définir les objectifs, les modalités de collaboration, etc. Ce serait dommage de mettre la clé sous la porte à cause d’une mauvaise entente!

(2) Si Tom est marié, il lui est fortement conseillé d’adopter le régime matrimonial de la séparation de biens.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne