Arbeit: Sachleistungen in Luxemburg

Essensgutscheine, Firmenwagen, kostenloser Parkplatz, Diensthandy, Zusatzpensionsregime, Krankenzusatzversicherung, Dienstwohnung… Sachleistungen erfreuen sich im Großherzogtum großer Beliebtheit. Wer erhält sie und welche werden am häufigsten gewährt? Und was ist bei Gratifikationen zu beachten? myLIFE gibt Ihnen einen Überblick über diese bei Arbeitnehmern äußerst beliebten Extras.

Qualifizierte Mitarbeiter zu gewinnen und zu halten, ist eine der größten Herausforderungen für Unternehmen. Zwar werden in Luxemburg attraktive Gehälter gezahlt, dies reicht jedoch nicht immer, um Mitarbeiter zu motivieren und ans Unternehmen zu binden. Deshalb bieten viele Unternehmen Vergütungspakete an, die neben einem Grundgehalt Sachleistungen sowie Boni oder andere Gratifikationen umfassen.

Sachleistungen sind vor allem im Dienstleistungssektor weit verbreitet

Sachleistungen sind Güter oder Dienstleistungen, die Arbeitnehmern vom Arbeitgeber unentgeltlich oder zu reduzierten Preisen zur Verfügung gestellt werden. Es besteht keine Verpflichtung zur Gewährung von Sachleistungen. Diese können allen oder nur bestimmten Mitarbeitern eines Unternehmens angeboten werden. Allerdings müssen sie im Arbeitsvertrag oder Nachtrag zum Arbeitsvertrag genannt werden, da sie Teil der Vergütung des Angestellten sind.

→ Sachleistungen sind grundsätzlich sozialversicherungs- und einkommensteuerpflichtig. Dennoch sind sie finanziell interessant: Die Einstiegspreise sind attraktiv und häufig profitieren Angestellte von einer teilweisen oder vollständigen Steuerbefreiung.

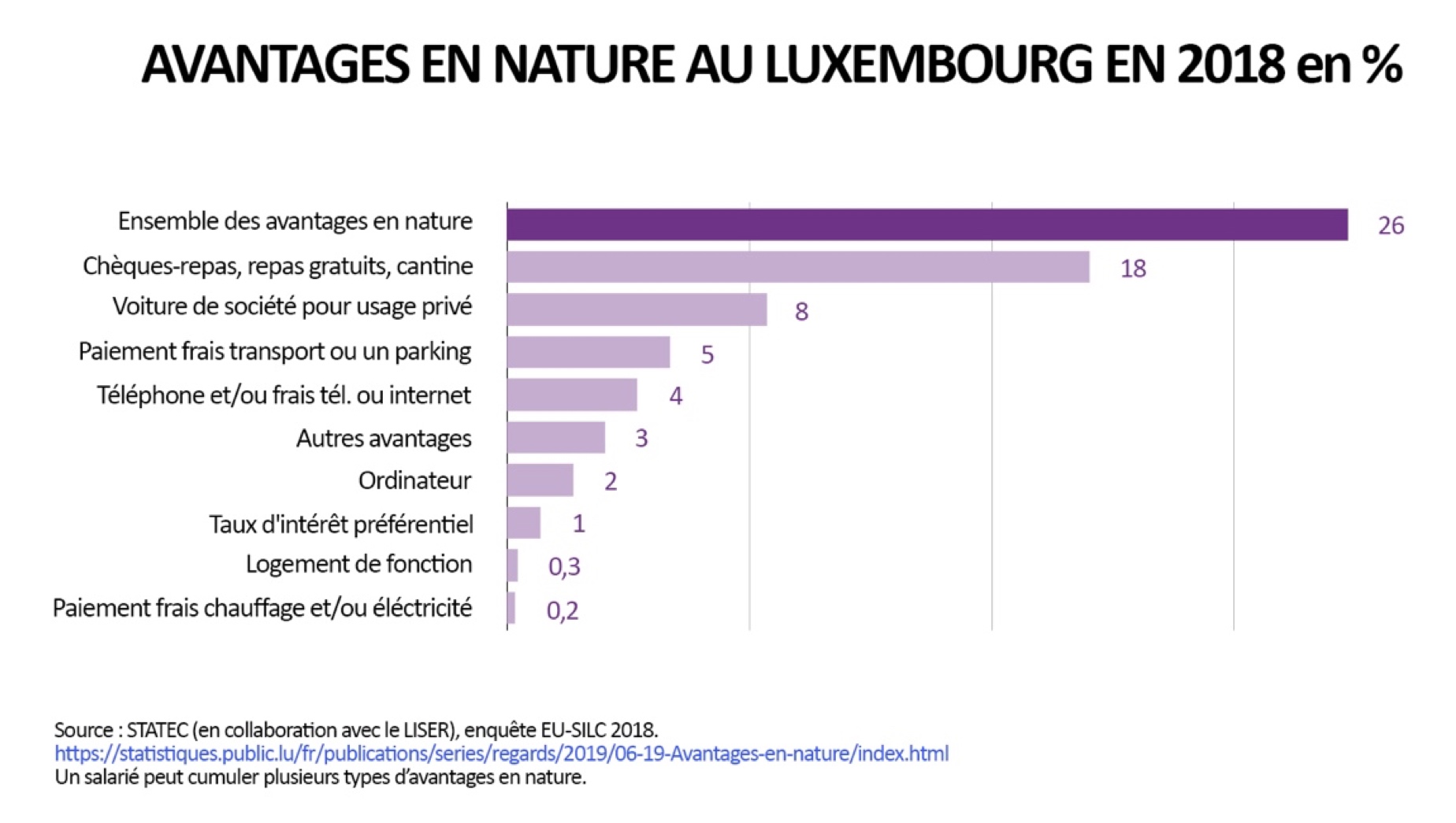

In Luxemburg erhielten 20181 etwas mehr als ein Viertel der Arbeitnehmer Sachleistungen, darunter 48% der Führungskräfte. Den Daten zufolge wurden diese Zusatzvergütungen häufiger Geschäftsführern oder höheren Angestellten in akademischen Berufen sowie Beschäftigten in verschiedenen Dienstleistungsbereichen angeboten: Finanz- und Versicherungsaktivitäten, Immobilien, wissenschaftliche und technische Aktivitäten oder im Bereich Verwaltungs- und Unterstützungsdienstleistungen.

Zu den häufigsten Sachleistungen im Großherzogtum zählen Essensgutscheine oder Zugang zu einer Firmenkantine, aber auch die Nutzung eines Firmenwagens zu privaten Zwecken.

Essensgutscheine und Firmenwagen in Luxemburg

Zu den häufigsten Sachleistungen im Großherzogtum zählen Essensgutscheine oder Zugang zu einer Firmenkantine, aber auch die Nutzung eines Firmenwagens zu privaten Zwecken.

Essensgutscheine sind eine Alternative zur Firmenkantine. Sie können in Restaurants oder in Bäckereien, Metzgereien, Lebensmittelgeschäften oder Supermärkten in Luxemburg eingelöst werden (maximal fünf Gutscheine pro Tag oder 75 Euro pro Tag für eine Mahlzeit oder den Kauf von Lebensmitteln). Sie sind steuer- und abgabenfrei, sofern sich der Arbeitnehmer mit mindestens 2,80 Euro an den Kosten des Gutscheins beteiligt und der Nennwert des Gutscheins 15 Euro nicht übersteigt (vormals: 10,80 Euro).

Achtung: Essensgutscheine aus Luxemburg können nicht in den Nachbarländern, sondern nur im Großherzogtum eingelöst werden.

Die Bereitstellung eines Firmenwagens für dienstliche und private Zwecke gehört ebenfalls zu den gängigen Sachleistungen. Die Höhe des steuerpflichtigen Vorteils kann auf der Grundlage der Selbstkosten pro Kilometer ermittelt werden (Fahrtenbuchmethode). Die Alternative und häufiger gewählte Variante ist eine pauschale Versteuerung auf der Grundlage der CO2-Emissionen des Autos. In diesem Fall schwankt der geldwerte Vorteil zwischen 0,5%-0,6% (bei Elektrofahrzeugen) und 2% (bei Fahrzeugen mit Verbrennungsmotor oder Hybridantrieb) des Wiederbeschaffungswertes (inklusive Mehrwertsteuer) des Fahrzeugs. Das Budget für den Leasingvertrag (operatives Leasing oder Finanzierungsleasing) ist Teil der monatlichen Vergütung des Mitarbeiters.

→ Diese Sachleistungen sind in Bargeld zu bewerten, um die einzubehaltende Steuer berechnen zu können. Die Bewertungsmethoden hängen von der jeweiligen Leistung ab und richten sich entweder nach dem Marktpreis oder nach den Pauschalen gemäß der großherzoglichen Verordnung.

Vielzahl von Möglichkeiten im Großherzogtum

Laut der Erhebung EU-SILC 2018 verfügen Unternehmen neben Essensgutscheinen und Firmenwagen über zahlreiche Möglichkeiten, das Gehalt ihrer Mitarbeiter durch Zusatzleistungen zu erhöhen. Sie können bestimmte Kosten übernehmen, beispielsweise für Parkplätze oder Transport, Heizung, Strom oder Internet. Sie können den Mitarbeitern auch ein Smartphone bzw. einen Computer, Kredite mit Vorzugszinsen (insbesondere im Bankensektor) oder ausländischen Mitarbeitern eine Dienstwohnung zur Verfügung stellen.

Weitere mögliche geldwerte Vorteile sind die Übernahme von Beiträgen für eine zusätzliche Altersvorsorge oder Krankenzusatzversicherung, die Übernahme der Schulgebühren der Kinder des Mitarbeiters, Zinsgutschriften und Zinssubventionen, die Impatriate-Regelung für hochqualifizierte Mitarbeiter oder die Gewinnbeteiligungsprämie, die Mitarbeiter belohnt, die einen wesentlichen Beitrag zum Unternehmensergebnis geleistet haben.

Boni, Prämien und 13. Monatsgehalt

Neben dem Festgehalt und den Sachleistungen können Mitarbeiter auch Prämien oder Boni von ihrem Arbeitgeber erhalten.

Die Zahlung dieser nicht periodischen Vergütungselemente ist für den Arbeitgeber nicht verpflichtend und erfolgt demnach auf freiwilliger Basis.

→ Achtung: Wenn die Gratifikation im Arbeitsvertrag oder im Tarifvertrag vorgesehen ist (ohne dass sie als optional beschrieben wird) oder sie sich aus einer regelmäßigen, unveränderlichen und allgemeinen Praxis innerhalb des Unternehmens ergibt, kann sie als fester Bestandteil des Arbeitsentgelts angesehen werden.

Die nicht periodischen Vergütungselemente werden nicht höher besteuert als das reguläre Gehalt. Nur die Berechnung ist unterschiedlich.

Prämien, Boni und 13. Monatsgehalt sind ebenso wie Sachleistungen sozialversicherungs- und steuerpflichtig. Entgegen der landläufigen Meinung werden diese nicht periodischen Vergütungselemente nicht höher besteuert als das reguläre Gehalt. Nur die Berechnung ist unterschiedlich.

Gratifikationen werden im Allgemeinen gemäß der Steuertabelle für nicht periodische Vergütungselemente besteuert. Wenn die Jahresvergütung 60.000 Euro und/oder die Prämie 5.599 Euro übersteigt, gilt allerdings die Lohnsteuerjahrestabelle.

| Beispiel:

Wir haben das Beispiel hier bewusst vereinfacht und die Sozialversicherungsbeiträge oder Abzüge auf der Lohnsteuerkarte nicht separat ausgewiesen. Außerdem haben wir die Zahlen zum besseren Verständnis gerundet. Ein gebietsansässiger Arbeitnehmer, Steuerklasse 2 (Hauptlohnsteuerkarte), erhält ein monatliches Gehalt von 3.500 Euro und zahlt ungefähr 86 Euro Einkommensteuer pro Monat. Im Dezember erhält er eine Prämie in Höhe von 2.000 Euro von seinem Arbeitgeber. Er zahlt ungefähr 187 Euro Steuern auf diese Gratifikation. Am Jahresende hat der Arbeitnehmer somit folgenden Steuerbetrag gezahlt: (86 Euro x 12) + 187 Euro = 1.219 Euro. Wie man sieht, ist der Steuerbetrag für die Gratifikation höher, weil er für das ganze Jahr und nicht für einen Monat berechnet wurde. Es wird so vorgegangen, als hätte der Arbeitnehmer jeden Monat ein Zwölftel der Prämie zusätzlich zu seinem Gehalt erhalten. Die Besteuerung der Gratifikation berücksichtigt also sowohl die Steuerschuld in Bezug auf die Gratifikation selbst als auch die zusätzliche Steuerschuld für die restlichen Monate des Jahres, da für den Arbeitnehmer ein Jahreseinkommen von 44.000 Euro ([3.500 Euro x 12] + 2.000 Euro) statt 42.000 Euro (3.500 Euro x 12) zu versteuern ist. Mit anderen Worten: Wäre die Gratifikation von Anfang an berücksichtigt worden, hätte der Arbeitnehmer folgenden Betrag erhalten: (3.500 Euro x 12) + 2.000 Euro = 44.000 Euro / 12 = 3.667 Euro pro Monat. Er hätte somit ungefähr 103 Euro Steuern pro Monat bzw. 103 Euro x 12 = 1.236 Euro pro Jahr gezahlt. Fazit: Bei Auszahlung der Prämie von 2.000 Euro am Jahresende berechnet sich der Steuerabzug für den Arbeitnehmer wie folgt: (12 x 86 Euro) + 187 Euro = 1.219 Euro. Bei einer über das Jahr verteilten Auszahlung der Prämie berechnet sich der Steuerabzug für den Arbeitnehmer so: 12 x 103 Euro = 1.236 Euro. Es ergibt sich eine Differenz von 17 Euro. Die insgesamt entrichteten Steuerbeträge weichen also letztlich nicht sehr stark voneinander ab. Nur die Verteilung hat sich geändert. Die Steuerbehörde gibt auf ihrer Website ein ausführliches und konkretes Beispiel für die Besteuerung einer Gratifikation. |

Schließlich ist zu beachten, dass neben den Sachleistungen und Gratifikationen des Arbeitgebers weitere Kriterien zu berücksichtigen sind: Weiterbildungen, individuelle Gestaltung der Arbeitszeit, Telearbeit usw. Dies sind wichtige Faktoren, wenn es darum geht, Mitarbeiter zu gewinnen und zu halten.

1 Quelle: Ergebnisse einer 2018 durchgeführten und in Regards N°6 05/2019 des Statec übernommenen Erhebung.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben