Vermögensverwaltung: früh und richtig entscheiden

Eine facettenreiche Angelegenheit, die das nötige Know-how voraussetzt.

Kann ich eine bestimmte Investition tätigen, ohne mein Vermögen zu stark zu belasten? Gefährdet eine geplante Ausgabe eventuell mein künftiges Einkommen? Kann ich mein Traumhaus finanzieren? Werde ich im Ruhestand genügend Geld zur Verfügung haben, um meinen Lebensstandard abzusichern? Das alles sind Fragen, die sich viele Menschen stellen. Es sind Fragen, die unter die Rubrik Vermögensverwaltung fallen und immer dann auftauchen, wenn wichtige Projekte anstehen oder neue Herausforderungen im Leben angegangen werden, die finanziell einen direkten Impakt haben. Um in solchen Situationen richtig zu entscheiden, braucht man einen klaren Überblick auf das eigene Vermögen, dessen Potenzial und den Umgang damit.

Fakt ist, dass das eigene Vermögen einer konsequenten und längerfristig ausgerichteten Verwaltung bedarf, dies unabhängig davon, welcher Art das Vermögen ist; seien es Immobilien, Finanzguthaben oder Firmenbesitz. Eine erfolgreiche Verwaltung setzt zu allererst eine genaue und umfassende Bestandsaufnahme aller Vermögenswerte und Verbindlichkeiten voraus. Es gilt eine einfache Regel: Der Wert des Vermögens ist gleich der Summe der Vermögenswerte, abzüglich aller bestehenden Verbindlichkeiten.

Aktiva bestimmen

Zu den wichtigsten Aktiva gehören Immobilien (Häuser, Wohnungen, Grundstücke, landwirtschaftliche Flächen usw.), so genannte „flüssige Mittel“ (Bankkonten, Sparbücher, Bargeld usw.) sowie Finanzanlagen und Wertpapiere. Darüber hinaus sind auch Verträge über Lebensversicherungen, Pensionspläne, berufliche Vermögenswerte und sonstige Wertgegenstände (Schmuck, Kunstobjekte usw.) bei der Vermögensbestimmung berücksichtigt.

Die Bewertung des Vermögens kann je nach Art sehr unterschiedlich ausfallen. Immobilien etwa beurteilt man normalerweise aufgrund der aktuellen Marktpreise. Der Wert laufender Lebensversicherungsverträge ist auf dem jährlichen Auszug detailliert angegeben. Die Einschätzung von Wertpapieren orientiert sich an den aktuellen Börsenkursen. Der Wert von Anlagen in Investmentgesellschaften mit variablem Kapital (SICAV) entspricht dem letzten bekannten Rücknahmewert. Bei beruflichen Vermögenswerten gilt meistens der entsprechende Marktwert.

Die Vermögensplanung dient dem Zweck, das Wachstum seines Guthabens zu optimieren.

Die Vermögensplanung dient dem Zweck, das Wachstum seines Guthabens zu optimieren. Um die richtigen Entscheidungen zu treffen, ist es wie gesagt wichtig, die nötigen Kompetenzen zu besitzen. Die Hilfe von Experten ist der richtige Weg. In einem eingehenden Gespräch simulieren sie auf Basis der zur Verfügung gestellten Informationen verschiedene Szenarien für die langfristige Entwicklung des Vermögens. Anhand der ermittelten Ausgangslage und unter Berücksichtigung derzeitiger und späterer Einkünfte und Ausgaben kann man zusammen mit diesen Experten die möglichen Verwaltungsalternativen analysieren und gegebenenfalls neue Modelle durchspielen. Die Lösungen sollten immer auf die spezifische Situation, die Wünsche und Erwartungen des Betroffenen zugeschnitten sein. Letzterer sollte also wissen, was er erwartet und welche Ziele er hat. Die Vermögensplanung sollte zu einem stimmigen Ganzen gebündelt sein.

Verschiedene Komplexitätsgrade

Die Modelle der Vermögensverwaltung können die unterschiedlichsten Komplexitätsgrade und Formen haben. Das gilt für mögliche Gesellschaftsstrukturen ebenso wie für die Vermögensinstrumente. Ausschlaggebend ist es, alle Formen und Optionen zu prüfen. Dazu bedarf es natürlich multidisziplinärer Kompetenzen, insbesondere in den Bereichen Finanzen, Steuern und Nachfolgeplanung. Ohne das richtige Know-how ist es schwierig, einer Person – oder einem Haushalt – einen genauen Überblick über deren/dessen derzeitiges und zukünftiges Vermögen zu vermitteln und die Sparfähigkeit oder die gewinnbringenden Möglichkeiten des Kapitaleinsatzes aufzuzeigen. Experten kennen Risiken und wissen diese einzuschätzen. Deshalb ist ihr Rat bei der Vermögensplanung so wichtig.

Vermögensplanung in fünf Schritten

- Bestandsaufnahme: In diesem Schritt soll Ihre Vermögens- und Finanzlage ermittelt und bewertet werden.

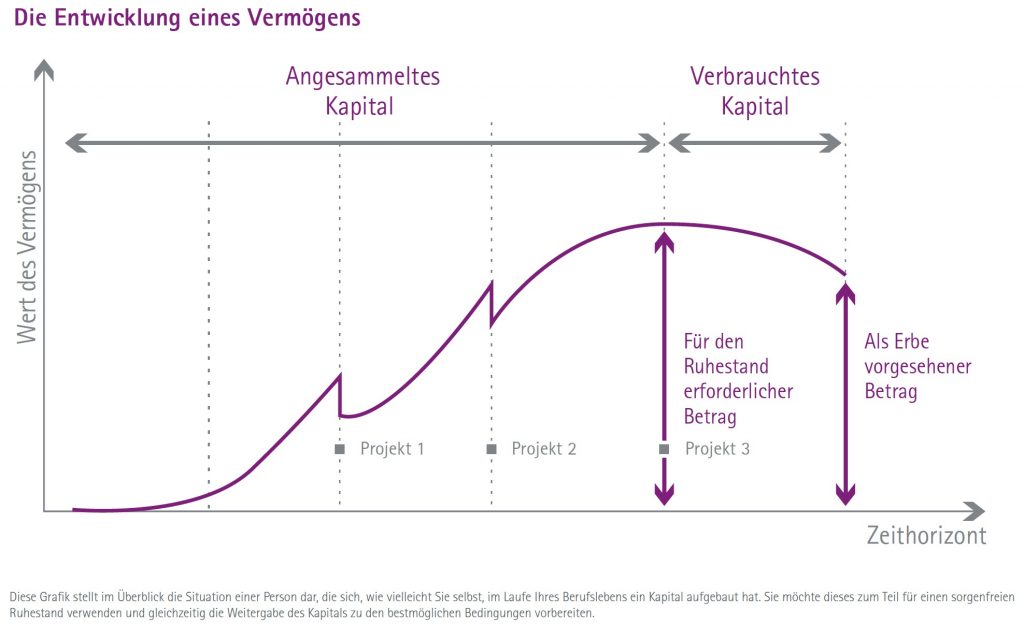

- Zielsetzung: Anhand Ihrer Wünsche legen Sie Ziele fest, damit eine Vermögensplanung erfolgen kann, die so umfassend wie möglich ist. Die Grafik stellt in Kurzform das Beispiel einer Person dar, die während ihres Berufslebens Kapital aufgebaut hat. Sie möchte für den Ruhestand vorsorgen und parallel die Übertragung unter optimalen Bedingungen vorbereiten.

- Bilanz und Analyse: Die Analyse Ihres Vermögens beginnt, sobald alle Daten zusammengetragen sind. Dann wird eine Bilanz der Vermögenslage erstellt und eine Einschätzung der wahrscheinlichen langfristigen Entwicklung Ihres Vermögens vorgenommen.

- Simulationen: Die möglichen Lösungen, die das Wachstum Ihres Vermögens optimieren sollen, werden durchgespielt. Durch neue Simulationen lassen sich deren Effekt und Eignung überprüfen.

- Entwicklung: Im Laufe der Zeit können sich die Wirtschaftslage und Steuervorschriften ebenso wie Ihre persönliche und finanzielle Situation verändern. Nehmen Sie sich deshalb regelmäßig Zeit, um Ihre Vermögensplanung diesen neuen Gegebenheiten anzupassen.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben