Was sind strukturierte Produkte?

Strukturierte Produkte sind für viele Anleger ein Buch mit sieben Siegeln. Wir erklären einfach und verständlich, was strukturierte Produkte sind, wie sie eingesetzt werden und welche Hauptrisiken mit ihnen verbunden sind.

Einfach gesagt handelt es sich bei strukturierten Produkten um eine Kombination aus zwei oder mehreren Finanzinstrumenten, wobei sie so konzipiert sind, dass sie einem ganz bestimmten Risiko-Rendite-Profil entsprechen. Für gewöhnlich bestehen sie aus einem traditionellen Finanzinstrument, das mit Derivaten kombiniert wird. Die einzelnen Komponenten werden zu einem untrennbaren Produkt verknüpft.

Das Auszahlungsprofil des herkömmlichen Wertpapiers wird dadurch in der Regel verändert. Die periodischen Kuponzahlungen einer Anleihe können beispielsweise durch Auszahlungen ersetzt werden, die von der Wertentwicklung eines oder mehrerer Basiswerte abhängen.

Bei diesen Basiswerten kann es sich um Aktien, Zinssätze, Rohstoffe, Währungen oder einen Korb von Vermögenswerten handeln. Ein strukturiertes Produkt kann ein Engagement in mehreren Basiswerten bieten. Wenn sich die Basiswerte so entwickeln wie erhofft, kann dies für den Anleger sehr lukrativ sein.

Der Ertrag des strukturierten Produkts ergibt sich normalerweise aus den Erträgen der Basiswerte.

Deshalb gibt es nicht das eine standardisierte strukturierte Produkt; die Bedingungen sowie das Auszahlungs- und Risikoprofil dieser Anlagevehikel sind sehr individuell.

Deshalb gibt es nicht das eine standardisierte strukturierte Produkt; die Bedingungen sowie das Auszahlungs- und Risikoprofil dieser Anlagevehikel sind sehr individuell.

Einige strukturierte Produkte werden an der Börse gehandelt, das gilt beispielsweise für „Derative Warrants“ (Optionsscheine). Andere sind nicht an der Börse notiert und werden von Intermediären wie Banken ausgegeben.

Arten von strukturierten Produkten

Die European Structured Investment Products Association (EUSIPA) hat die „Derivative Map“ erarbeitet, die eine wichtige Orientierungshilfe für die Branche darstellt. Dort werden strukturierte Produkte in drei Kategorien unterteilt.

-

- Kapitalschutz. Während das vom Anleger ursprünglich investierte Kapital geschützt ist, hängt die Rendite von der Preisentwicklung des Basiswerts ab. Diese Art von strukturierten Produkten wird allgemein als am wenigsten riskant betrachtet.

- Renditesteigerung (ohne Kapitalschutz). Bei dieser Form von strukturierten Produkten erhält der Anleger vorab festgelegte Kuponzahlungen. Es besteht kein Kapitalschutz, sodass der Anleger den ursprünglich investierten Betrag möglicherweise nicht zurückerhält, und in manchen Fällen ist das Aufwärtspotenzial begrenzt. Es wird jedoch eine im Vergleich zu anderen, allgemein als weniger riskant angesehenen Anlageklassen wie zum Beispiel traditionelle Anleihen höhere Rendite angestrebt. Obwohl Renditeoptimierungsprodukte Anleihen ähneln (da sie einen Kupon zahlen und oft zum Nennwert oder mit einem Abschlag ausgegeben werden), unterscheiden sich ihre Risikomerkmale stark von denen klassischer festverzinslicher Wertpapiere. Renditeoptimierungsprodukte können sehr komplex sein und die Auslösung gewisser Mechanismen vorsehen, wenn während des Anlagezeitraums bestimmte Bedingungen erfüllt sind.

- Partizipation. Der Zweck dieser Instrumente ist die Nachbildung der Entwicklung des Basiswerts. Dabei wird das Aufwärtspotenzial in der Regel gehebelt oder es wird ein Schutz vor Kursverlusten geboten, wobei kein oder nur ein bedingter Kapitalschutz besteht. Diese Instrumente zahlen für gewöhnlich keinen Kupon und werden nicht mit einem Abschlag ausgegeben. Diese strukturierten Produkte werden häufig als Zertifikate bezeichnet und haben oft Aktien als Basiswert. Bei einigen Produkten wird eine „Rendite bei Fälligkeit“ angegeben, die sich durch Multiplikation der Performance des Basiswerts mit einem fixen Prozentsatz – der Partizipationsrate – ergibt.

Der Markt für strukturierte Produkte entwickelt sich ständig weiter, wobei neue und immer komplexere Instrumente geschaffen werden. Daher fallen einige Produkte in mehrere der oben genannten Kategorien.

Wichtig ist, dass Anleger die Bedingungen, das Anlageziel, die Strategie, Gebühren, Verfahren, Auszahlungen und die inhärenten Risiken der Produkte verstehen, bevor sie investieren.

Deshalb sind viele strukturierte Produkte sehr riskant und eignen sich nicht für unerfahrene Anleger. Wichtig ist, dass Anleger die Bedingungen, das Anlageziel, die Strategie, Gebühren, Verfahren, Auszahlungen und die inhärenten Risiken der Produkte verstehen, bevor sie investieren.

Risiken

Investitionen sind mit zahlreichen möglichen Risiken verbunden. Nachfolgend finden Sie eine (nicht vollständige) Liste der wichtigsten Risiken im Zusammenhang mit strukturierten Produkten:

-

- Eine relativ geringe Liquidität, da es sich in der Regel um maßgeschneiderte Instrumente handelt. Die meisten strukturierten Produkte sind nicht an der Börse notiert. Deshalb gibt es keinen organisierten Sekundärmarkt, und der Inhaber kann das Produkt möglicherweise zeitweilig nicht zu einem angemessenen Preis verkaufen. Dies liegt auch an der ungewissen Performance des Produkts bis zum Fälligkeitstermin, da für eingebettete Derivate während der Laufzeit des Produkts eigene Bewertungsparameter gelten.

- Risiko des Ausfalls des Emittenten. Strukturierte Produkte sind im Falle der Insolvenz des Emittenten nicht geschützt. Die Bonität des Emittenten ist deshalb ein wichtiges Kriterium.

- Marktrisiko – Das Marktrisiko entspricht dem Risiko des Basiswerts.

- Währungsrisiko – Einige strukturierte Produkte unterliegen einem Währungsrisiko, das heißt dem Risiko, dass sich Wechselkursschwankungen negativ auf den Rückzahlungswert des Produkts auswirken.

- Preisparameter eingebetteter Derivate: Diese als „Griechen“ bezeichneten Kennzahlen werden verwendet, um zu messen, wie empfindlich die Preise von Derivaten während der Laufzeit des Produkts auf Veränderungen der Basiswerte reagieren.

Für Anleger, die erfahren genug sind, um in komplexe Produkte zu investieren, bieten diese Produkte jedoch mehrere Vorteile, vor allem ein hohes Maß an Flexibilität, um Anlageideen umzusetzen.

Vorteile

-

- Präzision beim Aufbau von Anlageportfolios. Strukturierte Produkte können konzipiert werden, um sehr spezifischen Anlagebedürfnissen und -zielen zu entsprechen. Sie bieten eine Fülle von Anlagemöglichkeiten, indem sie ein spezifisches Engagement in verschiedenen Märkten ermöglichen und das Potenzial bieten, unter allen möglichen Marktbedingungen eine Rendite zu erzielen. Dabei gibt es Produkte, die in unterschiedlicher Weise auf fallende oder steigende Märkte bei hoher oder niedriger Volatilität reagieren. Anleger können auch auf Korrelationen zwischen Vermögenswerten setzen.

Einer der wichtigsten Vorzüge von strukturierten Produkten für Privatanleger besteht darin, dass diese eine Vielzahl von Annahmen und Markterwartungen in einem einzigen Instrument vereinen.

-

- Zugang. Der durchschnittliche Anleger ist in den meisten Fällen nicht in der Lage, in physische Basiswerte wie Öl, Metalle oder andere Rohstoffe zu investieren. Der Derivatemarkt, der ein Engagement in diesen Vermögenswerten bietet, ist zudem schwer zugänglich und wenig liquide. Bestimmte strukturierte Produkte werden zunehmend standardisiert und an wichtigen europäischen Börsen verfügbar gemacht, beispielsweise Bonuszertifikate und Discount-Zertifikate. Mit diesen Instrumenten können sich Anleger kosteneffizient auf Märkten beteiligen, die sonst schwer zugänglich wären.

- Maßgeschneiderte Anlagen. Einer der wichtigsten Vorzüge von strukturierten Produkten für Privatanleger besteht darin, dass diese eine Vielzahl von Annahmen und Markterwartungen in einem einzigen Instrument vereinen.

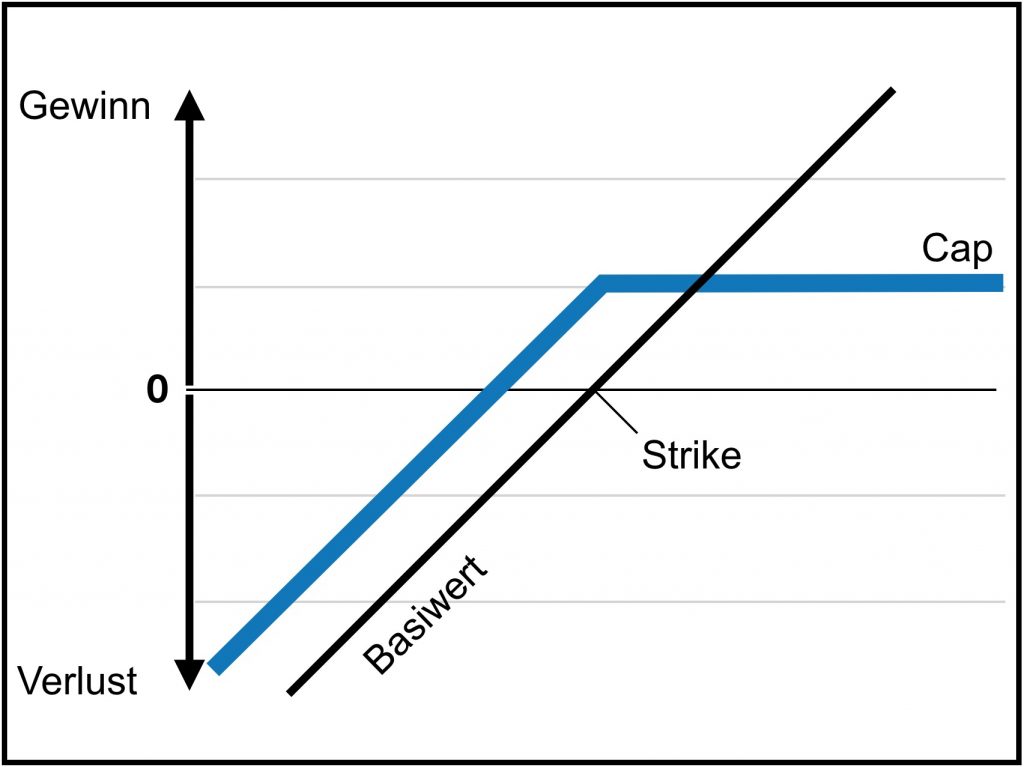

Nehmen Sie zum Beispiel ein Discount-Zertifikat. Diese Zertifikate werden normalerweise gekauft, wenn der Anleger von einer Seitwärtsbewegung oder einem leichten Anstieg des Basiswerts ausgeht. Mit diesen Produkten kann der Anleger den Basiswert zu einem niedrigeren Preis (Strike) erwerben. Sollte der Kurs des Basiswerts bei Fälligkeit unter dem Strike liegen, erhält der Anleger den Basiswert und/oder einen Barbetrag. Das Verlustpotenzial ist somit geringer als bei einer Direktinvestition, dafür ist aber auch das Gewinnpotenzial nach oben begrenzt.

Discount-Zertifikat

Quelle: EUSIPA

Unabhängig von der geplanten Anlage wird Anlegern empfohlen, vor jeder Anlageentscheidung die folgenden Dokumente sorgfältig zu lesen:

-

- Basisinformationsblätter (PRIIPS KID);

- Angebotsdokument;

- Product Key Facts Statement (Factsheet).

Viel Erfolg!

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben