Wie haben sich Ihre steuerlichen Pflichten als verheiratete Grenzgänger geändert?

Die am 1. Januar 2017 in Luxemburg in Kraft getretene Steuerreform betrifft auch die Grenzgänger. Vor allem diejenigen, die verheiratet sind. Wir zeigen Ihnen, warum verheiratete Grenzgänger hiervon besonders stark betroffen sind (1).

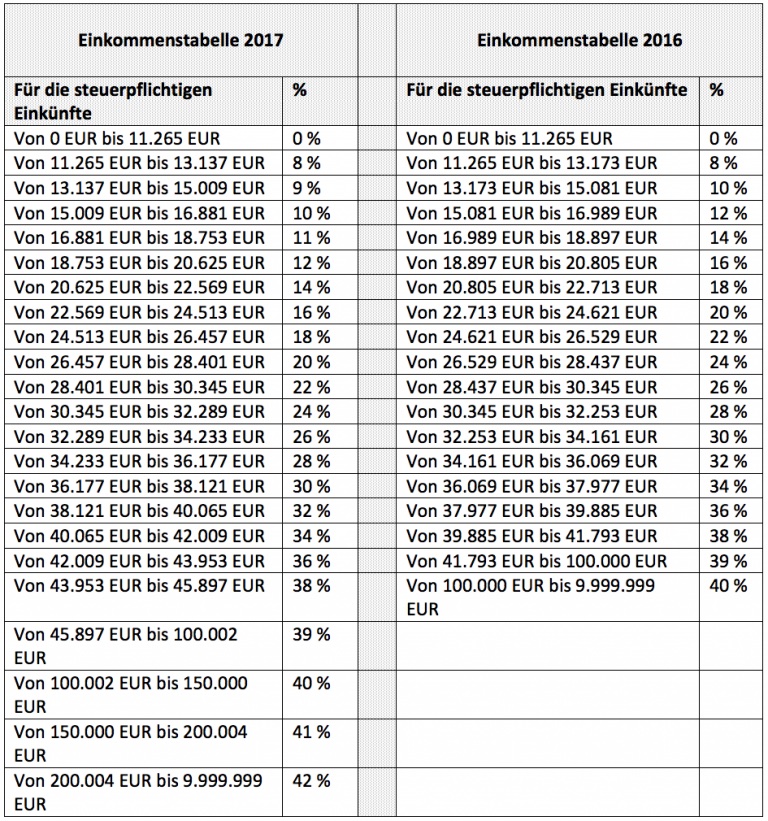

Die erste in Kraft getretene Änderung betrifft die Einführung einer neuen Steuertabelle. Nachfolgend finden Sie zu Informationszwecken die Zusammensetzung für die Klasse 1:

Bitte schauen Sie sich diese Tabelle genau an, denn diese Steuerklasse wird nunmehr einige von Ihnen betreffen, bei denen dies vorher nicht der Fall war. Die meisten Änderungen der Reform betreffen den Status „verheirateter Grenzgänger“. Vor der Reform wurden diese Steuerpflichtigen der Steuerklasse 1A oder 2 zugeordnet (wenn mehr als 50% der Einkünfte des Haushalts aus Berufstätigkeit in Luxemburg erzielt wurden). Bei der Steuerklasse 2 führte dies zu einer gemeinsamen Besteuerung des Paares auf der alleinigen Grundlage der in Luxemburg erzielten Einkünfte ohne Berücksichtigung der ausländischen Einkünfte der beiden Ehegatten.

Ab 1. Januar 2018 werden die in Luxemburg erzielten Einkünfte eines angestellten Grenzgängers gemäß Steuerklasse 1 besteuert, unabhängig davon, ob er verheiratet ist, der Ehegatte ebenfalls in Luxemburg arbeitet oder es unterhaltspflichtige Kinder gibt.

Ab 1. Januar 2018 werden die in Luxemburg erzielten Einkünfte eines angestellten Grenzgängers gemäß Steuerklasse 1 besteuert, unabhängig davon, ob er verheiratet ist, der Ehegatte ebenfalls in Luxemburg arbeitet oder es unterhaltspflichtige Kinder gibt.

Verheiratete Grenzgängerpaare können trotzdem die Steuerklasse 2 wählen, aber nur wenn sie dies gemeinsam beantragen und wenn:

- bei belgischen, französischen und deutschen Grenzgängern – der nicht in Luxemburg ansässige Steuerpflichtige, der Einkünfte aus Luxemburg bezieht, in Luxemburg in Bezug auf mindestens 90% seiner gesamten weltweiten Einkünfte steuerpflichtig ist, oder wenn seine im Ausland bezogenen Nettoeinkünfte unter 13.000EUR pro Jahr liegen.

- bei belgischen Grenzgängern – der nicht in Luxemburg ansässige Steuerpflichtige, der Einkünfte aus Luxemburg bezieht, mehr als 50% seiner Haushalt Einkünfte aus Berufstätigkeit in Luxemburg erzielt.

Um die Steuerklasse 2 zu erhalten, müssen die Grenzgänger ab sofort eine Steuererklärung abgeben. Bei im Ausland zusätzlich zu den luxemburgischen Einkünften erzielten Einkünften (aus Vermietung, Gehalt des Partners usw.) werden sämtliche auf der Grundlage der luxemburgischen Steuervorschriften ermittelten Nettoeinkünfte addiert, um einen „globalen“ oder durchschnittlichen Steuersatz zu erhalten. Das Gehalt des Ehegatten, der nicht in Luxemburg arbeitet, wird lediglich zur Ermittlung des Steuersatzes herangezogen. Logischerweise gilt der Steuersatz nur für Einkünfte, die in Luxemburg erzielt werden.

Diese Änderung der Steuerklasse ist eine bedeutsame Neuerung, da sich die Besteuerung bisher nur auf die luxemburgischen Einkünfte und nicht auf die Einkünfte im Wohnsitzland bezog.

Zu ergänzen ist noch, dass diese Vorschrift auch für pensionierte Erwerbstätige gilt, die in Luxemburg und in ihrem Wohnsitzland berufstätig waren!

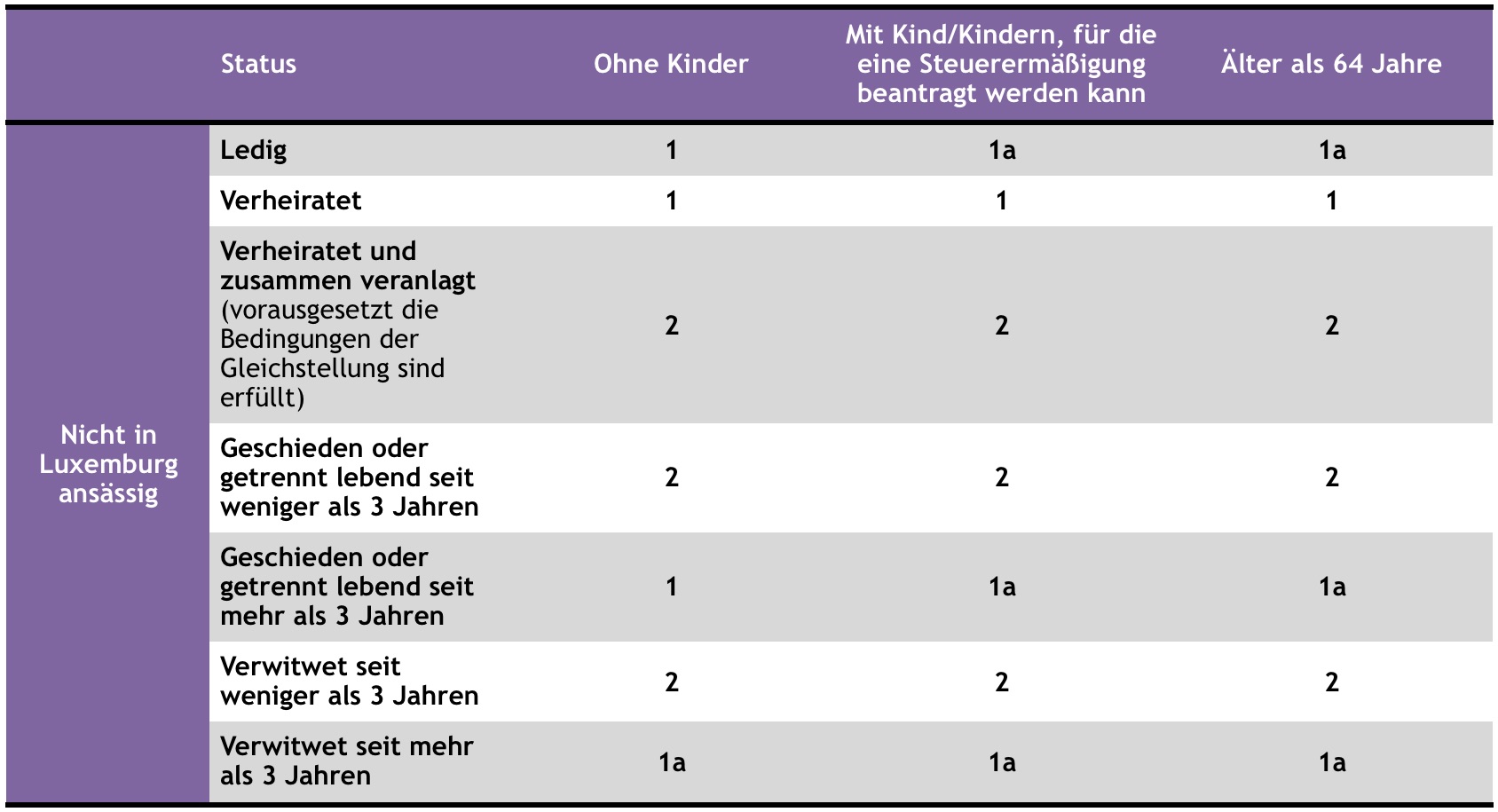

Nachfolgend finden Sie eine Übersicht über die Situation nach der Reform, in der die Steuerklassen für die Grenzgänger aufgeführt sind:

Auch hier sollten die Änderungen der Steuerklassen für verheiratete Paare (geänderte Steuertabelle) sowie die Vor- und Nachteile des Hinzurechnens der im Ausland erzielten Einkünfte zu den luxemburgischen Einkünften sorgfältig geprüft werden.

Weitere Informationen zum Thema finden Sie im Steuerleitfaden des Großherzogtums Luxemburg .

(1) Die Steuerreform betrifft nicht nur verheiratete Grenzgänger, sondern auch sämtliche Grenzgänger und in Luxemburg ansässige Personen. Dieser Artikel erhebt keinen Anspruch auf Vollständigkeit und befasst sich lediglich mit dem Fall verheirateter Grenzgänger.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben