Expertenmeinung: „September-Ausgabe“

Der September ist der Monat, in dem wir uns auf das kommende Jahr vorbereiten. Ein neues Schul- und Studienjahr beginnt. Im Verlagswesen findet die „September-Ausgabe” besonders großen Anklang, da sie den Beginn einer zukunftsorientierten neuen Saison einläutet und erste Einblicke in die voraussichtlich zentralen Themen des kommenden Jahres bietet. In der Finanzwelt ist der September ein Monat, in dem Anleger sich Zeit für eine Neubewertung ihrer Portfolios nehmen. Es herrscht die allgemeine Annahme, dass Anleger aus ihrem Sommerurlaub zurückkehren und vor Jahresende noch schnell Gewinne oder auch Verluste zu bilanzieren. Auf Marktebene kann sich dies beizeiten als sogenannter „September-Effekt” offenbaren. Außerdem kennzeichnet der September den Beginn der Berichtssaison für das dritte Quartal, wobei Unternehmensprognosen und Zielsetzungen Aufschluss über das kommende Jahr geben sollen. Fredrik Skoglund, CIO bei der BIL, und sein Team nehmen die wichtigsten Ereignisse vom September 2019 unter die Lupe und prüfen deren Auswirkungen für Anleger.

Wie sieht der gesamtwirtschaftliche Ausblick aus?

Im September setzte sich die weltweite Konjunkturabkühlung fort. Der Großteil der verbleibenden Wirtschaftskraft liegt in den USA, wo Konsensschätzungen zufolge in diesem Jahr mit einem recht ansprechenden Wachstum von 2,3 % gerechnet wird. Dies hängt stark mit dem robusten Binnenmarkt der USA zusammen, der trotz des sinkenden Vertrauens in den künftigen Ausblick nicht länger rückläufig ist. Gemäß dem Conference Board Consumer Confidence Index sank das Verbrauchervertrauen im September deutlich von 134,2 auf 125,1 Punkte, bedingt durch die Verschlechterung der Teilkomponente „Zukunftserwartungen“ (Rückgang von 106,4 auf 95,8 Punkte). Der Indexwert für die aktuelle Situation blieb insgesamt hoch, da er durch positive Arbeitsmarktdaten, die weiterhin nahe einem Zyklushoch liegen, unterstützt wird.

Im Hinblick auf das Vertrauen der Unternehmen erwies sich der Einkaufsmanagerindex US Markit flash PMI für den September als eher positiv, da sich das Gesamtergebnis leicht von 50,7 auf 51,0 verbesserte. Die Indexkomponenten für den Fertigungs- und den Dienstleistungssektor stiegen auf 51,0 bzw. 50,9 an. Es ist jedoch zu beachten, dass die Erholung von einem Dreijahrestief erfolgte und die Daten insgesamt nach wie vor schwach sind. Ein entscheidender Punkt ist, dass die USA trotz der starken Dynamik am Binnenmarkt weder gegen die Spannungen in den Handelsbeziehungen noch gegen die globale Konjunkturabkühlung immun sind. Zwar beobachteten wir eine Verbesserung der Geschäftsbedingungen, vor allem eine höhere Produktion sowie vermehrte Auftragseingänge, doch es sei anzumerken, dass lediglich die nationalen Aufträge zunahmen – die Export- und Neuaufträge aus dem Ausland sind weiter rückläufig. In den kommenden Monaten wird die zentrale Frage lauten, ob die leichte Verbesserung im Fertigungssektor im September angesichts der gegebenen Umstände Bestand haben kann.

Europa bewegt sich seinerseits auf dünnem Eis: Das Hauptrisiko besteht darin, dass die Problematik des Fertigungssektors in den Dienstleistungssektor hinüberschwappt.

Europa bewegt sich seinerseits auf dünnem Eis: Das Hauptrisiko besteht darin, dass die Problematik des Fertigungssektors in den Dienstleistungssektor hinüberschwappt. Wir werden die diesbezüglichen Daten in den kommenden Monaten genauestens beobachten. Der zusammengesetzte Einkaufsmanagerindex für den Monat September konnte diese Befürchtungen keinesfalls zerstreuen: Der Index fiel auf 50,4 Punkte und bewegt sich damit in unmittelbarer Nähe der 50 Punkte-Marke, die als die Trennlinie zwischen Kontraktion und Expansion gilt. Die Komponente „Produktion“ ist mit 45,6 Punkten bereits unter die Schwelle abgesunken, und die Komponente „Dienstleistungen“ verharrt bei immerhin 52 Punkten (Rückgang von 53 Punkten im August). Die Länder Südeuropas befinden sich derzeit in einer besseren Verfassung als Deutschland – der sogenannte Wachstumsmotor des Euroraums –, das stark von seinen Exporten und dem globalen Konjunkturzyklus abhängig ist. Ebenso relevant in den kommenden Monaten ist die Frage, ob Europa eine Talsohle erreicht hat, oder ob weitere EU-Nationen Deutschland folgen werden.

Aktien

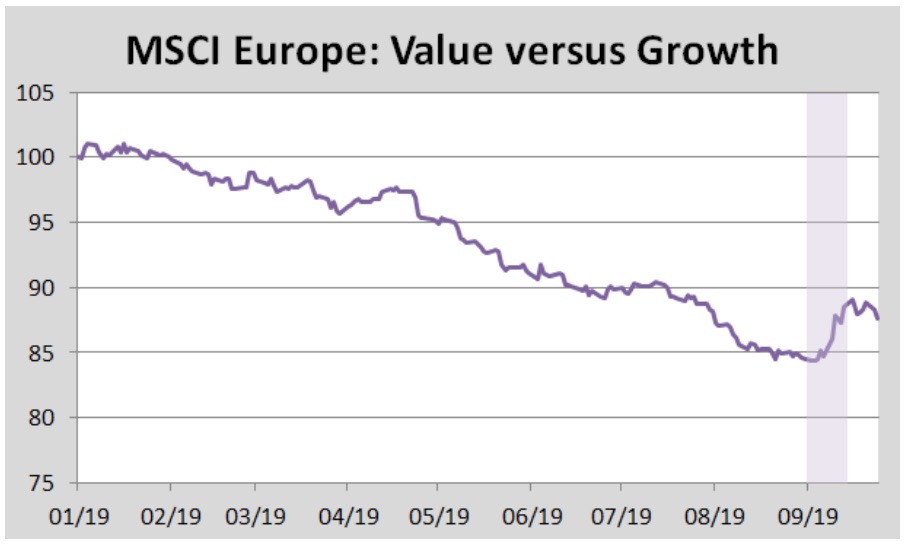

Die erste Septemberhälfte zeichnete sich durch eine starke Rotation am Aktienmarkt aus, und zwar sowohl im Hinblick auf die Sektoren (Rotation aus defensiven in zyklische Sektoren) als auch auf den Anlagestil (von Growth zu Value (vorwiegend Finanzwerte)). Unsere Analysten sind der Auffassung, dass es sich hierbei um das Ergebnis aus dem Schließen von Short-Positionen sowie um eine Reaktion auf Zinsbewegungen handelte und nicht um eine Veränderung des fundamentalen Ausblicks. Mit anderen Worten: Die Rotation war stimmungsbedingt.

Quelle: Bloomberg, BIL

Zur Monatsmitte hatte sich die Lage normalisiert. Letzten Endes orientiert sich der Markt immer an den Fundamentaldaten. Auf kurze Sicht können jedoch die Emotionen der Anleger schwerer wiegen. Im Rahmen unseres Ausschusses für Vermögensaufteilung beschlossen wir, nicht zu spekulieren, ob sich dieser von Emotionen gesteuerte Trend kurzfristig fortsetzen wird, und beschlossen des Weiteren, alle sektorbezogenen Spekulationen zu neutralisieren. In Bezug auf den Anlagestil bevorzugen wir weiterhin „growth at a reasonable price“ (GARP), d. h. Wachstum zu einem vernünftigen Preis.

Die Berichtssaison ist nun eingeläutet und die Unternehmen müssen eine relativ niedrige Hürde nehmen, da Analystenschätzungen reihenweise nach unten korrigiert wurden. Wir stellen fest, dass die Schätzungen für 2019 recht deutlich nach unten korrigiert wurden, die Zahlen für 2020 jedoch kaum nachgaben. Einige Unternehmen (z. B. Fedex) haben jedoch bereits negative Gewinnrevisionen für 2020 vorgenommen, da die Hoffnung auf eine baldige Lösung im Handelskonflikt schwindet. Viele Unternehmen benötigen eine Stabilisierung auf Makroebene oder einen Waffenstillstand im Handelskrieg, um die derzeitigen Schätzungen für 2020 erreichen zu können. Sollte sich dies nicht verwirklichen, dürfte die Enttäuschung groß sein.

Zentralbanken: Müssen die Regierungen staatliche Hilfen mobilisieren?

Die größte Aufmerksamkeit zur Monatsmitte galt den Zentralbanken. Zunächst einmal verkündete die EZB ein umfangreiches Maßnahmenpaket zur geldpolitischen Lockerung: eine unbefristete Neuauflage der geldpolitischen Lockerung ab November (mit einem Volumen von monatlich 20 Mrd. Euro), eine Senkung des Einlagensatzes auf -0,5 %, bessere TLTRO-Bedingungen (was bedingte Bankkredite attraktiver werden lässt), einen Staffelzins sowie ein neues System gestaffelter Zinsen für Einlagen (bei dem ein Teil der Bankeinlagen – derzeit das Sechsfache ihrer Mindestreserven – von den Strafzinsen ausgenommen ist).

Die Fed senkte die Zinsen erwartungsgemäß um 25 Bp. auf 1,75–2 %. Der Dot Plot der Fed signalisierte, dass der Gouverneursrat keine weiteren Zinssenkungen für 2019 plant, gab jedoch auch zu erkennen, dass die stimmberechtigten Mitglieder sich im Hinblick auf die zu ergreifenden Maßnahmen äußerst uneins sind. Der Fed-Vorsitzende Jerome Powell, der den Beinamen „raffinierter Schwindler“ („Artful dodger“) trägt, lehnte es ab, Aufschluss über die künftige Zinspolitik zu geben. Präsident Trump, der der Meinung ist, die Fed unternehme nicht genug zur Unterstützung der Wirtschaft, äußerte abermals Kritik.

In diesem Zusammenhang findet zunehmend die These Verbreitung, dass Zentralbanken nur noch über wenig Handlungsspielraum verfügen.

In diesem Zusammenhang findet zunehmend die These Verbreitung, dass Zentralbanken (insbesondere die EZB) nur noch über wenig Handlungsspielraum verfügen und wir uns möglicherweise dem Kipppunkt nähern, an dem die Regierungen mit fiskalpolitischen Maßnahmen einschreiten müssen. Mario Draghi gab kürzlich gegenüber der Financial Times an: „Ich habe bereits 2014 gesagt, dass die Fiskalpolitik eine notwendige Ergänzung der Geldpolitik darstellt. Heute ist dieser Bedarf dringlicher als zuvor.“ Wir werden in den kommenden Monaten verstärkt auf Hinweise achten, die die Bereitschaft zur Verabschiedung von Fiskalprogrammen signalisieren.

Schwarzes Gold

Die Anfälligkeit unserer globalen Energieversorgung wurde im September nach einem Drohnenangriff auf zwei zentrale Produktionsstätten in Saudi-Arabien offensichtlich, bei dem rund 5 % der weltweiten Ölversorgung (5,7 Millionen Barrel pro Tag) auf einen Schlag wegbrachen. Die Folgen des Zusammenbruchs der Ölversorgung fielen schwerwiegender aus als beim Einmarsch des Irak in Kuwait im Zweiten Golfkrieg 1990 (4 Millionen Barrel pro Tag) oder dem Ausfall der iranischen Ölförderung während der Ölkrise 1979 – auf diese beiden Ölschocks folgte jeweils eine Rezession. Es kam zu einem drastischen Preisanstieg – dem stärksten Anstieg seit 30 Jahren –, in dessen Zuge die Rohölpreise innerhalb nur eines Tages um knapp 20 % zulegten. Diese Entwicklung wurde erst ausgebremst, als Präsident Trump schließlich in einer Erklärung die Freigabe der strategischen Ölreserven der USA genehmigte. Als sich der September jedoch allmählich dem Ende neigte, war in Saudi-Arabien nahezu wieder „business as usual“ angesagt, und die Angst vor einer unzureichenden Ölversorgung scheint sich in Luft aufgelöst zu haben: Der Ölpreis nähert sich wieder dem einstigen Preisniveau an.

Mancher Politiker wird daran erinnert, dass er nicht über dem Gesetz steht

Die britischen Parlamentarier wurden wieder ins Büro beordert, nachdem der Supreme Court geurteilt hatte, dass die von Boris Johnson auferlegte Zwangspause rechtswidrig war. Brenda Hale, die Oberste Richterin des Supreme Court, äußerte sich wie folgt: „Das Parlament wurde nicht vertagt. Elf Richter haben das Urteil einstimmig gefällt.“ Europa und Großbritannien erzielten bei den Brexit-Gesprächen kaum Fortschritte, während das Ende der Frist am 31. Oktober näher rückt. Der Präsident der Europäischen Kommission Jean-Claude Juncker erklärte einer deutschen Zeitung gegenüber: „Unser Verhandlungsführer Michel Barnier und ich tun alles in unserer Macht Stehende, um eine Einigung zu erzielen … Wenn dies jedoch schlussendlich nicht gelingen sollte, läge die Verantwortung dafür allein bei Großbritannien.“ Das britische Pfund ist unterdessen weiterhin von der Gnade der politischen Entscheidungsträger abhängig.

Donald Trump sieht sich nun als vierter Präsident in der Geschichte der USA mit einem möglichen Amtsenthebungsverfahren konfrontiert, nachdem Nancy Pelosi, die Sprecherin des Repräsentantenhauses, ihn beschuldigt hatte, gegen seinen Amtseid verstoßen zu haben sowie die nationale Sicherheit zu gefährden, indem er für die Wahl 2020 ausländische Hilfe ersuchte. Das Amtsenthebungsverfahren dauert in der Regel mehrere Monate. Dabei ist unklar, ob es durch den Senat gebracht wird. Zudem lässt sich nur schwer vorhersagen, was eine Amtsenthebung für die Märkte bedeuten würde. Es handelt sich um ein seltenes Ereignis und die Auswirkungen auf die Märkte hingen in der Vergangenheit (bei Nixon/Clinton) stark von den entsprechenden Umständen ab. Während der Untersuchung in den sechs Monaten vor Nixons Rücktritt fiel der S&P500 um etwa 20 %. Die Amtsenthebung Clintons hingegen war an den Märkten kaum wahrnehmbar. In den zwei Monaten vor Clintons Freispruch im Senat im Februar 1999 legte der S&P500 um rund 10 % zu.

Im Oktober gilt unser Hauptaugenmerk den Unternehmensgewinnen und angesichts des herannahenden Fristendes den Ereignissen rund um den Brexit. Weitere US-Zölle auf chinesische Waren im Wert von 250 Mrd. US-Dollar wurden als „Zeichen des guten Willens“ anlässlich des 70-jährigen Bestehens der Volksrepublik China am 1. Oktober bis Mitte Oktober aufgeschoben. Werden die Zölle umgesetzt, ist in diesem Zeitraum mit erhöhter Volatilität zu rechnen. Zu guter Letzt werden die USA am 13. November darüber entscheiden, ob sie europäische Autos mit Steuern belegen oder nicht.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben