Organiser sa vie dans plusieurs pays

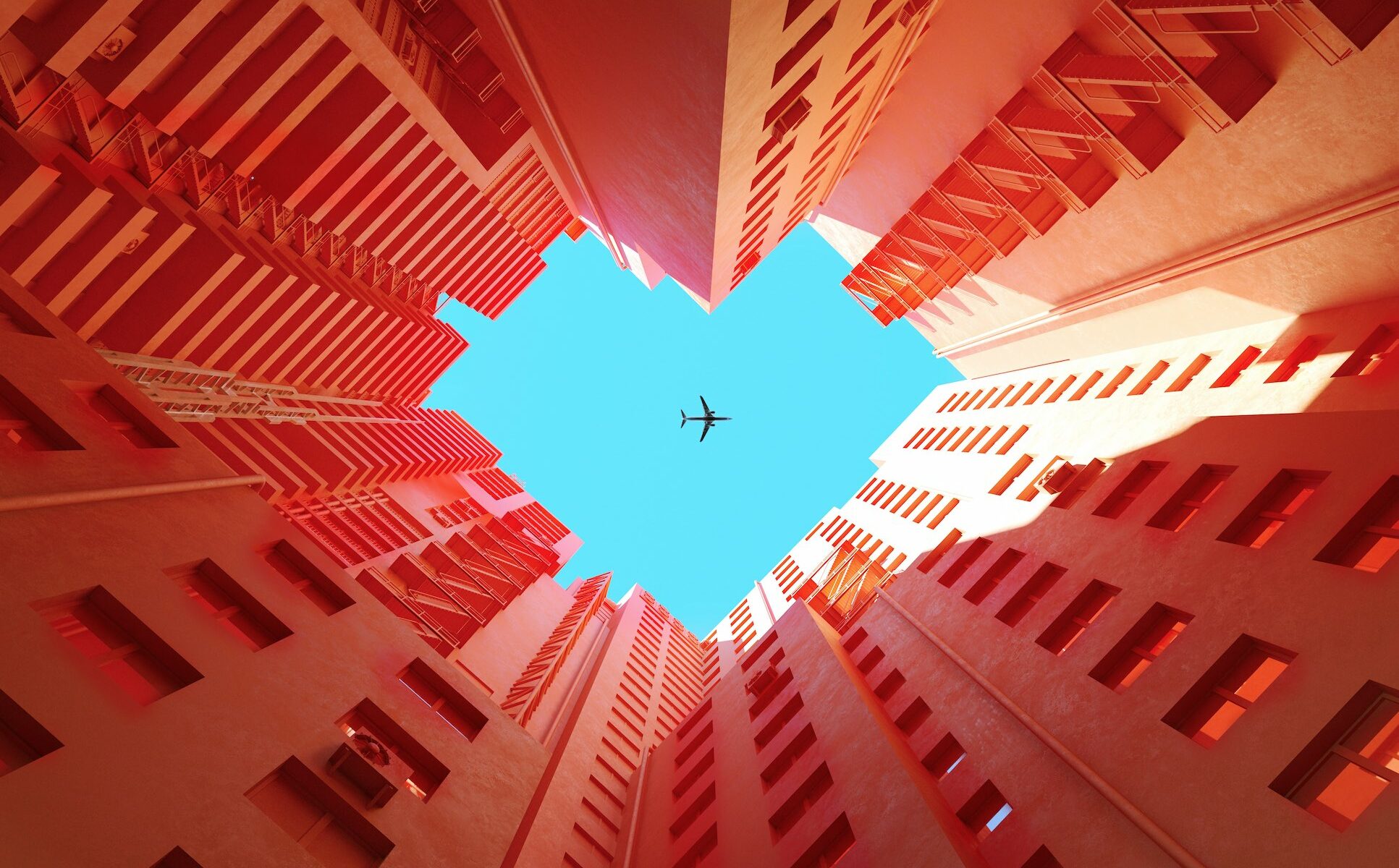

Les entrepreneurs et autres individus fortunés sont de plus en plus des citoyens du monde. Leurs intérêts économiques, leur famille et leur mode de vie peuvent les amener à établir des liens avec plusieurs pays. Quels sont les facteurs qui doivent être pris en considération, depuis les règles de nationalité et de résidence jusqu’à la complexité inhérente à la fiscalité internationale?

Un mode de vie international, qui implique la détention de biens immobiliers et d’intérêts économiques dans différents pays, a ses avantages. En plus de la diversité des expériences et du caractère stimulant, il vous permet d’identifier un large éventail d’opportunités d’investissement ou d’affaires et adopter le style de vie que vous souhaitez. Il peut même vous permettre de payer moins d’impôts, mais l’inverse peut également être vrai. Toutefois, cela accentuera sans aucun doute la complexité. Les règles de nationalité, de résidence et d’imposition peuvent constituer un terrain miné pour ceux qui ne sont pas sur leurs gardes.

Dans la plupart des domaines, des conseils d’experts judicieux sont indispensables. Il est quasiment impossible pour un individu de rester au courant des règles en matière de fiscalité et de résidence, qui peuvent être très différentes, et de comprendre leurs interactions complexes. Les différents pays peuvent avoir des règles différentes concernant le statut de résident. On peut être considéré comme résident dans deux endroits au même moment et devenir assujetti à l’impôt sur le revenu dans ces deux endroits.

Une mauvaise interprétation des règles peut coûter cher

Les répercussions en cas d’erreur d’interprétation peuvent être significatives. En juin 2022, Ernie Batten, qui entraîne un club de football de division inférieure, a perdu sa procédure d’appel contre une décision de l’administration fiscale britannique concernant son statut de résident britannique au cours d’un exercice fiscal donné (il prétendait être résident de Gibraltar). Batten est ainsi devenu assujetti à l’impôt sur les plus-values sur la vente de 34 biens immobiliers au Royaume-Uni, preuve qu’une mauvaise connaissance des règles peut vous faire perdre beaucoup d’argent. La sortie du Royaume-Uni de l’Union européenne en 2021 n’a fait qu’accentuer les complications potentielles.

Les règles en matière de résidence ont généralement une incidence sur votre assujettissement à l’impôt et sur vos droits aux prestations sociales, telles que la pension légale ou l’assurance-maladie.

Sans entrer dans le détail des règles de résidence de plusieurs pays, un certain nombre de principes élémentaires s’appliquent dans la plupart d’entre eux. Les règles en matière de résidence ont généralement une incidence sur votre assujettissement à l’impôt et sur vos droits aux prestations sociales, telles que la pension légale ou l’assurance-maladie.

Le statut de résident est un statut officiel qui permet à un individu de rester dans un pays pour une durée déterminée ou indéterminée. Ce statut peut être temporaire ou permanent et doit parfois être renouvelé périodiquement pour rester valable. Un titre de séjour peut permettre à un individu de vivre et de travailler dans le pays, d’acquérir un bien immobilier (mais pas toujours), de bénéficier de soins de santé et de scolariser ses enfants. Il peut conférer des droits en dehors du pays en lui-même, comme celui de circuler librement au sein de l’UE.

Des calculs complexes pour déterminer la résidence

Néanmoins, les règles visant à déterminer la résidence fiscale sont souvent plus complexes. Elles peuvent impliquer de compter le nombre de jours, ou de nuits, passé(e)s dans un pays donné au cours d’une année civile (ou de l’exercice financier de ce dernier – celui du Royaume-Uni court du 1er avril au 31 mars, mais l’exercice fiscal s’étend du 6 avril au 5 avril suivant), ou de calculer un nombre de jours moyen au cours d’un certain nombre d’années. Il est judicieux de consacrer un peu de temps à la compréhension des règles en vigueur dans chaque pays dans lequel vous séjournez un certain temps car il n’est pas exclu que vous soyez considéré comme résident fiscal d’un pays sans en avoir conscience.

Certains États ne lient pas le statut de résident au nombre de jours passés dans le pays mais à d’autres critères tels que la possession d’une résidence permanente, un centre des intérêts économiques, l’État dans lequel l’individu détient une entreprise ou exerce une activité professionnelle.

La fiscalité constituera le plus souvent le principal casse-tête pour ceux qui aspirent à être véritablement des citoyens du monde. Les règles fiscales ne sont pas harmonisées à l’échelle internationale, ce qui veut dire que les individus qui vivent par-delà les frontières devront peut-être composer avec des années fiscales et des dates de paiement de l’impôt différentes.

Ils peuvent être assujettis à l’impôt dans plusieurs pays, à différents moments. Les conventions de non-double imposition portent généralement sur l’impôt sur le revenu et l’impôt sur la fortune, parfois sur les droits de succession mais rarement sur la fiscalité des donations. Ces conventions fiscales ont vu le jour pour éviter aux individus et aux entreprises d’être imposés deux fois sur les mêmes revenus ou actifs mais, dans la pratique, les traités et leur application ont souvent des lacunes et peuvent donner lieu à différentes interprétations juridiques.

Les conventions fiscales ont vu le jour pour éviter d’être imposés deux fois sur les mêmes revenus ou actifs. Dans la pratique, les traités et leur application ont des lacunes et peuvent donner lieu à différentes interprétations juridiques.

Si les taux d’imposition sont plus élevés dans un pays, vous serez peut-être tenu de payer un supplément d’impôt là-bas. Néanmoins, la situation peut se compliquer si, par exemple, le système de sécurité sociale d’un pays est financé par le biais de la fiscalité générale (comme au Royaume-Uni) ou d’un mécanisme distinct lié au revenu (comme au Luxembourg ou en France).

Imposition basée sur la nationalité et la résidence

Il y a un certain nombre d’éléments qui se vérifient partout. L’assujettissement à l’impôt intervient généralement lorsque quelqu’un devient résident. Il se peut que les non-résidents paient uniquement des impôts sur l’argent gagné dans un pays donné (et dans certains cas, même pas). En revanche, les résidents sont normalement assujettis à l’impôt sur les revenus qu’ils perçoivent dans le monde entier.

En général, la citoyenneté n’a pas d’incidence sur l’imposition, excepté aux États-Unis (ainsi qu’en Érythrée et, dans une certaine mesure, en Chine). En effet, les citoyens américains sont assujettis à l’impôt sur le revenu aux États-Unis qu’ils y résident ou non et indépendamment de la provenance de leurs revenus.

La situation est généralement très claire pour ce qui est de l’impôt sur le revenu des personnes physiques, souvent prélevé à la source pour les salariés, mais peut se compliquer concernant l’impôt sur les plus-values ou les successions. S’agissant des droits de succession, les résidents d’un pays donné y paient généralement l’impôt sur les biens qu’ils possèdent partout dans le monde, mais ils peuvent également être assujettis à l’impôt français sur les biens dont ils ont hérité en France, à titre d’exemple. Les résidents français sont assujettis à l’impôt sur les successions au titre des biens situés dans la plupart des pays, mais pas en Grande-Bretagne.

Les conventions fiscales visent à garantir que les droits de succession ne soient pas payés deux fois. Néanmoins, les résidents de pays de droit civil – c’est le cas notamment de la plupart des pays d’Europe continentale – doivent également prendre en compte les règles de réserve héréditaire. Au Royaume-Uni s’est engagé dans un processus de suppression de son concept singulier – et difficile à comprendre – de domicile, qui est indépendant de la nationalité et de la résidence et qui peut avoir une incidence sur l’assujettissement à l’impôt sur les successions, ainsi que sur l’assiette de l’impôt sur le revenu pour les résidents britanniques. Sur ce sujet, les conseils d’un expert s’avèrent indispensables.

La nationalité peut être plus difficile à obtenir et, le plus souvent, cela ne changera pas grand-chose, voire rien du tout, au montant de votre impôt.

Les leçons du Brexit

La nationalité peut être plus difficile à obtenir et, le plus souvent, cela ne changera pas grand-chose, voire rien du tout, au montant de votre impôt. Toutefois, si vous avez élu domicile dans un pays pour y vivre de manière permanente, vous voudrez sans doute participer pleinement à la vie locale, par exemple en votant ou même en vous présentant à une élection.

Cela peut également vous protéger contre une modification des règles de résidence. De nombreux citoyens de l’UE n’avaient pas forcément réfléchi à l’intérêt de demander la nationalité d’un autre État membre jusqu’à ce que l’expérience du Brexit montre que des droits apparemment immuables ne le sont pas. Les Britanniques expatriés résidant dans des pays tels que l’Espagne et la France ont pu constater que leur situation juridique s’en est trouvée sensiblement altérée. Ils ont notamment perdu le droit automatique de s’installer ou de travailler dans un autre pays membre de l’UE.

L’obtention de la nationalité d’un pays prend généralement du temps. La France a des règles bien particulières: les demandeurs doivent justifier d’au moins cinq ans de résidence en France, ainsi que de ressources financières suffisantes et stables, démontrer leur intégration dans la société française, respecter les valeurs et le mode de vie local (y compris en réussissant un examen sur l’histoire, la constitution et les institutions du pays) et atteindre un certain niveau de maîtrise de la langue.

L’Espagne applique des règles similaires: les personnes qui résident légalement dans le pays depuis 10 ans peuvent demander la nationalité une fois qu’elles ont réussi les tests de connaissance culturelle et de langue. Il y a des exceptions pour ceux qui ont déjà de la famille dans le pays. Les individus d’ascendance française ou espagnole peuvent demander la nationalité par filiation. Dans la plupart des pays européens, la nationalité peut être obtenue par le biais du mariage mais seulement après un certain délai (quatre ans dans le cas de la France).

La double nationalité est autorisée dans la plupart des pays de l’UE, du moins pour les personnes ayant la nationalité d’un autre État membre, mais l’Espagne ne l’autorise que dans certains cas bien précis: les personnes d’origine espagnole ou originaires d’un pays d’Amérique latine où l’espagnol ou le portugais est une langue officielle, à condition que les demandeurs aient des liens historiques et culturels avec l’Espagne; les citoyens de quelques pays, dont Andorre, les Philippines, la Guinée équatoriale, le Portugal et la France, et les juifs séfarades; ainsi que les personnes ayant la nationalité d’origine à la fois de l’autre pays et de l’Espagne. Tous les autres doivent renoncer à leur nationalité précédente lorsqu’ils prennent la nationalité espagnole.

Les régimes matrimoniaux, de succession ou de responsabilité parentale sont susceptibles de changer lorsque l’on s’installe à l’étranger.

Aspects fiscaux et civils du changement de résidence

Les régimes matrimoniaux, de succession ou de responsabilité parentale sont susceptibles de changer lorsque l’on s’installe à l’étranger. Les pays de droit civil qui appliquent le principe de réserve héréditaire imposent des parts minimales d’héritage pour certaines catégories d’héritiers, essentiellement les enfants et les conjoints, mais ces règles varient d’un pays à l’autre.

Un exemple célèbre est celui du défunt chanteur français Johnny Hallyday, qui s’est installé aux États-Unis, où il n’existe pas de réserve héréditaire, et qui a exclu ses deux aînés de son testament américain. Or, l’année de son décès, il a été établi qu’il avait passé beaucoup de temps en France – comme le prouve son activité sur les réseaux sociaux. À la suite d’une longue procédure judiciaire, il a été reclassé comme résident habituel dans le pays et le droit français a été appliqué à sa succession, octroyant à chacun de ses enfants une part de 18,75 % de ses actifs.

Aux Émirats arabes unis, qui comptent de plus en plus de résidents européens, les parents doivent être conscients qu’ils ne sont pas égaux en droits et en responsabilités à l’égard de leurs enfants dans le droit familial islamique. Le père marié est le tuteur personnel et légal de l’enfant et les biens de l’enfant sont placés sous sa tutelle. En cas de divorce ou de décès, il se peut que la mère n’ait aucun droit sur ses enfants. La législation des Émirats arabes unis permet toutefois de prendre des dispositions pour appliquer des règles de droit de la famille conformes à celles en vigueur dans les pays d’origine des parents.

Si vous aspirez à devenir un citoyen international, il est essentiel de connaître les règles appliquées dans les différents pays ainsi que leurs interactions potentielles, sans quoi vous vous exposez à un statut juridique incertain ou à des obligations fiscales inattendues dans plusieurs pays. L’avis d’un expert peut être judicieux.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne