Parole d’expert : « la croissance s’essouffle alors que les politiques soufflent le chaud et le froid »

L’économie mondiale continue de s’essouffler, douchant ainsi les espoirs d’un redressement. Cette thématique a sous-tendu la première conférence de presse de Kristalina Georgieva, qui a succédé à Christine Lagarde au poste de directrice générale du FMI. Elle a commencé son intervention en citant le poète russe Alexandre Pouchkine : « Le souffle de l’automne commence à givrer la route », notant qu’il en va malheureusement de même pour les perspectives mondiales. Les prévisions de croissance de l’organisation, publiées pour la dernière fois en mars, ont été revues à la baisse et tablent désormais sur une hausse de 3 % cette année (-0,3 % par rapport à l’année précédente) et de 3,4 % en 2020 (-0,2 %). Fredrik Skoglund, CIO à la BIL, et son équipe reviennent sur les événements marquants d’octobre 2019 et leurs implications pour les investisseurs.

Afin de préserver les économies, le FMI a invité les gouvernements nationaux à miser davantage sur la politique budgétaire. Pour Kristalina Georgieva, « Le moment est venu pour les pays disposant d’une certaine marge de manœuvre de déployer ou de se préparer à déployer leur puissance de feu budgétaire » (l’excédent budgétaire de l’Allemagne atteignait 1,7 % du PIB au deuxième trimestre, contre 2 % au premier trimestre, une évolution attribuable à l’approche d’« équilibre budgétaire » ou Schwarze Null (zéro noir) d’Angela Merkel, qui exclut tout nouvel emprunt). Ce point de vue a été partagé par Mario Draghi lors de sa dernière conférence de presse en tant que président de la BCE (la banque centrale a maintenu les taux inchangés à -0,5 %). Mme Georgieva s’est également dite confiante quant à la conclusion d’une « paix commerciale » plus durable entre les États-Unis et la Chine.

L’annonce d’un « accord commercial de phase 1 » par les deux pays a alimenté les espoirs en la matière, dopant le sentiment au cours du mois. Les principales dispositions de cet accord prévoient une hausse des achats de produits agricoles américains par la Chine (pour atteindre 40 à 50 milliards USD), un meilleur accès au marché chinois pour les sociétés financières des États-Unis et la fixation du cours du CNY par le marché, tandis que les autorités américaines ont suspendu l’augmentation des droits de douane (de 25 % à 30 % sur 250 milliards USD d’importations) prévue pour le 15 octobre. Toutefois, l’enthousiasme initial des marchés a été tempéré lorsqu’ils se sont rendu compte que les principaux points d’achoppement (sécurité technologique et facteurs plus structurels) demeuraient et que rien n’avait encore été signé. Puis, en toute fin du mois, les déclarations du ministère chinois du Commerce, selon lequel les négociateurs « ont convenu de résoudre les principaux problèmes en bonne et due forme et confirmé que les consultations techniques relatives à certaines formulations de l’accord étaient pratiquement terminées », ont suscité un regain d’optimisme. Les deux parties semblent déterminées à parvenir à une résolution (partielle) du conflit et la Maison-Blanche a déclaré que le calendrier reste inchangé, malgré l’annulation du sommet de la mi-novembre au Chili dans le cadre duquel les présidents Trump et Xi devaient signer un accord.

L’optimisme qui était né vis-à-vis d’un Brexit ordonné s’est lui aussi éteint. Boris Johnson est parvenu à négocier tant bien que mal un nouvel accord de divorce avec l’UE prévoyant une frontière douanière dans la mer d’Irlande plutôt qu’un mécanisme de « backstop ». Cependant, le samedi 19 octobre, date à laquelle les députés britanniques devaient l’entériner, ces derniers ont préféré voter l’amendement Letwin, en vertu duquel un Brexit dur doit être évité (il exige que la date butoir du Brexit soit prolongée jusqu’à ce que l’accord soit passé par toutes les étapes nécessaires au Parlement en vue de devenir une loi). À cette même date, le Benn Act (loi Benn) obligeait Boris Johnson à demander une extension de l’article 50 à l’UE, ce qu’il a fait, mais sans signer la lettre. Il a par ailleurs envoyé un autre courrier, signé cette fois, déclarant qu’un nouveau report n’était selon lui dans l’intérêt d’aucune partie. Le Parlement britannique a fini par approuver le plan du Premier ministre, mais pas le calendrier, qui prévoyait de clôturer le processus en quelques jours seulement. L’UE27 a ensuite accepté d’octroyer au Royaume-Uni une « flextension » du Brexit jusqu’au 31 janvier, permettant ainsi au pays de partir plus tôt en cas de ratification de l’accord par les membres du Parlement. Des élections législatives devraient se tenir le 12 décembre et le parti conservateur espère consolider sa position. À l’heure actuelle, il est bloqué dans une coalition avec le DUP, au sein de laquelle le consensus est souvent difficile à dégager.

Alors que les responsables politiques soufflent le chaud et le froid, le paysage macroéconomique n’offrait guère de réconfort. Tout au long du mois d’octobre, les partisans d’une stabilisation des données ont été déçus.

Alors que les responsables politiques soufflent le chaud et le froid, le paysage macroéconomique n’offrait guère de réconfort. Tout au long du mois d’octobre, les partisans d’une stabilisation des données (notamment en Europe) ont été déçus. Selon la banque centrale allemande, le pays a peut-être déjà basculé dans la récession (définie comme deux trimestres consécutifs de croissance négative), l’économie s’étant déjà contractée de 0,1 % au deuxième trimestre. Les chiffres officiels du troisième trimestre seront publiés le 14 novembre. La plus grande économie européenne est plombée par son secteur manufacturier orienté vers l’exportation et cette faiblesse menace de se propager aux services (si ce n’est déjà fait). La France s’avère quant à elle plus résistante face au ralentissement économique mondial, la croissance du 3e trimestre s’établissant à 0,3 %. Les exportations ne contribuent qu’à hauteur de 31 % au PIB français, contre 48 % pour la zone euro, et la part des services y est également plus importante, représentant 70 % de sa valeur ajoutée brute. La zone euro dispose toutefois d’un atout de taille. En effet, la vigueur de son marché du travail continue d’offrir des perspectives de revenus favorables aux consommateurs. Les indicateurs de confiance montrent que les consommateurs européens sont optimistes pour l’avenir.

Afin de prolonger la plus longue phase d’expansion ininterrompue de l’histoire, la Réserve fédérale est en train de procéder à un « ajustement de milieu de cycle » de son taux directeur.

Aux États-Unis, les consommateurs restent confiants – en théorie. En octobre, l’indice de confiance de l’Université du Michigan a rebondi à un plus haut sur trois mois. Toutefois, les ventes au détail réelles de septembre ont déçu, chutant de 0,3 % alors que le consensus tablait sur une hausse de 0,3 %. Comme en l’Europe, l’économie est pénalisée par le secteur manufacturier. Afin de prolonger la plus longue phase d’expansion ininterrompue de l’histoire, la Réserve fédérale est en train de procéder à un « ajustement de milieu de cycle » de son taux directeur. Ce dernier avait déjà été réduit de 50 pb depuis le début de l’année, et la baisse de 25 pb opérée en octobre a par conséquent inscrit les actions de l’institution dans la lignée des précédents « ajustements de milieu de cycle ». Il semble que la Fed prévoie désormais de marquer une pause et tout ajustement supplémentaire de son taux sera dicté par les nouvelles données disponibles. Le risque politique pourrait s’accentuer, car les élus démocrates de la Chambre des représentants ont publié une résolution exposant les prochaines étapes de leur projet de destitution du président Trump.

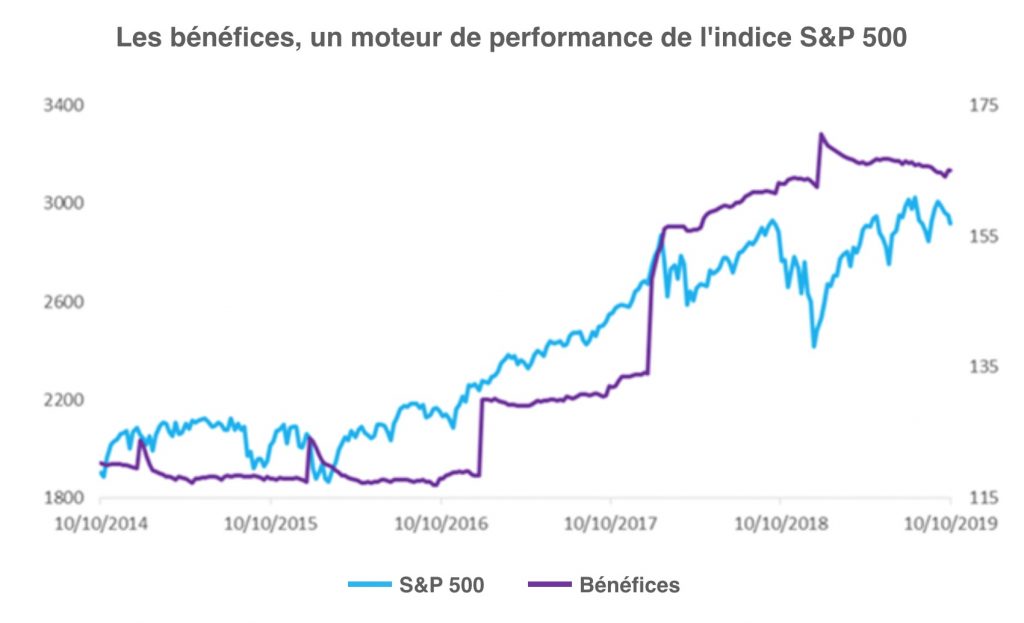

Le ton accommodant des banques centrales et les progrès politiques sur le front du Brexit et des négociations commerciales semblent avoir ravivé l’appétit pour le risque des investisseurs à la fin du mois, permettant au S&P 500 d’atteindre de nouveaux sommets historiques. Nous continuons de sous-pondérer légèrement les actifs risqués, car les données macroéconomiques n’ont pas encore atteint de plancher et les prévisions bénéficiaires pour 2020 demeurent très exigeantes. En effet, ce sont les bénéfices qui constituent en fin de compte la locomotive des marchés actions. Mais, dans le même temps, il suffit d’un simple tweet malhonnête pour plomber le sentiment.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne