Crédit immobilier: comment négocier le meilleur taux?

Après plusieurs semaines de recherches, Étienne et Mélissa ont trouvé la maison de leurs rêves. Grande pièce à vivre, cuisine équipée, chambre parentale avec salle de bain attenante, jardin et terrasse sans vis-à-vis… Ils s’y voient déjà ! Mais avant de penser décoration et couleur des rideaux, il faut songer au financement. Et notre couple ne serait pas contre quelques conseils pour bien aborder la discussion avec leur banquier.

Car de fait, le couple a fait des simulations de crédit et connaît ses capacités d’achat. Étienne et Mélissa signent donc un compromis pour la maison et prennent rendez-vous avec leur banque afin de négocier un financement dans les meilleures conditions.

Alors que les taux d’intérêt sur les crédits immobiliers ont très sensiblement augmentés depuis mi-2022, Étienne et Mélissa compte faire le maximum pour les négocier. Et pas question d’attendre davantage alors que ces taux pourraient bien continuer à augmenter. Ils peuvent aussi comparer plusieurs établissements bancaires (classiques, régionaux, mutualistes, etc.) afin de les mettre en concurrence. Pas simple, mais qui ne tente rien n’a rien.

Comment négocier un taux de crédit avantageux?

Ce n’est un secret pour personne, il y a de « bons » et de moins bons dossiers pour une banque. Lorsqu’il s’agit d’un crédit immobilier, tout le monde ne bénéficie pas des mêmes conditions. Celles-ci varient notamment en fonction du risque que la banque associe à la personne qui sollicite le crédit. Étienne et Mélissa ont donc tout intérêt à bien préparer leur entretien avec leur conseiller bancaire.

Comment avoir le bon profil et mettre toutes les chances de son côté pour obtenir un crédit au meilleur taux possible? Plusieurs critères entrent en ligne de compte pour une banque:

Revenus et taux d’endettement

Étienne et Mélissa doivent prouver qu’ils disposent de revenus suffisants pour assumer le remboursement de leur prêt. La banque va calculer le taux d’endettement du couple pour vérifier sa capacité financière. Un revenu régulier et conséquent fera pencher la balance en leur faveur, car il faut que le crédit immobilier puisse être remboursé sans que l’emprunteur ne soit mis en difficulté.

En général, bien que dépendant du niveau de revenus, le ratio entre les revenus et les charges mensuelles pour rembourser le crédit ne doit pas dépasser 33%.

Bon à savoir: Il est conseillé de domicilier ses salaires sur un compte appartenant à la banque qui accorde le crédit. Votre chargé de relation peut éventuellement se montrer plus disposé à accorder un taux préférentiel.

Un prêt sur 25 ans fera prendre plus de risques à la banque qu’un prêt sur 15 ans, c’est pourquoi les taux augmentent avec la durée.

L’apport personnel

Pour leur accorder le crédit demandé, la banque a demandé à Étienne et Mélissa de faire un apport d’au moins 10% du montant de la maison. C’est généralement le minimum requis (entre 10 et 20% minimum au Luxembourg) pour couvrir les frais d’acquisition, comme les frais de notaire, de dossier, etc. Compte tenu des prix de l’immobilier au Luxembourg, cela peut représenter des montants importants. Heureusement pour notre couple, leurs économies ont même rendu possible un apport un peu plus important, ce qui lui a permis d’avoir un argument supplémentaire à faire valoir dans la négociation.

Bon à savoir: Si l’apport de départ est important, le montant du crédit sera moins élevé et les intérêts à payer plus faibles. En outre, plus un crédit s’étale sur une longue durée, plus il coûte cher. Un prêt sur 25 ans fera prendre plus de risques à la banque qu’un prêt sur 15 ans, c’est pourquoi les taux augmentent avec la durée.

Une banque se montre généralement plus conciliante si vous lui prouvez que vous souhaitez entretenir une relation durable avec elle.

Les contreparties

Une banque se montre généralement plus conciliante si vous lui prouvez que vous souhaitez entretenir une relation durable avec elle. Il est ainsi dans l’intérêt du jeune couple de s’engager sur une ou plusieurs contreparties, comme par exemple: prendre une assurance vie, une assurance habitation, un plan d’épargne, des actions, un mandat de gestion pour ses investissements, etc. Cela constitue un bon levier de négociation, car la banque se montrera plus disposée à proposer un taux d’emprunt compétitif à un « bon » client. Cela étant, ce n’est pas prioritairement parce que le client consomme davantage que la banque se montre plus conciliante, c’est aussi et surtout parce qu’elle connaît mieux son client et sa situation financière.

La tenue des comptes

Depuis quelques mois déjà, Étienne et Mélissa sont très attentifs à la gestion de leur argent. Ils ont pris soin de ne pas avoir de découvert, de ne pas faire de dépenses inutiles ou superflues. Ils ont également soldé leur crédit à la consommation avant de formuler leur demande de prêt. Le but étant de démontrer le sérieux du couple dans la gestion de ses comptes. Ainsi, la banque pourra intégrer le sérieux de la gestion financière du couple au moment d’établir les conditions du crédit immobilier. Un client sérieux et organisé fait toujours bonne impression. Certes, ce n’est pas votre banquier qui prend seul la décision de vous accorder ou non votre prêt. Il doit, lui aussi, soumettre votre demande au comité de crédit de la banque pour laquelle il travaille et le convaincre du vous accorder le prêt. Étienne et Mélissa ont tout intérêt à lui donner des arguments pour l’aider à bien défendre leur dossier.

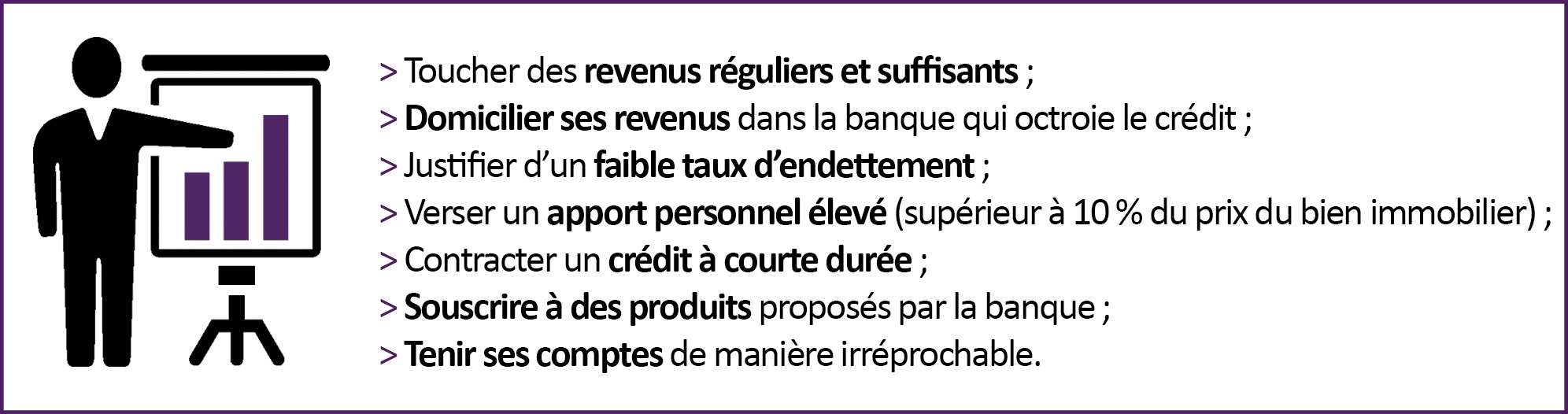

En résumé, afin d’avoir toutes les cartes en main pour négocier des conditions de financement avantageuses, l’idéal serait de:

Que peut-on négocier en plus du taux?

Afin d’obtenir des conditions de financement avantageuses, le taux d’emprunt n’est pas le seul point sur lequel Étienne et Mélissa peuvent discuter. Généralement, leur banquier dispose également d’une marge de manœuvre sur les éléments suivants:

- les frais de dossier;

- les indemnités de remboursement anticipé: dans le cas d’un taux fixe, l’emprunteur devra payer des frais à la banque s’il souhaite procéder à un remboursement anticipé. Il peut discuter du montant de ces frais et tenter d’assouplir les règles en la matière. Les enjeux financiers étant important, votre banquier ne pourra probablement pas décider seul de vous faire une fleur. L’accord de sa hiérarchie sera vraisemblablement nécessaire;

- l’indemnité solde restant dû: la banque va proposer une assurance pour couvrir le prêt immobilier en cas de décès / invalidité. Si vous pouvez contracter cette assurance auprès de n’importe quelle institution qui la propose, y souscrire auprès de la banque qui accorde le prêt constitue encore un argument supplémentaire en faveur de votre dossier.

Que penser des courtiers?

Pour obtenir un taux de crédit immobilier compétitif, Etienne et Mélissa peuvent également s’adresser à un courtier. En tant qu’intermédiaire, c’est lui qui recherche la meilleure solution de financement parmi plusieurs offres. L’avantage, c’est que notre couple gagne du temps, car c’est le courtier qui négocie à leur place auprès des banques de son réseau. En revanche, en passant par un courtier, il lui faudra en principe payer des frais de courtage, effectuer des démarches supplémentaires et surtout pouvoir se reposer sur un professionnel digne de confiance. Car un courtier ne vous connaît généralement pas aussi bien que votre banquier.

Au final, qu’ils passent par un courtier ou non, Etienne et Melissa ont de toute manière intérêt à comparer les propositions afin de trouver le meilleur compromis pour leur crédit. La première réponse n’est pas toujours la meilleure.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne