Erfolgreiche Budgetverwaltung mit der 50/30/20-Regel

Das eigene Budget zu verwalten ist nicht immer leicht. Rechnungen, Einkäufe, Rückzahlung von Krediten, Ausgaben für die Kinder, Shopping zum Vergnügen und mehr: Da kann man schon einmal den Überblick verlieren. Häufig leiden darunter am Ende die Ersparnisse. Mit der 50/30/20-Regel können Sie die Verwaltung Ihrer Finanzen optimieren und vereinfachen. Bei myLIFE erfahren Sie, wie die Methode funktioniert.

Es gibt viele Methoden zur Planung und Verwaltung der eigenen Finanzen. Eine davon ist die 50/30/20-Regel, die durch das 2005 erschienene Buch „All Your Worth: The Ultimate Lifetime Money Plan“ der US-amerikanischen Politikerin Elizabeth Warren bekannt wurde. Sie ist leicht umzusetzen und hilft Ihnen beim Erstellen eines vernünftigen und ausgeglichenen Haushaltsbudgets.

Was sind die Grundlagen der 50/30/20-Regel?

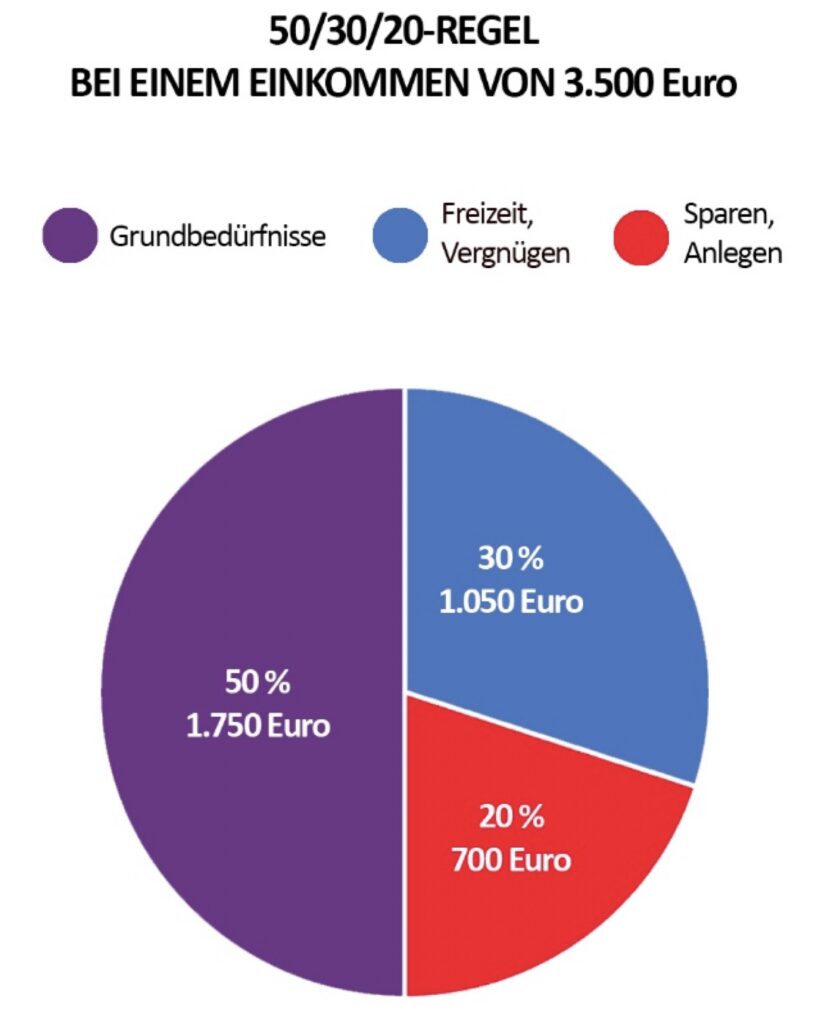

Die Budgetplanung nach der 50/30/20-Regel funktioniert wie folgt: 50% Ihres Einkommens dienen der Deckung Ihrer Grundbedürfnisse und finanziellen Verpflichtungen. 30% sind für Freizeit und Vergnügen reserviert, und die übrigen 20% sind zum Sparen und Anlegen vorgesehen.

Mit diesem Ansatz können Sie Ihre Grundbedürfnisse decken, das Leben genießen und darüber hinaus noch Ersparnisse bilden.

-

- Grundbedürfnisse: 50% Ihres Einkommens

Hierunter fallen alle unvermeidbaren Ausgaben, also Ihre Fixkosten und Ihre Grundbedürfnisse: Miete, Rechnungen, Versorgungsleistungen (Wasser, Gas, Strom), Versicherungskosten, Kreditrückzahlungen, Lebensmitteleinkäufe, Gesundheitskosten, aber auch Ausgaben für Transportmittel, Kinderbetreuung usw. - Freizeit und Vergnügen: 30% Ihres Einkommens

Hier verbuchen Sie Ihre variablen Ausgaben für Dinge, die nicht unbedingt notwendig sind, aber das Leben angenehmer machen: Restaurantbesuche, Urlaub, Kulturaktivitäten, Shopping, die Mitgliedschaft im Fitnessstudio, Streamingdienste usw. - Sparen und Anlegen: 20% Ihres Einkommens

Diese letzte Kategorie umfasst all Ihre Ersparnisse und Geldanlagen: Einzahlungen auf ein Sparkonto, Zahlungen im Rahmen eines Altersvorsorgeplans oder einer Lebensversicherung, Anlagen in Wertpapiere usw. Auch die vorzeitige Rückzahlung von Schulden kann unter diese Kategorie fallen.

- Grundbedürfnisse: 50% Ihres Einkommens

Richtig angewendet bietet Ihnen die 50/30/20-Regel entscheidende Vorteile: Sie können damit Ihre Grundbedürfnisse decken, das Leben genießen und darüber hinaus noch Ersparnisse bilden.

Wie lässt sich diese Methode zur Budgetverwaltung umsetzen?

Nehmen wir das Beispiel von Olivia. Olivia ist Anfang dreißig und gerade Mutter des kleinen Mathéo geworden. Bisher hat sie nie wirklich darauf geachtet, wofür sie Ihr Gehalt ausgibt. Wenn am Ende des Monats Geld übrig war, zahlte sie es auf ein Sparkonto ein. Seit der Geburt ihres Sohnes sind ihre Ausgaben jedoch gestiegen, deshalb möchte sie ihre Finanzen konsequenter verwalten.

Möglicherweise erleichtert die 50/30/20-Regel Olivia das Verfolgen ihrer Ziele. Wie kann sie dabei konkret vorgehen?

#1. Einkommen ermitteln

Olivia listet zunächst ihre gesamten monatlichen Einkünfte (nach Abzug der Steuern) auf und addiert diese: Gehalt, Zuschüsse, Mieteinnahmen, Beihilfen usw.

#2. Ausgaben bestimmen

Als Nächstes hält sie ihre Ausgaben der letzten Monate fest: Lastschriftabbuchungen, Karten- und Barzahlungen usw. Dabei ist es wichtig, dass sie selbst kleinste Ausgaben berücksichtigt: den Kaffee aus dem Automaten, das Stück Kuchen vom Bäcker usw.

> Bei vierteljährlichen oder jährlichen Zahlungen kann Sie die entsprechenden monatlichen Beträge berechnen. Ziel ist es, einen Überblick über alle monatlichen Einkünfte und Ausgaben zu erhalten.

Jede Ausgabe, auf die ohne schwerwiegende Folgen verzichtet werden könnte, gehört in die Kategorie „Freizeit und Vergnügen“.

#3. Ausgaben kategorisieren

Im nächsten Schritt müssen die Gesamtausgaben den verschiedenen Kategorien zugeordnet werden: Fixkosten und Grundbedürfnisse, optionale und flexible Ausgaben (Kategorie „Freizeit und Vergnügen“) sowie Spar- und Anlagebeträge. Die Differenzierung zwischen den ersten beiden Kategorien kann sich schwieriger gestalten, als sie zunächst scheinen mag. Während etwa Nudeln oder Brot als Grundnahrungsmittel gelten können, sind Ausgaben für Fertiggerichte und Kekse optional. Anders herum lässt sich ein Schwimmbadbesuch, der eigentlich unter „Freizeit und Vergnügen“ fallen würde, zu den Grundbedürfnissen zählen, wenn er im Rahmen einer medizinischen Behandlung stattfindet. Olivia kann sich hier an folgenden Grundsatz halten: Jede Ausgabe, auf die ohne schwerwiegende Folgen verzichtet werden könnte, gehört in die Kategorie „Freizeit und Vergnügen“.

An diesem Punkt wird der jungen Mutter vielleicht klar, dass ihre Ausgaben für Grundbedürfnisse mehr als 50% Ihres Budgets ausmachen oder dass ihr praktisch kein Geld zum Sparen bleibt. Sie muss daher Ihre Ausgaben so weit wie möglich neu austarieren, um sich dem Verhältnis 50/30/20 anzunähern.

#4. Budget anpassen

Olivia muss nun versuchen, ihre Ausgaben an die 50/30/20-Regel anzupassen.

→ Wenn Ihre Grundbedürfnisse über 50% ihres Budgets verzehren, sollte sie prüfen, wie sie in diesem Bereich Kosten einsparen kann: indem sie für den Weg zur Arbeit öffentliche Verkehrsmittel nutzt, ihre Einkäufe im Drive-in abholt, neue Konditionen für Ihren Bankkredit aushandelt , ihre Versicherungsverträge überprüft, den Telefonanbieter wechselt usw. Lebt sie vielleicht über ihre Verhältnisse? Braucht sie wirklich eine Wohnung mit zwei Badezimmern oder das neueste Auto? Olivia stellt sich die richtigen Fragen und erkennt, dass viele ihrer Ausgaben gar nicht so notwendig sind, wie sie dachte.

→ Die Ausgaben für Freizeit und Vergnügen sind zwar nicht notwendig, spielen aber eine wichtige Rolle für das individuelle Wohlbefinden. Sie sollten 30% des Budgets jedoch nicht überschreiten. Um diese Grenze einzuhalten, kann Olivia zum Beispiel jeden Monat den entsprechenden Geldbetrag in einen Umschlag tun. Für ihre Freizeitaktivitäten zahlt sie dann mit dem Bargeld aus dem Umschlag. Auf diese Weise weiß sie immer ganz genau, wie hoch ihre Ausgaben sind, und kann ihr Ziel leichter erreichen.

Die 50/30/20-Regel verankert das Sparen und Anlegen fest im Budget.

→ Möglichkeiten zum Sparen und Anlegen werden oft erst dann in Betracht gezogen, wenn alle anderen Posten bereits bezahlt sind. Die 50/30/20-Regel verankert das Sparen und Anlegen jedoch fest im Budget. Um sicherzustellen, dass sie wirklich 20% ihres Einkommens spart, kann Olivia den Betrag zu Monatsbeginn per Dauerauftrag von ihrem Girokonto auf ein anderes Konto überweisen, von dem aus sie ihre Ersparnisse und Anlagen verwaltet.

Achtung: Ersparnisse sind unverzichtbar. Sie ermöglichen der jungen Mutter nicht nur die Bewältigung unerwarteter Situationen, sondern auch die Verwirklichung kurz- und langfristiger Zukunftspläne: Sie kann beispielsweise ein Haus kaufen, das spätere Studium von Mathéo finanzieren, ein Zusatzeinkommen für den Ruhestand schaffen usw. Zu Anfang sollte sie sich ein Sicherheitspolster in Höhe von vier bis fünf Monatsgehältern aufbauen. Danach kann sie in Anlageprodukte investieren und sich dabei an der Anlagepyramide orientieren.

Bespiel: Budgetverwaltung bei einem Monatseinkommen von 3.500 Euro

Mit ihrem Gehalt und dem Kindergeld verfügt Olivia über ein Einkommen von 3.500 Euro pro Monat. Der 50/30/20-Regel entsprechend kann sie ihre Ausgaben wie folgt aufteilen:

Hinweis: Die prozentualen Anteile der verschiedenen Kategorien stellen eine Idealverteilung dar. Sie können die Verteilung Ihren aktuellen Prioritäten anpassen. Wichtig ist, dass die drei Ausgabenkategorien beibehalten werden. Dabei sollten Sie zudem berücksichtigen, dass die für „Grundbedürfnisse“ und „Freizeit und Vergnügen“ vorgesehenen Anteile Höchstwerte sind, während der Anteil für die Kategorie „Sparen und Investitionen“ eine Mindestgrenze darstellt.

Zusammenfassend lässt sich sagen, dass die 50/30/20-Regel eine Grundlage bietet, die an die individuelle Situation angepasst werden muss. Bei geringem Einkommen, hoher Verschuldung oder auch bei einem besonders hohen Gehalt kann sich die Einhaltung der empfohlenen Aufteilung als schwieriger erweisen. Informieren Sie sich in diesem Fall über andere Methoden der Budgetverwaltung und wählen Sie den Ansatz, der am besten zu Ihrer finanziellen Entwicklung und Ihren Zielen passt. Lassen Sie sich darüber hinaus von Ihrem Bankberater unterstützen.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben