Investments – kein Platz für Gefühle und Emotionen

Die meisten Anleger wissen, dass sie bei Marktschwankungen nicht gleich in Panik verfallen sollten, dass sie keine Aktien kaufen sollten, die gerade „in“ sind, und besser auf Produkte verzichten, die sie nicht verstehen. Doch in Geldfragen lassen sich Emotionen nur sehr schwierig vollständig ausblenden.

Die Markteffizienzhypothese, die vor allem in den 1960er und 1970er Jahren weit verbreitet war, geht davon aus, dass Anleger insgesamt gesehen vollkommen rational seien. Der Preis einer Aktie oder Anleihe bilde daher alle verfügbaren Informationen über das emittierende Unternehmen, seinen Markt und das aktuelle Wirtschaftsumfeld vollkommen ab.

Inzwischen wird die Markteffizienzhypothese allerdings von vielen infrage gestellt, nicht zuletzt von renommierten Investmentstrategen wie Warren Buffett und George Soros. Denn sie lässt sich kaum mit Phänomenen wie der Dotcom-Blase Ende der 1990er Jahre oder dem Zusammenbruch des Subprime-Hypothekenmarktes in den USA, der Finanzinstitute weltweit ins Straucheln brachte, vereinbaren. Anleger sind bei ihren Entscheidungen offensichtlich anfällig für die Einflüsse nicht-rationaler Faktoren – und das gilt nicht nur für Privatanleger, sondern auch für institutionelle Anleger, von denen man annehmen sollte, dass sie es eigentlich besser wüssten.

Emotionale Faktoren können unterschiedliche Formen annehmen. Ein Privatanleger kann von Freunden, seiner Familie, den Medien und heutzutage auch den sozialen Netzwerken beeinflusst werden und sich bei seiner Entscheidungsfindung von dem leiten lassen, was er sieht, liest und hört, anstatt eine rationale Analyse vorzunehmen.

Er folgt der menschlichen Neigung, sich auf Heuristiken – mentale Abkürzungen – zu verlassen, um schnelle Entscheidungen zu treffen. Bei der Beurteilung der Erfolgsaussichten eines Unternehmens stützt er sich ausschließlich auf den guten Umsatz einer einzelnen Geschäftsstelle oder seine persönliche Vorliebe für ein bestimmtes Produkt und misst einem einzelnen, möglicherweise irrelevanten Beispiel eine vermeintlich wissenschaftliche Aussagekraft zu.

Der Herde folgen

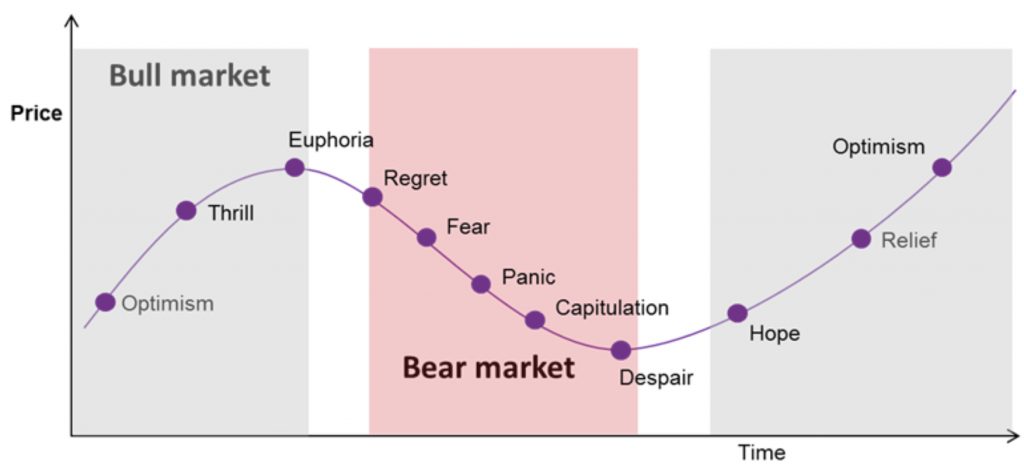

Problematisch ist auch, dass emotionale Anleger dazu neigen, dem Gesamtmarkt zu folgen, da die eigenen Entscheidungen allzu oft vom Handeln anderer beeinflusst werden. Mitunter gilt das nicht nur für einzelne Menschen, sondern auch für Finanzinstitute. Herrscht Hochstimmung, kaufen sie – bricht eine allgemeine Panik aus, verkaufen sie. Sie kaufen oder verkaufen somit häufig zum falschen Zeitpunkt.

Laut dem US-Finanzdienstleister Dalbar erzielte der durchschnittliche amerikanische Aktienfondsanleger 2023 eine Rendite von 20,79%, verglichen mit einem Plus von 26,29% beim S&P 500 Index. Laut Cory Clark, Marketingchef von Dalbar, war die um 5,5% schlechtere Performance der Anleger der Preis dafür, dass sie nicht die Geduld hatten, die Marktturbulenzen auszusitzen. Es handelte sich um die drittgrößte Renditedifferenz der vergangenen zehn Jahre, wobei sie überdies fast doppelt so hoch ausfiel wie im Jahr 2022, als die Anleger einen Verlust von 21,17% erlitten und der Index einen Rückgang um 18,11% verzeichnete.

Ob sie sich in einem sehr schwierigen Umfeld für Aktienanlagen wie im Jahr 2022 oder in einem günstigen Umfeld wie im Jahr 2023 bewegen – der jährliche Bericht „Quantitative Analysis of Investor Behaviour“ von Dalbar hat wiederholt aufgezeigt, dass Anleger immer wieder ein schlechtes Timing bei ihren Entscheidungen haben und von emotionalen Faktoren getrieben sind, die vereinfacht ausgedrückt Angst und Gier heißen.

Über einen Zeitraum von 20 Jahren bis September 2023 erreichte der S&P 500 ein durchschnittliches Wachstum von 9,66% pro Jahr. Ein typischer US-Aktienanleger kann sich glücklich schätzen, wenn er auf mehr als die Hälfte kommt, und auch Anleihenanleger schnitten nicht besser ab. Bei der Performance ist also eindeutig eine verhaltensbedingte Abweichung zu beobachten.

Können Emotionen ausgeschaltet werden?

Nach Ansicht des Verhaltenspsychologen Paul Davies, der sich auf die Arbeiten des Nobelpreisträgers Daniel Kahneman und seines langjährigen Forschungspartners Amos Tversky beruft, gibt es viele Belege, die dagegensprechen, dass sich Menschen mit den erforderlichen Informationen rationaler verhalten würden. Die Ansicht, Menschen seien berechenbar und träfen die richtigen Entscheidungen, wenn sie über die richtigen Informationen verfügen, hält er für falsch.

Der beste Weg, um richtige Finanzentscheidungen zu treffen, besteht darin, möglichst wenige Entscheidungen zu treffen, weil ohnehin eher die falschen Entscheidungen getroffen werden.

Doch das bloße Wissen um Verhaltensfehler reicht nicht aus, um sie in Zukunft zu vermeiden. Davies zufolge müssen Prozesse eingerichtet werden, mit denen rationales Verhalten unterstützt wird und es leichter fällt, das Richtige zu tun. Der beste Weg, um richtige Finanzentscheidungen zu treffen, bestehe zudem darin, möglichst wenige Entscheidungen zu treffen, weil ohnehin eher die falschen Entscheidungen getroffen werden. Die schädlichste aller kognitiven Verzerrungen ist der „Action Bias“ – die Neigung zu glauben, dass Wert nur durch ständiges Handeln erzielt werden kann.

Was bedeutet das in der Praxis? Ein Sparbetrag, der per Dauerauftrag regelmäßig von Ihrem Konto abgebucht wird, ist ein gutes Beispiel. Wenn Sie sich jeden Monat aufs Neue bewusst für eine Anlage entscheiden müssen, wird es kompliziert. Sie werden jedes Mal vor die Entscheidung gestellt, ob Sie Ihr Geld für Wichtigeres verwenden als den nebulösen Begriff Ihrer „Zukunft“. Sehr wahrscheinlich wird es oft – möglicherweise auch immer – attraktivere oder dringendere Verwendungen geben.

Notfallregeln

Überdies müssen Sie auf die Stärke und Richtung des Marktes achten und einschätzen, ob der Zeitpunkt für einen Kauf gut oder schlecht ist. Wenn das Geld von Ihrem Konto abgebucht und sofort angelegt wird, werden Sie in manchen Monaten gewinnen und in manchen verlieren. Doch da die Märkte auf lange Sicht nach oben tendieren, werden Sie unter dem Strich wahrscheinlich profitieren und können all die quälenden und zeitraubenden Entscheidungen vermeiden.

Davies schlägt zudem vor, persönliche Wenn-dann-Aussagen in die Finanzplanung einzubauen. So können Sie beizeiten entscheiden, was Sie tun, wenn der Aktienmarkt beispielsweise um 10% fallen sollte. Mithilfe solcher Regeln können Sie sich besser vor emotionalen Entscheidungen im Eifer des Gefechts schützen.

Finanzberater legen mit Kunden häufig auch einen „höchsten hinnehmbaren Verlust“ fest. Die Bestimmung der maximalen Verlusttoleranz ist nicht nur als mentale Vorbereitung auf unweigerliche Verluste sinnvoll, sondern auch eine Möglichkeit, eine Anlagestrategie abseits der täglichen Marktentwicklungen zu planen.

Automatische Umschichtung

Ähnliche Regeln sollten für Entscheidungen hinsichtlich der Vermögensallokation gelten. Im Allgemeinen arbeiten die meisten Anleger mit einer strategischen Vermögensallokation, d.h. einer langfristigen Positionierung, die auf die Erreichung ihrer finanziellen Ziele ausgerichtet ist. Diese bestimmt weitgehend, wie hoch der Anteil von Aktien, Anleihen und anderen Vermögenswerten wie Immobilien in ihrem Portfolio ist. Bei der taktischen Vermögensallokation werden hingegen Anpassungen an sich verändernde Marktbedingungen vorgenommen.

Es ist wichtig, den strategischen Plan im Auge zu behalten und sich nicht in taktischen Entscheidungen zu verlieren. Die beste Lösung ist eine automatische Umschichtung, bei der das Portfolio systematisch angepasst wird, um die ursprüngliche Vermögensallokation beizubehalten. Dies erspart Ihnen ebenfalls, Entscheidungen treffen zu müssen, und Sie müssen sich nicht darum sorgen, wann der richtige Zeitpunkt für den Einstieg in einen bestimmten Markt gekommen ist. Automatische Umschichtung bedeutet, dass Anleger Geld aus teuren Märkten, die sich gut entwickelt haben, abziehen und in günstigere Vermögenswerte, die sich schwächer entwickelt haben, stecken.

Selbstverständlich ergeben sich unter Umständen kurzfristige Chancen, die genutzt werden können, und die taktische Anpassung eines Portfolios kann sinnvoll sein, insbesondere wenn sich die Wertentwicklung eines bestimmten Marktes zu sehr auf eine geringe Anzahl einzelner Aktien zu stützen scheint (beispielsweise auf große Technologiekonzerne wie in den letzten Jahren). Im Allgemeinen ist es jedoch besser, sich für eine Vermögensallokationsstrategie zu entscheiden, an dieser festzuhalten und sie regelmäßig zu überprüfen – statt sie im Falle eines Marktschocks komplett zu verwerfen und noch einmal ganz von vorne anzufangen.

Sich seiner Grenzen bewusst sein

Noch schwieriger, aber nicht zu vernachlässigen ist das Wissen um die eigenen Grenzen. Ein übermäßiges Vertrauen in die eigenen Entscheidungen, die Widerwilligkeit, veränderte Bedingungen zu akzeptieren, und ein hoher Umschlag durch einen häufigen Sinneswandel wirken sich wahrscheinlich negativ auf die langfristigen Portfoliorenditen aus.

Anleger haben häufig zu hohe Erwartungen hinsichtlich der möglichen Anlagerenditen. Dies führt zu einer schlechten Beurteilung der jeweiligen Risiken. Auch dem kann mit strukturellen Kontrollmechanismen im Anlageprozess begegnet werden. Außerdem lohnt es sich, die Ergebnisse früherer Anlageentscheidungen zu betrachten: Was lief gut und was nicht? Welche Schlussfolgerungen lassen sich daraus ziehen?

Wenn es um Geld geht, lassen sich Anleger leicht von ihren Emotionen beeinflussen, doch dies führt häufig zu falschen Entscheidungen. Daher sollte eine Anlagestrategie so gestaltet sein, dass möglichst wenige Entscheidungen getroffen werden müssen. So wird das Risiko emotionsbedingter Fehlentscheidungen verringert.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben