Intérêts composés: le facteur temps est décisif

En commençant avec un montant minimal et en réinvestissant systématiquement les intérêts, qui génèrent à leur tour de nouveaux intérêts, on peut réunir une somme considérable après une certaine durée. Le concept des intérêts composés est basé sur le principe d’investir de l’argent et de le faire «travailler» pour qu’il génère lui-même de l’argent.

La «légende du grain de riz et de l’échiquier» illustre parfaitement le mécanisme des intérêts composés. L’inventeur de la version indienne du jeu d’échecs, un brahmane nommé Sissa, présenta le nouveau jeu à son maharadjah, Shihram. Celui-ci le trouva fabuleux et décida de récompenser l’inventeur. Lorsqu’on demanda à Sissa ce qu’il désirait recevoir, il répondit qu’il souhaitait des grains de riz pour chaque case de l’échiquier: un pour la première case, deux pour la deuxième case, le double pour la troisième case et ainsi de suite. Shihram a ri et a accepté. Il ignorait toutefois qu’il lui faudrait réunir 18 trillions de grains de riz! Car le total des grains de riz pour la seule 64e case donnerait un chiffre de 263 grains de riz, c’est-à-dire 18,45 trillions de grains de riz, soit environ 550 milliards de tonnes.

Comment fonctionne ce principe?

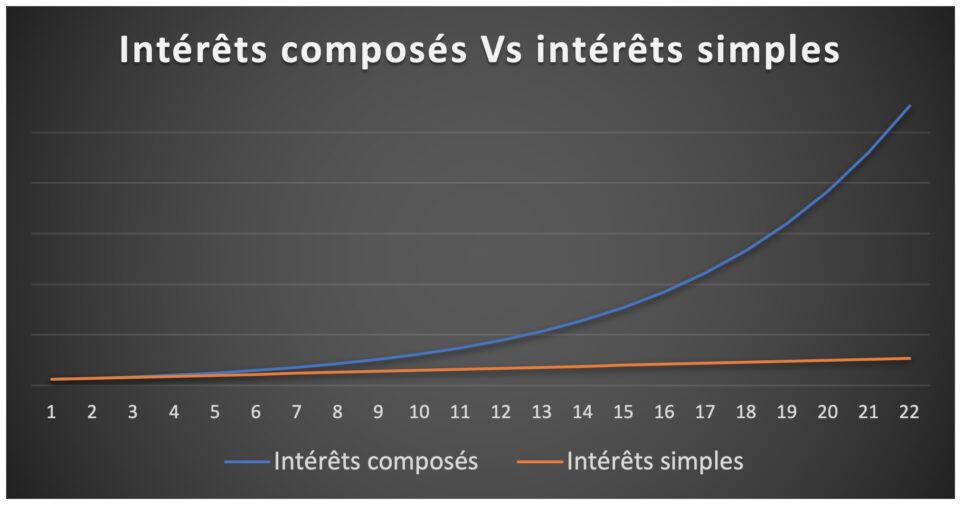

Les épargnants investissent et reçoivent une rémunération, un rendement. En investissant ce rendement, leur capital augmente et génère davantage d’intérêts. L’évolution peut être illustrée par un diagramme dans lequel l’axe vertical représente le montant investi et l’axe horizontal la durée: au début, on observe une droite, qui se transforme ensuite en courbe haussière avant de refléter une croissance exponentielle. Le facteur temps est déterminant à cet égard.

Les intérêts composés sont liés à une décision d’investissement personnelle. Les investisseurs peuvent soit faire fructifier leur placement, soit en tirer une rente. Si cette option est possible, faire en sorte que les intérêts génèrent de nouveaux intérêts est de loin la plus intéressante. Plus on commence tôt à épargner et à investir, plus le capital a le temps de croître. La formule suivante permet d’estimer approximativement le temps nécessaire pour doubler le capital de cette manière: diviser le chiffre 72 par le rendement annuel obtenu sur ses placements. Ainsi, en investissant 25.000€ à un rendement annuel de 4%, il faut environ 18 ans pour obtenir 50.000€. Plus les taux d’intérêt sont bas, plus la durée nécessaire est longue. Par conséquent, si le compte épargne ne rapporte que 0,5% d’intérêts par an, il faudrait, selon cette formule, environ 144 ans pour doubler le capital.

Une question de patience

Tout bien considéré, il faut que les épargnants puissent se permettre de constituer un capital et de faire fructifier les montants investis et les intérêts pendant plusieurs années. Pour profiter à l’avenir de la croissance exponentielle du capital et de la liberté financière qui en découle, ils doivent être en mesure de se passer de ces revenus du capital dans l’intervalle et doivent par conséquent disposer d’une autre source de revenus pour subvenir à leurs besoins. La bonne nouvelle, c’est que même de petits montants mensuels peuvent générer des revenus élevés à long terme.

Il faut que les épargnants puissent se permettre de faire fructifier les intérêts pendant plusieurs années.

Albert Einstein aurait dit que «les intérêts composés sont la huitième merveille du monde». Ceux qui les comprennent en profitent, tous les autres le paient. Il s’agit d’un système symétrique, qui s’applique donc aussi bien aux actifs qu’aux passifs. Les investisseurs reçoivent des intérêts qui sont réinvestis et donc rentabilisés. À l’inverse, il est recommandé aux emprunteurs de rembourser les crédits (par exemple les crédits à la consommation) le plus tôt possible et de ne commencer à épargner qu’à ce moment-là. L’effet boule de neige, recherché pour les actifs (placements), doit être évité au maximum dans le cas des passifs (dettes) en raison du risque de surendettement.

Pour Olivier Goemans, Senior internal trainer à la BIL: «La patience est la principale clé du succès pour les investisseurs. Ceux-ci doivent placer leur argent en bourse avec un horizon à long terme et rester fidèles à leur stratégie d’investissement. Il leur faut respecter un plan d’investissement sans accorder une importance excessive à l’environnement de marché». Comme l’explique l’expert, la dynamique des intérêts composés comporte trois dimensions: le capital, le rendement et le temps. «Tout le monde peut apporter du capital et je fais toujours remarquer à mes interlocuteurs que le temps travaille en principe pour eux, tant que les rendements sont positifs. Chaque jour qui passe produit des intérêts», explique Olivier Goemans. Reste la question des rendements. À court terme, l’évolution du prix des placements financiers peut probablement être qualifiée d’aléatoire. À long terme, ils reflètent plus concrètement la situation économique. Il est certes possible d’estimer les rendements à moyen et à long terme en fonction de nombreuses possibilités et hypothèses, mais sans certitude.

À court terme, l’évolution du prix des placements financiers peut probablement être qualifiée d’aléatoire.

Un lien avec la crise climatique?

Existe-t-il un lien avec la crise climatique? Eh bien, le carbone est comme l’argent: les deux ont une valeur présente et une valeur future. Il est donc conseillé d’inclure son bilan carbone individuel dans son budget et d’y appliquer l’approche des intérêts composés. «Nous avons tous un bilan carbone et un budget carbone (la quantité de CO2 que nous pouvons encore émettre d’ici la fin du siècle pour limiter l’augmentation des températures). C’est un effort considérable que nous devons faire maintenant. Là encore, le temps joue en notre faveur ou en notre défaveur, selon que nous avons un solde créditeur ou déficitaire… et il n’est malheureusement pas question de solde créditeur pour l’instant», explique Olivier Goemans.

Il souligne qu’en matière d’intérêts composés, le conseiller bancaire a souvent un rôle de coach qui présente le contexte de manière objective et évite aux clients d’agir de manière trop émotionnelle. Dans d’autres domaines, sa tâche consiste surtout à trouver des idées d’investissement et des placements convaincants. «Dans le cadre de notre activité, nous devons nous informer de manière systématique et continue et présenter aux clients les risques et les opportunités en toute transparence. Sur cette base, nous sélectionnons les instruments financiers que nous considérons comme appropriés et adaptés à nos différents scénarios. Le conseiller bancaire est un intermédiaire financier qui accompagne les clients dans leur projet de vie et concilie leurs objectifs avec la réalité des marchés financiers», estime le spécialiste. La relation avec le client est basée sur la confiance. «Si elle est octroyée de manière judicieuse, la confiance fonctionne selon le même principe que les intérêts composés – à condition qu’on lui laisse le temps de déployer ses effets», explique Goemans.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne