Emploi: les avantages en nature au Luxembourg

Chèques-repas, voiture de société, place de parking, téléphone, plan de pension, complémentaire santé, logement… Les avantages en nature sont courants au Grand-Duché. À qui sont-ils octroyés? Quels sont les plus fréquents? Et comment fonctionnent les gratifications? myLIFE vous donne un aperçu de ces petits extras très appréciés des travailleurs.

Recruter de nouveaux talents et inciter les salariés à rester dans l’entreprise font partie des principaux défis auxquels doivent répondre les services de ressources humaines. Si les salaires restent attractifs au Grand-Duché, ils ne suffisent pas toujours à motiver et à fidéliser les travailleurs. C’est pourquoi les entreprises sont nombreuses à leur offrir un «package salarial» qui intègre, au-delà d’une rémunération de base, des avantages en nature et/ou primes et autres gratifications.

Les avantages en nature fréquents dans le secteur des services

Les avantages en nature sont des biens ou des services proposés au salarié à titre gracieux ou à des tarifs réduits par l’employeur. Ils ne sont pas obligatoires et peuvent être attribués à tous les travailleurs d’une entreprise ou seulement à certains d’entre eux. En revanche, ils doivent être mentionnés dans le contrat de travail ou dans l’avenant au contrat, car ils font partie de la rémunération du salarié.

→ Les avantages en nature sont en principe soumis au paiement des cotisations sociales et à l’impôt sur le revenu. Ils restent cependant financièrement intéressants: les prix de départ sont attractifs et bénéficient souvent d’une exemption partielle ou totale d’impôt.

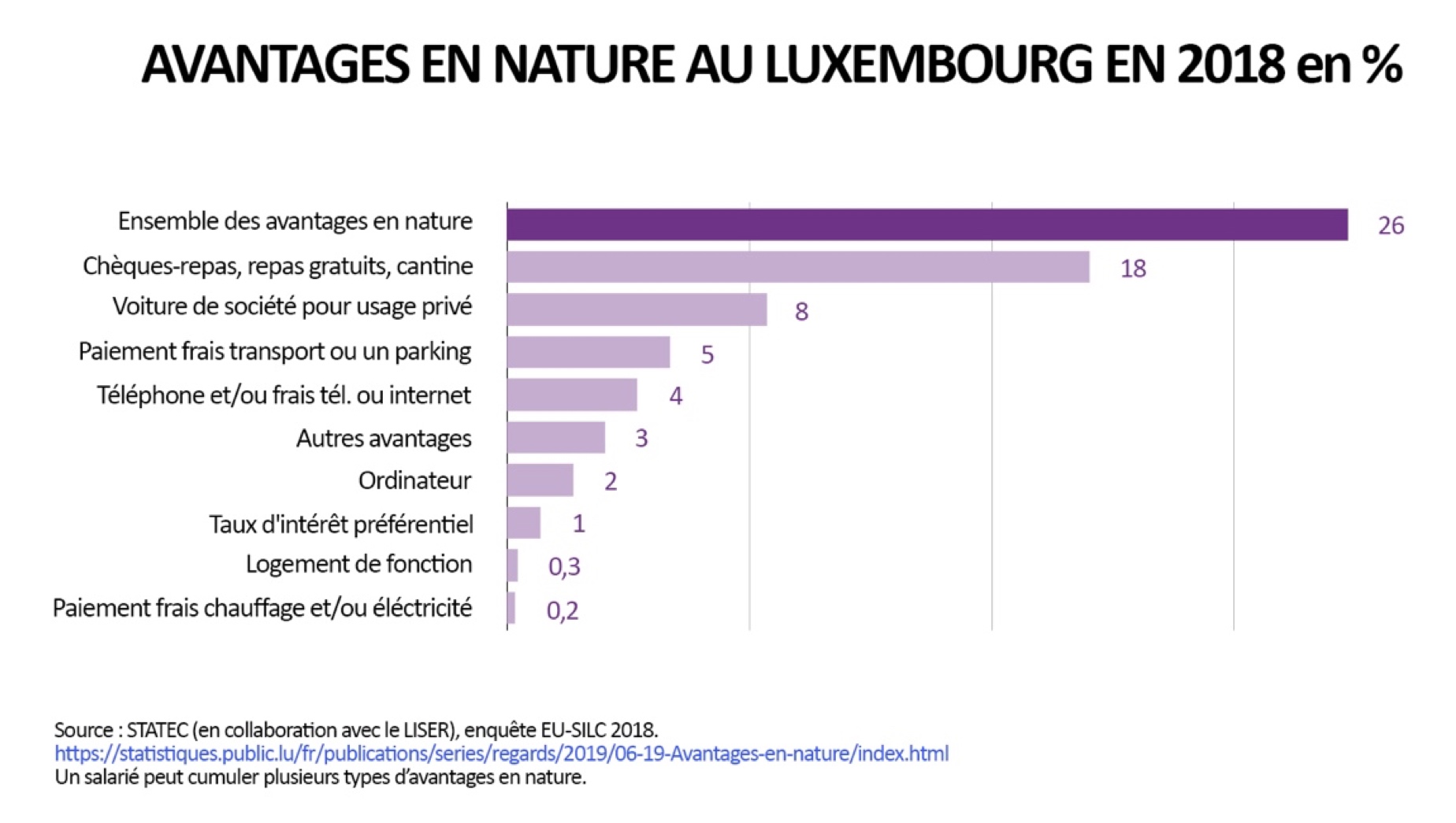

Au Luxembourg, un peu plus d’un quart des salariés bénéficiaient d’avantages en nature en 20181, dont 48% de cadres. Plus souvent proposés aux dirigeants d’entreprises ou aux employés exerçant une profession intellectuelle supérieure, ces compléments de salaire concernaient aussi plus fréquemment le secteur des services: activités financières et d’assurances, immobilier, activités scientifiques et techniques ou secteur administratif et de soutien.

Parmi les avantages en nature les plus courants au Grand-Duché, on retrouve les chèques-repas ou l’accès à une cantine d’entreprise, mais aussi la voiture de société utilisée à des fins privées.

Chèques-repas et voiture de société au Luxembourg

Parmi les avantages en nature les plus courants au Grand-Duché, on retrouve les chèques-repas ou l’accès à une cantine d’entreprise, mais aussi la voiture de société utilisée à des fins privées.

Les chèques-repas sont une alternative à la cantine d’entreprise. Ils peuvent être utilisés dans les restaurants ou pour acheter des produits alimentaires dans les boulangeries, boucheries, épiceries ou supermarchés du Luxembourg (maximum 5 chèques par jour ou 75€ par jour pour un repas ou l’achat de denrées alimentaires). Ils sont exonérés d’impôts et de cotisations sociales, à condition que le salarié participe à hauteur de 2,80€ par chèque minimum et que le chèque ne dépasse pas la valeur faciale de 15€ (10,80€ auparavant).

Attention: les chèques-repas luxembourgeois ne peuvent pas être utilisés dans les pays frontaliers mais uniquement au Grand-Duché.

L’octroi d’une voiture de société pour les trajets professionnels et privés du salarié fait également partie des avantages en nature courants. Le montant de l’avantage imposable peut être évalué d’après le prix de revient kilométrique (méthode du carnet de bord) ou plus communément par un système forfaitaire fondé sur les émissions de CO2 de l’automobile. Celui-ci varie entre 0,5% et 0,6% (pour les véhicules électriques) et 2% (pour les véhicules thermiques ou hybrides) de la valeur à neuf (TVA comprise) du véhicule. Le budget attribué au salarié pour son leasing opérationnel ou financier est imposé tous les mois avec son salaire.

→ Afin de calculer les retenues d’impôt à effectuer, les avantages en nature doivent être déterminés en espèces. Les méthodes d’évaluation dépendent de l’avantage concerné et se fondent soit sur le prix du marché, soit sur les règles forfaitaires fixées par règlement grand-ducal.

Un large éventail de possibilités au Grand-Duché

D’après l’enquête EU-SILC 2018, outre les chèques-repas et la voiture de société, de nombreux choix s’offrent aux entreprises si elles souhaitent compléter la rémunération de leurs collaborateurs. Elles peuvent assumer certaines dépenses, comme les frais de parking ou de transport, de chauffage/électricité ou internet. Elles peuvent aussi mettre à disposition du salarié un smartphone et/ou un ordinateur, proposer des crédits avec des taux d’intérêt préférentiels (notamment pour les employés du secteur bancaire) ou encore offrir aux travailleurs étrangers la mise à disposition d’un logement de fonction.

Parmi les autres avantages, citons encore l’accès à un régime complémentaire de pension, à une assurance santé complémentaire, la prise en charge des frais de scolarité des enfants du salarié, les subventions et bonifications d’intérêts, le régime impatrié pour les salariés hautement qualifiés ou encore la prime participative qui récompense les salariés ayant contribué aux bons résultats de la société.

Bonus, primes, 13e mois viennent compléter la rémunération

En dehors de la rémunération fixe et des avantages en nature, le salarié peut aussi bénéficier de prime ou bonus de la part de son employeur.

Ces revenus non périodiques ne sont pas obligatoires et sont considérés comme une faveur que l’employeur est libre d’attribuer ou non à ses collaborateurs.

→ Attention: si la gratification est inscrite dans le contrat de travail ou la convention collective (sans qu’il soit fait mention de son caractère facultatif) ou si elle est considérée comme un usage constant, fixe et général dans l’entreprise, elle peut être vue comme un élément obligatoire de la rémunération.

Les rémunérations non périodiques ne sont pas imposées plus que les salaires habituels. Le calcul est simplement différent.

Tout comme les avantages en nature, les primes, bonus ou 13e mois sont soumis aux cotisations sociales et à l’impôt. Contrairement aux idées reçues, ces rémunérations non périodiques ne sont pas imposées plus que les salaires habituels. Le calcul est simplement différent.

Ainsi, la gratification d’un salarié sera imposée suivant le «barème de retenue d’impôt sur les rémunérations non périodiques». Cependant, si la rémunération annuelle est supérieure à 60.000€ et/ou si le montant de la prime dépasse 5.599€, alors, c’est le «barème de l’impôt annuel sur les salaires» qui s’applique.

| Exemple:

Nous simplifions ici volontairement l’exemple, sans détailler les cotisations sociales, ni les déductions inscrites sur la fiche de retenue d’impôt et en arrondissant les chiffres pour une meilleure compréhension. Un salarié résident, imposé en classe d’impôt 2 (fiche de retenue d’impôt principale), perçoit chaque mois un salaire de 3.500€ et paye environ 86€ d’impôt mensuels. En décembre, son employeur lui verse une prime de 2.000€. Il paye environ 187€ d’impôt sur cette gratification. À la fin de l’année, le salarié aura donc versé aux impôts: (86€ x 12) + 187€ = 1.219€. On constate que l’imposition de la gratification est plus élevée, car le montant de l’impôt a été calculé sur l’année et non sur le mois. Tout se passe comme si le salarié avait touché 1/12e de sa prime chaque mois en plus de son salaire. Ainsi, l’impôt appliqué sur la gratification tient compte de l’impôt dû sur la gratification et du rattrapage sur les autres mois de l’année, puisque le salarié aurait dû être imposé sur un revenu annuel de 44.000€ ([3.500€ x 12] + 2.000€) et non de 42.000€ (3.500€ x 12). Autrement dit, si la gratification avait été prise en compte dès le départ, le salarié percevrait: (3.500€ x 12) + 2.000€ = 44.000€ / 12 = 3.667€ par mois. Il aurait alors payé environ 103€ d’impôt par mois, soit 103€ x 12 = 1.236€ pour l’année. En conclusion: En versant la prime de 2.000€ en fin d’année, la retenue d’impôt pour le salarié est de: (12 x 86€) + 187€ = 1.219€. En versant la prime de manière échelonnée sur l’année, la retenue d’impôt pour le salarié est de: 12 x 103€ = 1.236€. Soit une différence de 17€. Le montant total d’impôt est donc très proche. Il est simplement réparti différemment. L’administration des contributions donne sur son site un exemple détaillé et concret d’imposition d’une gratification. |

Pour finir, rappelons que, en marge des avantages en nature et des gratifications offerts par l’employeur, d’autres critères sont à prendre en considération: possibilité de suivre des formations, d’aménager ses horaires, de télétravailler, etc. Des éléments qui occupent une place prépondérante lorsqu’il s’agit d’embaucher ou de fidéliser un travailleur.

1 Source: Résultats d’une enquête menée en 2018 et repris dans Regards n°6 05/2019 du Statec.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne