Cumul emploi et retraite, comment ça marche?

Peut-on percevoir une pension et travailler en même temps? Au Luxembourg, en cas de cumul d’une activité professionnelle et d’une pension de vieillesse (anticipée), il convient de respecter certaines règles. myLIFE vous les explique de manière simple et claire.

Attendu avec impatience ou redouté, le départ à la retraite marque un tournant dans la vie professionnelle. Si, pour certains, la retraite s’ouvre sur de nouveaux horizons et permet d’envisager des voyages, de nouvelles activités créatives et davantage de moments partagés en famille ou entre amis, pour d’autres la transition est plus compliquée et il est difficile de lâcher totalement son activité professionnelle.

Au Luxembourg, le nombre de retraités cumulant une pension et une activité professionnelle est en augmentation ces dernières années. Selon Eurostat, ils sont 9,7% en 2023 à avoir continué à travailler au versement de leur première pension vieillesse.

Pour autant, que ce soit pour compenser une baisse de budget ou pour garder un pied dans la vie active, le législateur a fixé des conditions pour cumuler les revenus d’un emploi et d’une retraite?

La pension au Luxembourg

Avant d’entrer dans le vif du sujet, rappelons qu’au Grand-Duché, le droit à une pension de vieillesse dépend de l’âge et de la durée de stage (périodes d’assurance) du salarié ou de l’indépendant.

Une personne peut percevoir une pension de vieillesse au Luxembourg, si elle est âgée de 65 ans et si elle justifie au moins 120 mois de périodes d’assurance obligatoire, continuée, facultative ou de périodes d’achat rétroactif (dont au moins 12 mois au Luxembourg). Il existe également une pension de vieillesse anticipée qui peut être versée à partir de 57 ans sous conditions, ou à partir de 60 ans, sous conditions.

Dans ces deux cas et sous certaines conditions présentées ci-dessous, le retraité a la possibilité de cumuler les revenus de sa pension et ceux d’une activité professionnelle. Il arrive cependant que cela ait une incidence sur le montant de sa pension.

Conditions pour cumuler emploi et pension

Prenons l’exemple de Robert (65 ans), Jean (58 ans) et Martine (57 ans), trois amis retraités qui souhaitent cumuler leur pension avec un emploi.

Le bénéficiaire d’une pension de vieillesse peut cumuler les revenus d’une pension et d’une activité professionnelle, sans restriction.

À partir de 65 ans: cumul d’un emploi (salarié ou non salarié) avec une pension

À 65 ans, Robert touche une pension de vieillesse depuis quelques mois. Après une vie active bien remplie, le sexagénaire n’est pas prêt à quitter définitivement le monde du travail et souhaite garder une activité rémunérée pour transmettre ses connaissances et son expérience aux «jeunes» de son entreprise.

En tant que bénéficiaire d’une pension de vieillesse, Robert peut choisir de travailler en tant que salarié ou non salarié (indépendant par exemple), à temps plein ou à temps partiel, sans que cela influe sur le montant brut de sa pension. Il peut donc librement cumuler les deux revenus.

En outre, si son activité est salariée, il pourra même demander un remboursement des cotisations pension qu’il versera après ses 65 ans au Centre commun de la sécurité sociale (CCSS). Il devra en faire la demande chaque année et ne sera remboursé que sur la part «assuré» des cotisations.

Le bénéficiaire d’une pension de vieillesse anticipée peut cumuler les revenus d’une pension et d’une activité professionnelle, sous conditions.

Avant 65 ans: cumul d’un emploi salarié avec une pension

À 58 ans, Jean touche une pension de vieillesse anticipée. S’il a le droit de concilier une pension et un emploi salarié, ce n’est pas toujours sans restrictions, contrairement à Robert.

En effet, pour que ce jeune retraité puisse cumuler les deux revenus sans que le montant de sa pension en soit affecté, son activité ne doit pas lui rapporter plus d’un tiers du salaire social minimum (SSM) par mois, soit: 901,25€ (2.703,74€1 divisés par 3).

Autrement dit, si l’activité salariée de Jean lui rapporte moins de 10.814,96€ par an (901,25€ x 12), le montant de sa pension de vieillesse anticipée ne sera pas impacté et il pourra cumuler les deux revenus.

En revanche, si le salaire touché par Jean, réparti sur l’année, dépasse un tiers du SSM, trois situations se présentent:

-

- le salaire dépasse un tiers du SSM, mais la somme de sa pension et de son revenu reste inférieure à la moyenne des 5 revenus annuels cotisables les plus élevés de sa carrière d’assurance2: la pension de Jean ne subit aucune réduction;

- la somme de sa pension et de son revenu dépasse la moyenne des 5 revenus annuels cotisables les plus élevés de sa carrière d’assurance: la pension de Jean est réduite de manière à ne pas dépasser ce plafond;

- les revenus de Jean dépassent la moyenne des 5 revenus annuels cotisables les plus élevés de sa carrière d’assurance: sa pension est retirée.

Exemple de calcul concernant le cumul d’une pension de vieillesse anticipée et un salaire:

Jean perçoit une pension de vieillesse anticipée mensuelle brut de 3.500€.

Parallèlement, il gagne un salaire mensuel brut de 2.000€.

La moyenne de ses 5 revenus annuels les plus élevés de sa carrière s’élève à 4.625€.

Les revenus salariés de Jean sont supérieurs à 1/3 du SSM (879,26€).

Ses revenus globaux (pension + salaire) s’élèvent à 3.500€ + 2.000 € = 5.500€.

Ils sont supérieurs au seuil de la moyenne de ses 5 revenus les plus élevés (4.625€).

Dépassement du seuil = 5.500€ – 4625€ = 875€.

Réduction de la pension: 3.500€ – 875€ = 2.625€.

Les revenus globaux de Jean s’élèveront donc à 2.625€ + 2.000€ = 4.625€.

Si Jean souhaite conserver le montant de sa pension de vieillesse anticipée, il devra prendre garde à ne pas dépasser les plafonds définis. Pour l’aider, la Chambre des Salariés de Luxembourg (CSL) a mis en place un simulateur permettant de calculer le montant de la pension de vieillesse anticipée lorsqu’elle est cumulée avec un salaire.

À savoir: Les cotisations payées en même temps qu’une pension de vieillesse anticipée sont pris en compte pour établir le recalcul de la pension à l’âge de 65 ans.

Avant 65 ans: cumul d’un emploi non salarié avec une pension

Enfin, pour Martine âgée de 57 ans, les conditions sont encore différentes. Elle touche une pension de vieillesse anticipée et elle a repris un travail en tant que consultante indépendante. Comme son activité est non salariée, le dispositif anti cumul est plus restrictif que pour ses amis.

Pour que le montant de sa pension ne soit pas impacté par son activité, son revenu, réparti sur l’année, ne doit pas dépasser, par mois, un tiers du SSM. Au-delà de cette somme, sa pension lui sera retirée. Elle n’a donc vraiment pas intérêt à se tromper dans ses calculs!

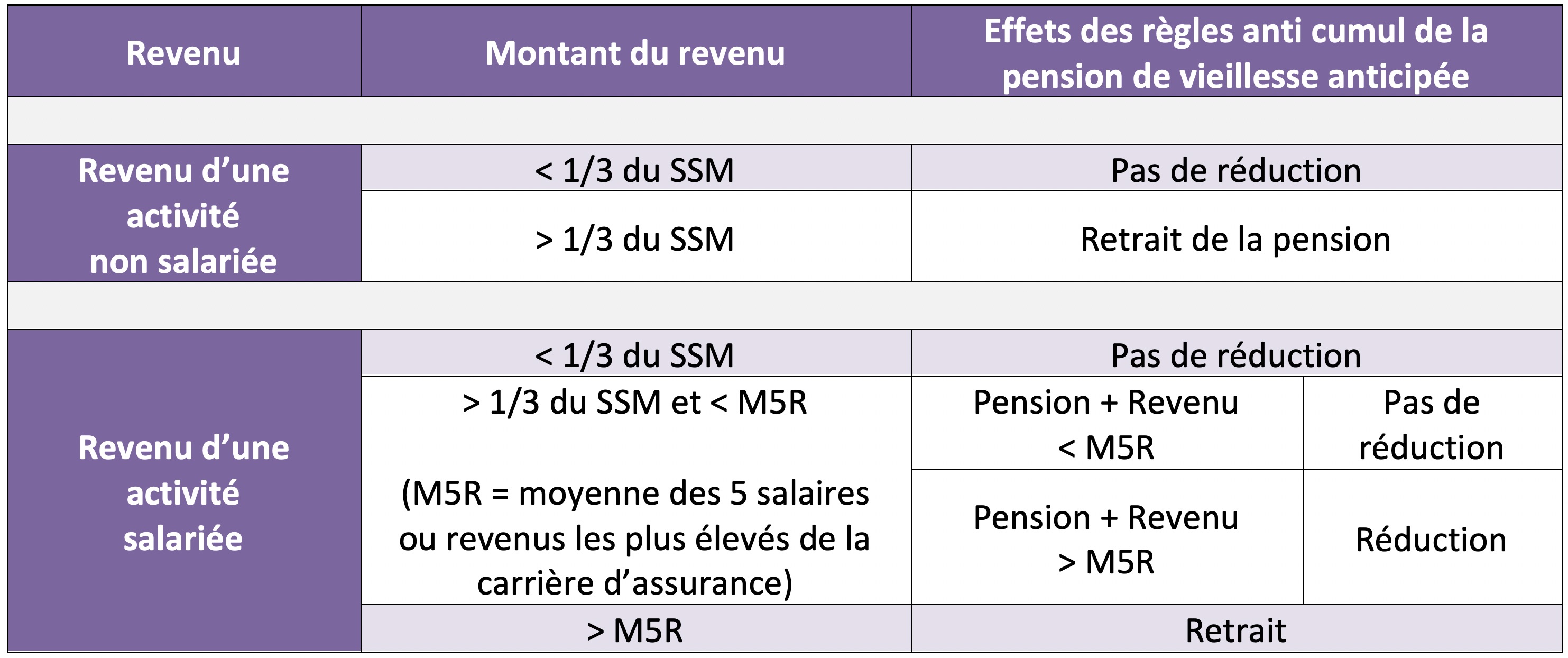

Résumé des dispositions anti cumul de la pension de vieillesse anticipée

Source: Caisse nationale de Pension

Terminons en précisant que cet article traite de la pension personnelle du secteur privé. Le concours de revenus avec une pension de survie est soumis à d’autres conditions.

1 Montant du Salaire social minimum au 1er mai 2025.

2 Les revenus annuels cotisables de la carrière d’assurance sont indiqués sur le relevé du Centre commun de la Sécurité sociale. Il faut calculer la moyenne des 5 meilleurs salaires et la diviser par 12.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne