Wie können Sie Ihre Kaufkraft erhalten?

Es ist nicht ungewöhnlich, im Fernsehen oder Radio zu hören oder in der Zeitung zu lesen, dass die Inflation negative Auswirkungen auf das Sparen hat. Aber was bedeutet das konkret? Und wie kann man sich davor schützen? myLIFE hat sich mit diesem Thema beschäftigt und gibt Ihnen die Antworten.

Mit dem Begriff Inflation bezeichnet man den allgemeinen Anstieg der Preise von Gütern und Dienstleistungen über einen längeren Zeitraum. In Luxemburg wird sie anhand des Verbraucherpreisindex (VPI) gemessen. Dieser Index zeigt die durchschnittliche Preisänderung einer repräsentativen Auswahl an Produkten und Dienstleistungen, die von luxemburgischen Privathaushalten konsumiert, bzw. genutzt werden (bekannt als „Warenkorb“), in einer bestimmten Zeitspanne.

Wenn die Inflation steigt, sinkt die Kaufkraft. Das heißt, dass man für denselben Betrag weniger Güter und Dienstleistungen erhält. Das Geld verliert somit an Wert. Wenn die Preise sinken, spricht man dagegen von Deflation. Ein konkretes Beispiel für Inflation: Eine jährliche Teuerungsrate von zwei Prozent führt dazu, dass man für ein Croissant, das vor zwölf Monaten noch 1,50 Euro kostete, heute 1,53 Euro zahlen muss.

Inflation kann viele Ursachen haben. Dazu gehören der Anstieg von Rohstoff- und Importprodukten oder der Löhne, was allgemein zu höheren Produktionskosten führt und die Unternehmen dazu veranlasst, ihre Preise zu erhöhen. Übersteigt die Nachfrage nach Gütern und Dienstleistungen das Angebot, wachsen dadurch auch die Preise. Auch die Abwertung einer Währung gegenüber anderen Devisen hat höhere Importpreise zur Folge. Ein anderer Inflationstreiber ist die umlaufende Geldmenge. Mehr Geld im Umlauf führt zu dessen Wertminderung und zu höheren Preisen.

Mehr Geld, geringerer Wert

Die Inflation beeinflusst nicht nur die Preise, sondern wirkt sich auch auf Ersparnisse aus. Wenn die Inflation höher als die Zinsen ist, die man auf dem eigenen Sparkonto erhält, verliert man unterm Strich Geld. Selbst wenn das Kontoguthaben steigt, geht Kaufkraft verloren. Ersparnisse müssten in gleichem Maße wie die Inflation steigen, damit die Kaufkraft erhalten bleibt.

Inflation kann viele Ursachen haben.

Dazu ein konkretes Beispiel: Es werden 10 000 Euro auf ein Sparkonto mit einem Nominalzinssatz von 3 Prozent einbezahlt. Zehn Jahre später wird das Kontoguthaben ungefähr 13.349 Euro betragen. Wenn in dem Zeitraum die Inflation bei zwei Prozent pro Jahr liegt, bräuchte man jedoch einen Kontostand von 14.802 Euro, um über die gleiche Kaufkraft wie vor zehn Jahren zu verfügen. Selbst mit den aufgelaufenen Zinsen verliert man also fast 10 Prozent an Kaufkraft.

Zum Ausgleich der Inflation wird in Luxemburg eine sogenannte Indexierung vorgenommen. D.h. es erfolgt eine automatische Anpassung der Löhne, Gehälter und Renten an die Preisveränderungen. Wenn der Preisanstieg eine bestimmte Schwelle übersteigt, werden alle Einkommen um 2,5% erhöht. So wird die Teuerung der Lebenshaltungskosten ausgeglichen. Im Gegensatz zu den Löhnen, Gehältern und Renten folgen die Nominalzinsen auf Sparkonten nicht unbedingt der Inflationsentwicklung.

Was ist der Realzins?

Um festzustellen, ob eine Anlage im Laufe der Zeit an Wert verliert, kann man die reale Rendite, bzw. den (um die Inflation bereinigten) Realzins ermitteln. Definitionsgemäß ist dies der Zinssatz, der angibt, wie sich eine Geldanlage oder ein sonstiger Vermögenswert unter dem Einfluss der Inflationsrate verhält. Vereinfacht ausgedrückt bedeutet dies: Realzins = Nominalzins – Inflationsrate. Nach dieser Formel lässt sich der zu erwartende Realzins relativ leicht errechnen. Für eine weitergehende, genaue Analyse ist bei der Berechnung der Zinseszins einzubeziehen.

Im Großherzogtum stiegen die Zinssätze für Sparprodukte im Vergleich zu ihrem Niveau Anfang 2022 an. Die Statec gab ihrerseits für das Jahr 2024 eine Inflationsrate von 2,1% und für 2025 eine Inflationsprognose von 2,2% bekannt. Wenn Sie z.B. auf Ihrem Sparkonto 1,8% Zinsen für ein Jahr erhalten, die Preise aber um 2,1% steigen, beträgt der reale Zinssatz 1,8% – 2,1% = – 0,3%. Die reale Rendite Ihrer Anlage ist somit negativ, und Ihre Ersparnisse verlieren an Wert. Bezogen auf das Beispiel mit den 10.000 Euro bedeutet dies: Wenn Sie diesen Betrag auf Ihrem Sparkonto liegen lassen, wird Ihr Kontoguthaben in zehn Jahren nur noch einer Kaufkraft von heute 9.704 Euro entsprechen.

Deshalb ist es zurzeit nicht sinnvoll, alle Ersparnisse auf Sparkonten liegen zu lassen, da das Kapital im Laufe der Zeit durch die Inflation aufgebraucht wird. Das kann ein Problem sein, wenn für ein bestimmtes Projekt gespart, oder für das Alter vorgesorgt werden soll.

Anlagen diversifizieren

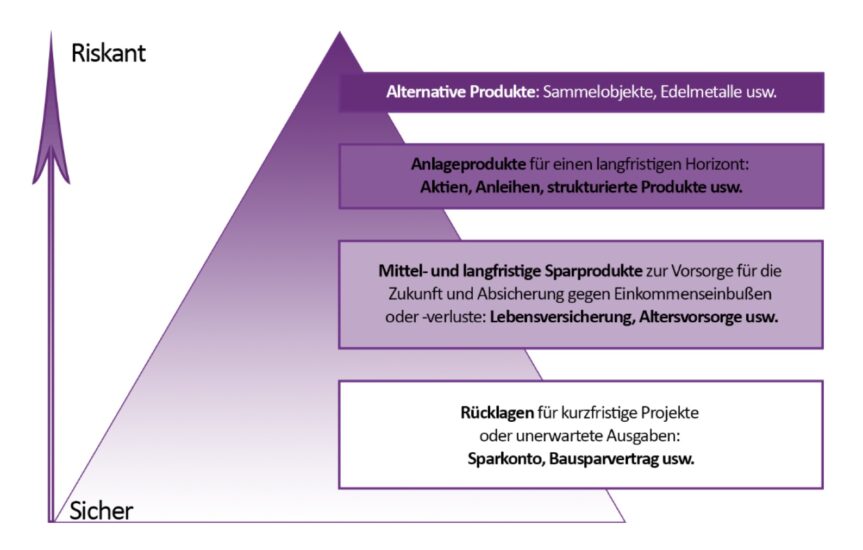

Um seine Kaufkraft zu erhalten und das Verlustrisiko zu verringern, ist es wichtig, nicht alles auf eine Karte zu setzen und stattdessen seine Anlagen zu diversifizieren. Es kann helfen, das eigene Vermögen wie eine mehrstufige Pyramide zu betrachten, um das Bedürfnis nach finanzieller Sicherheit und Kapitalwachstum miteinander in Einklang zu bringen.

Im unteren Teil der Pyramide befinden sich kurzfristige, sichere Anlagen, die schnell in Bargeld umgewandelt werden können. Weiter oben sind längerfristige Anlagen angesiedelt, die weniger liquide und risikoreicher sind, aber in der Regel eine höhere Rendite bieten.

Mit Aktien lässt sich die Inflation dank der höheren Renditeaussichten ausgleichen.

Mit Aktien lässt sich die Inflation, dank der im Vergleich zu sicheren Anlagen höheren Renditeaussichten, ausgleichen. Die mögliche Ausschüttung von Dividenden sollte ebenfalls berücksichtigt werden. Allerdings sollten Wertpapiere, in die man investiert, sorgfältig ausgewählt werden. Auch muss man sich hier der Risiken bewusst sein, die man eingeht.

Die Preise von Immobilien folgen in der Regel der langfristigen Inflationsentwicklung. In Luxemburg waren die Preise lange Zeit schneller gestiegen als die Inflation, doch der Sektor befindet sich in einem Abschwung. Wenngleich es auf die Lage und Art der Immobilie ankommt, ist ein Immobilieninvestment eine gute Möglichkeit, einen realen Vermögensverlust zu vermeiden, vorausgesetzt, der Markt erholt sich relativ schnell.

Alternative Anlage wie Rohstoffe (Holz, Energie, Agrarprodukte usw.) und vor allem Gold – das als sichere Anlage gilt – ermöglichen es, einen Teil seines Vermögens vor der Geldentwertung zu schützen. Luxusgüter (Kunstwerke, Sammelobjekte, hochwertige Weine usw.) können ebenfalls vor Inflation schützen.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben