Zinseszinsen: der Schlüssel zu exponentiellem Wachstum

Wir denken oftmals linear, doch die Welt um uns herum ist komplex. Das beste Beispiel hierfür sind exponentielle Zinseszinsen, mit denen Kapital gemehrt werden soll. Olivier Goemans, Senior Portfolio Manager bei der BIL, erklärt, wie Zinseszinsen funktionieren und weiß, wie man ihre Vorteile gezielt nutzt.

Was versteht man unter „Zinseszins“?

Die „Legende vom Reiskorn und dem Schachbrett“ verdeutlicht, was sich hinter dem Begriff „Zinseszins“ verbirgt. Darin führte der Erfinder der indischen Version des Schachspiels, ein Brahmane namens Sissa, das Spiel seinem Maharadscha vor. Dieser befand es für fabelhaft und beschloss, Sissa zu belohnen. Als Sissa nach seinen Wünschen gefragt wurde, bat dieser um die folgende Zuteilung von Reiskörnern: Ein Reiskorn sollte auf dem ersten Feld des Schachbretts platziert werden, zwei Körner auf dem zweiten, anschließend vier, acht und so weiter, und zwar bis zum 64. Feld. Der Maharadscha hielt diese Bitte für allzu bescheiden, stimmte aber zu. Als er sich ans Werk machte, wurde ihm rasch bewusst, dass es in seinem ganzen Königreich nicht genug Reis geben würde, um sein Versprechen einzuhalten. Verdoppelt man den Einsatz auf jedem Feld des Schachbretts, müsste das 64. Feld allein 263 Reiskörner enthalten. Das entspricht nicht nur einer zwanzigstelligen Zahl, sondern auch 550 Milliarden Tonnen Reis (mehr als 1.000 Jahre der weltweiten Produktion).

Wer mit einem kleinen Betrag beginnt, kann bei Thesaurierung der Zinsen hohe Summen erzielen, da diese ihrerseits neue Zinsen generieren.

Mit anderen Worten: Wer mit einem minimalen Betrag beginnt, kann bei systematischer Thesaurierung der Zinsen hohe Summen erzielen, da diese ihrerseits neue Zinsen generieren. Wir gehen für gewöhnlich nach einem linearen Modell vor. Daher ist es für uns schwieriger, geometrisch oder exponentiell zu denken. Dem Zinseszins liegt die Idee zugrunde, Geld zu investieren und es „arbeiten“ zu lassen, damit es selbst Geld generiert.

Wie funktionieren Zinseszinsen?

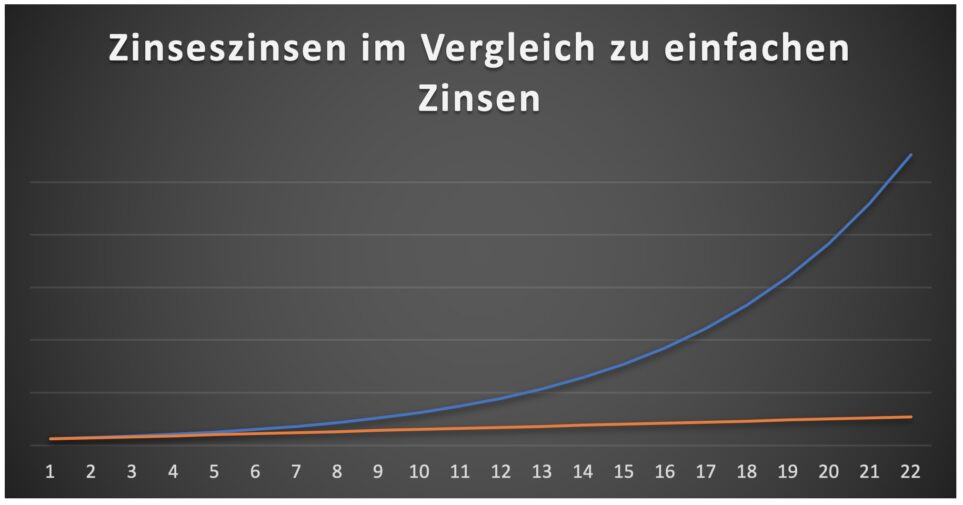

Sparer investieren und erhalten eine Vergütung, eine Rendite. Wenn Sie diese Rendite investieren, erhalten Sie daraus wiederum mehr Zinsen. Nehmen wir einmal ein Diagramm, in dem die vertikale Achse den investierten Betrag und die horizontale Achse die Laufzeit darstellt: Anfangs erhalten wir eine Gerade, aus der sich allmählich eine ansteigende Kurve entwickelt, bis schließlich das exponentielle Wachstum beginnt.

Der Zinseszins hängt also von einer persönlichen Anlageentscheidung ab. Wenn Sie eine Anlage tätigen, können Sie diese entweder wachsen lassen oder eine Rente daraus beziehen. Wenn Sie die Wahl haben, ist es lohnenswerter, die Zinsen neue Zinsen generieren zu lassen. Je früher Sie mit dem Sparen und Investieren beginnen, desto mehr Zeit hat Ihr Kapital, um zu wachsen. Wie lange es dauert, bis sich Ihr Kapital auf diese Weise verdoppelt, können Sie anhand folgender Formel ungefähr abschätzen: 72 dividiert durch die jährliche Rendite. Bei einem Betrag von 25.000 Euro und einer jährlichen Rendite von 4% dauert es also etwa 18 Jahre, bis 50.000 EUR erreicht sind. Je niedriger die Zinsen, desto länger die Laufzeit. Wenn Ihr Sparkonto also nur 0,5% Zinsen pro Jahr abwirft, bräuchten Sie nach dieser Formel etwa 144 Jahre, um Ihr Kapital zu verdoppeln. Wenn Ihnen das zu lang erscheint, sind Investitionen vielleicht die Lösung für Sie.

Welche Einschränkungen gilt es zu bedenken?

Jede Anlage sollte im Rahmen eines mittel- bis langfristigen Ansatzes erfolgen. Unter Berücksichtigung der beschriebenen Formel gilt dies insbesondere bei bescheidenen jährlichen Renditen. Sparer müssen es sich leisten können, Kapital aufzubauen und die investierten Beträge und die Zinsen mehrere Jahre lang wachsen zu lassen. Damit sie in Zukunft vom exponentiellen Kapitalwachstum und der damit verbundenen finanziellen Freiheit profitieren können, sollten sie in der Zwischenzeit also nicht auf diese Kapitalerträge angewiesen sein. Sie benötigen daher eine andere Einkommensquelle, mit der sie ihren Lebensunterhalt bestreiten können.

Funktioniert dieses System für Anleger und Kreditnehmer gleichermaßen?

Ein angeblich von Einstein stammendes Zitat besagt: „Der Zinseszinseffekt ist das achte Weltwunder. Wer ihn versteht, verdient daran, alle anderen bezahlen ihn. Da es sich um ein symmetrisches System handelt, kommt es sowohl bei Aktiva als auch bei Passiva zum Tragen. Anleger erhalten Zinsen, die reinvestiert werden und sich somit rentieren. Für Kreditnehmer empfiehlt es sich, Kredite (beispielsweise Verbraucherkredite) so früh wie möglich zurückzuzahlen und erst dann mit dem Sparen zu beginnen. Der Schneeballeffekt, der im Falle von Aktiva (Anlagen) angestrebt wird, ist bei Passiva (Schulden) tunlichst zu vermeiden, da er eine Überschuldung zur Folge haben kann – wie bei unserem wohlhabenden Maharadscha, der nicht in der Lage war, eine allem Anschein nach geringfügige Schuld zu begleichen. Manche Menschen nehmen zur Tilgung der Kreditsumme und der Zinsen eines Kredits einen zweiten Kredit auf. So entsteht, basierend auf dem Prinzip des Zinseszinses, ein Teufelskreis.

Wie kann man im Rahmen einer Anlage von diesem Schneeballeffekt profitieren?

Geduld ist die wichtigste Voraussetzung für Erfolg. Anleger müssen mit einem langfristigen Anlagehorizont an den Börsen investieren und ihrer Anlagestrategie treu bleiben. Es geht darum, an einem Anlageplan festzuhalten und sich nicht auf das Marktumfeld zu fixieren.

Der Dynamik von Zinseszinsen liegen drei Dimensionen zugrunde: Kapital, Rendite und Zeit.

Der Dynamik von Zinseszinsen liegen drei Dimensionen zugrunde: Kapital, Rendite und Zeit. Kapital kann jeder einbringen. In Bezug auf die Zeit führe ich meinen Gesprächspartnern stets vor Augen, dass die Zeit grundsätzlich für sie arbeitet, solange die Renditen positiv sind. Jeder Tag, der vergeht, bringt Zinsen. Bleibt die Frage nach den Renditen. Auf kurze Sicht entwickeln sich die Preise von Finanzanlagen wohl eher zufällig. Langfristig spiegeln sie die Wirtschaftslage konkreter wider. Schätzungen in Bezug auf mittel- und langfristige Renditen sind möglich, doch es gibt keinerlei Gewissheit, dafür aber viele Möglichkeiten und Hypothesen. Meine Aufgabe ist es, Szenarien zu entwickeln, die Wahrscheinlichkeit ihres Eintretens zu bewerten und mich dabei in Demut zu üben.

Besteht ein Zusammenhang zwischen Zinseszinsen und der Klimakrise?

Kohlenstoff funktioniert wie Geld: Beides hat einen gegenwärtigen und einen zukünftigen Wert. Es empfiehlt sich also, seine individuelle Kohlenstoffbilanz (in Luxemburg ca. 15 Tonnen) in sein Budget aufzunehmen und darauf den Zinseszins-Ansatz anzuwenden. Wir alle haben eine Kohlenstoffbilanz und ein Kohlenstoffbudget (die Menge an CO2, die wir bis zum Ende des Jahrhunderts noch ausstoßen dürfen, um den Temperaturanstieg zu begrenzen). Diese erhebliche Anstrengung müssen wir jetzt unternehmen. Auch hier arbeitet die Zeit für oder gegen uns, je nachdem, ob wir ein Guthaben oder ein Defizit aufweisen … und von Guthaben kann derzeit leider nicht die Rede sein.

Welche Rolle spielt der Bankberater in diesem Zusammenhang?

Das hängt ganz vom Kundenprofil ab. In jedem Fall nehmen wir uns zunächst Zeit für ein Gespräch, um die Bedürfnisse und Ziele unserer Kunden zu verstehen. Als Berater oder Portfoliomanager müssen wir im Rahmen der MiFID-Richtlinie sicherstellen, dass wir ihre Erwartungen, ihren Anlagehorizont und ihre Risikoaversion richtig verstanden haben.

Für manche Kunden sind wir wie ein Coach: Wir stellen den Kontext sachlich dar und bewahren sie davor, allzu emotional zu handeln. Bei anderen besteht unsere Aufgabe vor allem darin, Anlageideen und -überzeugungen zu finden. Im Rahmen unserer Tätigkeit müssen wir uns systematisch und kontinuierlich informieren und Kunden in völliger Transparenz über Risiken und Chancen aufklären. Auf dieser Grundlage wählen wir die Finanzinstrumente aus, die wir in Bezug auf unsere verschiedenen Szenarien als angemessen und bedarfsgerecht erachten.

Der Bankberater ist ein Finanzintermediär, der Kunden bei ihrer Lebensplanung betreut und ihre Ziele mit der Realität der Finanzmärkte in Einklang bringt. Die Beziehung zu Ihrer Bank beruht auf Vertrauen. Vertrauen, das, wenn es gut angelegt ist, nach dem Prinzip des Zinseszinses funktioniert – sofern man ihm Zeit lässt, seine Wirkung zu entfalten.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben