Estimer et planifier l’évolution de votre patrimoine

Puis-je faire tel investissement sans compromettre mes revenus futurs? Vais-je pouvoir financer la maison de mes rêves? Aurai-je des rentrées suffisantes au moment de ma retraite? Votre vie est jalonnée de projets à réaliser et d’objectifs à atteindre. Ceux-ci peuvent soulever certaines questions d’ordre patrimonial. D’où l’importance de disposer d’une vision claire de votre patrimoine, de sa gestion et de ses enjeux.

Qu’il soit immobilier, financier ou professionnel, votre patrimoine nécessite une gestion rigoureuse. Et cela commence par un état des lieux précis relatif à vos actifs et passifs dans chacun des domaines concernés.

Estimez la valeur de votre patrimoine

La valeur de votre patrimoine équivaut à la somme de vos actifs diminuée de vos passifs. Les principaux actifs de votre patrimoine sont vos:

-

- immeubles bâtis (maisons, appartements) et non bâtis (terrains, terres agricoles);

- liquidités (comptes bancaires, livrets d’épargne, espèces, etc.) et placements financiers;

- contrats d’assurance-vie, plans de pension, créances;

- valeurs mobilières;

- biens détenus en usufruit;

- actifs professionnels (sociétés, cabinets, études, etc.);

- autres biens meubles et objets précieux (véhicules, bijoux, tableaux, meubles, etc.).

L’évaluation de vos actifs est très différente en fonction du bien considéré. Par exemple, les biens immobiliers peuvent être évalués par comparaison avec les prix du marché, la valeur de votre contrat d’assurance-vie en cours figure sur votre relevé annuel, les derniers cours de bourse déterminent vos valeurs mobilières, votre SICAV vaut sa dernière valeur de rachat connue, vous pouvez reprendre la valeur vénale de vos actifs professionnels, etc.

A partir de votre situation initiale, et en tenant compte de vos revenus et dépenses actuels et futurs, des experts patrimoniaux peuvent analyser avec vous, en toute neutralité, les différentes alternatives vous permettant d’atteindre vos projets ou de satisfaire vos besoins. Les solutions peuvent avoir des degrés de complexité divers et prendre des formes variées (solutions de droit civil, structurations sociétaires, véhicules patrimoniaux, délocalisation, etc.). Pour cela, ils s’appuient sur des compétences pluridisciplinaires, notamment dans les domaines de la planification financière, fiscale et successorale.

Planifiez-en l’évolution

La planification patrimoniale a pour but d’optimiser la croissance de votre patrimoine afin de couvrir les dépenses liées à vos projets tout au long de votre vie. Elle permet de prendre les bonnes décisions en connaissance de cause. Au cours d’un dialogue approfondi et sur base des informations que vous leur fournissez, les experts sollicités simulent différents scénarios d’évolution à long terme de votre patrimoine. Ces simulations prennent en compte votre situation financière, vos projets et vos objectifs. Elles permettent de dresser un bilan exhaustif de votre situation globale actuelle et future. Les résultats de l’analyse et les solutions présentées sont intégrés dans une planification patrimoniale qui regroupe les différents aspects de votre situation en un ensemble cohérent.

La planification patrimoniale permet de prendre les bonnes décisions en connaissance de cause.

Comprendre les étapes de la planification patrimoniale

-

- Votre situation. Cette étape a pour but de prendre connaissance et d’évaluer votre situation patrimoniale et financière.

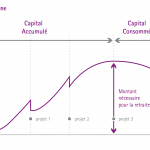

- Vos objectifs. Sur base de vos souhaits et de vos projets, votre partenaire définit avec vous vos objectifs afin d’être en mesure d’élaborer la planification patrimoniale la plus complète possible. Le graphique représente de façon synthétique l’exemple d’une personne qui s’est construit un capital au cours de sa vie professionnelle. Elle souhaite pouvoir l’utiliser en partie pour une retraite confortable, et parallèlement en préparer la transmission dans les meilleures conditions.

- Bilan et analyse. L’analyse de votre patrimoine débute une fois toutes les données recueillies. Un bilan patrimonial est alors établi ainsi qu’une projection de l’évolution probable de votre patrimoine à long terme.

- Simulations et pistes de réflexion. Sur base de l’analyse, étudiez alors avec vos experts les solutions visant à optimiser la croissance de votre patrimoine. De nouvelles simulations permettent de vérifier l’impact et la pertinence de celles-ci.

- Évolution. La conjoncture économique et les régimes fiscaux, tout comme votre situation personnelle et financière peuvent changer avec le temps. Prenez régulièrement le temps d’adapter votre planification patrimoniale à ces nouveaux éléments.

Au final, l’intérêt de cette planification patrimoniale est de vous donner une vue globale de votre patrimoine actuel et futur, de mettre en évidence votre capacité d’épargne ou de consommation de capital. Elle vous permet également d’estimer la probabilité de réaliser vos projets et de répartir vos actifs financiers.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne