Savoir tenir les émotions à distance de vos investissements

La plupart des investisseurs savent ce qu’ils ne doivent pas faire: paniquer dans les accès de volatilité des marchés, acheter la dernière valeur en vogue ou investir dans quelque chose qu’ils ne comprennent pas. Mais lorsqu’il s’agit d’argent, il est difficile de s’affranchir des émotions qui font obstacle à la prise de bonnes décisions.

L’hypothèse de l’efficience des marchés, très en vogue dans les années 1960 et 1970, postulait que, dans l’ensemble, les investisseurs étaient totalement rationnels et que, par conséquent, le prix de n’importe quelle action ou obligation donnée était le reflet exact de toutes les informations disponibles au sujet de l’entreprise qui l’avait émise, ainsi que du marché et de l’environnement économique dans lequel elle se négociait.

Cependant, cette théorie est aujourd’hui largement discréditée, notamment par des stratèges en investissement de renom, dont Warren Buffett et George Soros. En effet, comment celle-ci peut-elle expliquer des phénomènes comme la bulle technologique à la fin des années 1990, ou la façon dont la crise du crédit immobilier «subprime» aux États-Unis a ébranlé des établissements financiers à travers le monde? Les investisseurs ont, semble-t-il, une propension évidente à laisser des facteurs non rationnels influencer leur jugement. Et cette tendance ne touche pas uniquement les particuliers, elle s’observe également parmi les investisseurs institutionnels sérieux, censés avoir une meilleure maîtrise du sujet.

Les facteurs émotionnels peuvent revêtir de nombreuses formes. Un investisseur particulier peut être influencé par ses amis, sa famille ou les médias, voire les réseaux sociaux de nos jours, et laisser guider ses décisions par ce qu’il voit, lit et entend, au lieu d’entreprendre une analyse rationnelle.

Il est victime de la tendance qu’a l’être humain à recourir à l’heuristique, c’est-à-dire à des raccourcis mentaux, pour porter un jugement rapide. Les investisseurs évaluent les perspectives de succès d’une entreprise donnée en voyant qu’un magasin en particulier connaît une forte activité ou parce qu’ils aiment personnellement un certain produit, élevant ainsi un exemple anecdotique et possiblement non représentatif au rang de preuve supposée avoir une valeur scientifique.

Des investisseurs au comportement grégaire

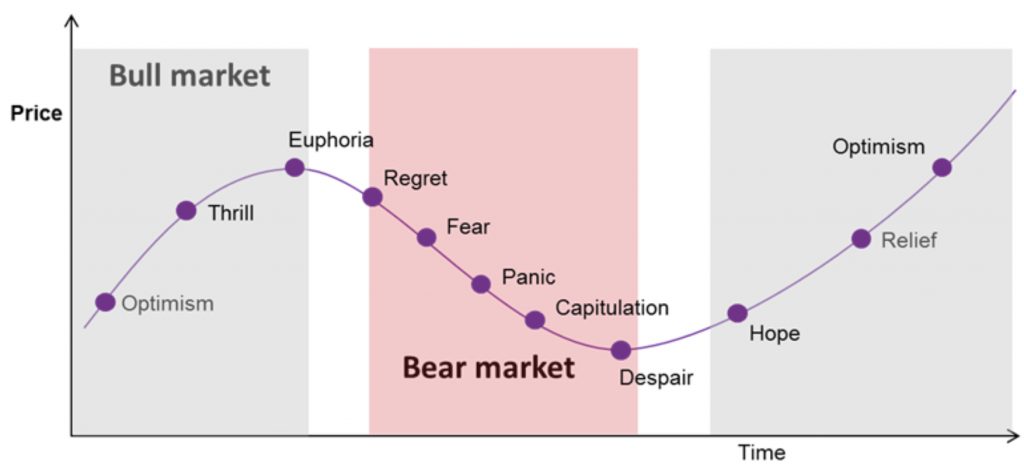

Autre aspect problématique: les investisseurs qui agissent sous le coup de leurs émotions ont tendance à se comporter de la même façon que l’ensemble du marché, car les individus (et, parfois, les institutions également) laissent souvent les actes des autres brouiller leur propre jugement. Si la panique est généralisée, ces investisseurs vendent; si l’humeur est à l’euphorie, ils achètent. Autrement dit, leurs achats et leurs ventes ont presque toujours lieu au mauvais moment.

Selon le cabinet de conseil américain Dalbar, en 2023, l’investisseur américain moyen en fonds d’actions a généré un rendement de 20,79%, contre 26,29% pour l’indice S&P 500. Pour Cory Clark, Chief marketing officer de Dalbar, cet « écart » de 5,5%, le troisième plus important en 10 ans, et près du double de 2022 (année où le rendement des investisseurs a chuté de 21,17%, contre -18,11% pour l’indice) est le prix à payer pour ne pas avoir eu la patience de faire face aux fluctuations du marché.

Qu’il s’agisse d’une année extrêmement difficile pour les investissements en actions, à l’instar de 2022, ou d’une année faste, comme 2023, les rapports annuels de Dalbar portant sur l’Analyse quantitative du comportement des investisseurs, font apparaître à plusieurs reprises de mauvaises décisions en matière de timing à cause de facteurs émotionnels, qui se résument souvent à de la crainte et de l’avidité.

Sur la période de 20 ans qui s’est terminée en septembre 2023, l’indice S&P 500 a enregistré une croissance moyenne de 9,66% par an. En revanche, l’investisseur américain type en actions peut s’estimer chanceux s’il génère une performance supérieure à la moitié de ce chiffre. Et les investisseurs en obligations ne sont pas mieux lotis. Le fossé comportemental entre les performances est manifeste.

Peut-on éviter d’être dominé(e) par ses émotions?

Le psychologue comportemental Paul Davies, qui cite les travaux du prix Nobel Daniel Kahneman et de son collaborateur de longue date Amos Tversky, affirme que les faits ne corroborent pas l’idée selon laquelle les individus adoptent une attitude rationnelle s’ils détiennent toutes les informations dont ils ont besoin. L’idée selon laquelle l’être humain serait computationnel (autrement dit, qu’il prendra de bonnes décisions s’il dispose de la bonne information) serait donc fausse, selon lui.

Le meilleur moyen de prendre les bonnes décisions financières consiste à s’assurer que vous prenez le moins de décisions possible, car vous êtes davantage susceptible de faire de mauvais choix.

Mais il ne suffit pas de connaître l’existence de telles manies comportementales pour pouvoir les changer. Pour Paul Davies, les gens doivent mettre en place des processus qui favorisent des comportements rationnels afin de faire plus facilement les bons choix. Il estime par ailleurs que le meilleur moyen de prendre les bonnes décisions financières consiste à en prendre le moins possible, car on est davantage susceptible de faire de mauvais choix. Le biais cognitif le plus dommageable est le «biais d’action», ou la tendance à penser que seule une action perpétuelle est à même de créer de la valeur.

Qu’est-ce que cela signifie en pratique? L’épargne régulière approvisionnée automatiquement par le biais d’ordres permanents depuis votre compte est une parfaite illustration. La situation se complique si chaque mois, vous devez prendre la décision consciente d’investir. Vous devrez régulièrement vous demander s’il y a des priorités plus importantes pour votre argent que le concept nébuleux d’«avenir». Il est fort probable qu’il y ait souvent, voire toujours, quelque chose de plus attrayant ou de plus urgent.

Règles de contingence

Il vous faut également surveiller le niveau et l’orientation du marché en essayant de calculer si le moment est bon pour acheter. Si l’argent est prélevé sur votre compte pour être investi immédiatement, il y aura des mois gagnants et des mois perdants, mais comme les marchés ont tendance à s’inscrire en hausse sur le long terme, vous devriez être gagnant au bout du compte, et éviterez en plus des prises de décision pénibles et fastidieuses.

Paul Davies propose aussi d’intégrer des hypothèses de type «si… alors» dans la planification patrimoniale. Cette pratique permet de décider à l’avance quelle serait votre ligne de conduite si, par exemple, le marché devait chuter de 10%. La définition de règles de contingence peut ainsi aider à vous prémunir contre des décisions prises sous le coup de l’émotion.

Les conseillers financiers déterminent souvent des niveaux de «perte maximale acceptable» avec leurs clients. Le fait de définir leur tolérance de perte maximale est utile, non seulement pour se préparer mentalement à la certitude qu’un jour ou l’autre ils subiront des pertes, mais aussi comme moyen de tenir leur stratégie d’investissement à distance des fluctuations quotidiennes du marché.

Rééquilibrage automatique

Les décisions d’allocation d’actifs doivent être soumises à des règles similaires. De façon générale, la plupart des investisseurs disposent d’une allocation d’actifs stratégique, qui correspond à un positionnement à long terme défini pour atteindre leurs objectifs financiers. Cette allocation détermine quelle quantité du portefeuille est détenue sous forme d’actions, d’obligations et d’autres types d’actifs, comme l’immobilier. À l’inverse, l’allocation d’actifs tactique est un moyen de s’ajuster à l’évolution des conditions de marché.

L’important est de garder en tête le plan stratégique, plutôt que de se laisser influencer par des choix tactiques. Pour ce faire, le mieux est de passer par le rééquilibrage automatique, dans le cadre duquel la composition du portefeuille est systématiquement ajustée pour préserver l’allocation d’actifs initiale. Cette pratique vous évite également d’avoir à prendre des décisions ou de vous inquiéter en vous demandant si le moment est bon pour investir sur un marché précis. Dans le cadre du rééquilibrage automatique, les investisseurs retirent leur argent des marchés qui sont chers et ont enregistré de belles performances, pour le réinvestir sur des marchés moins chers et s’étant moins bien comportés.

Bien évidemment, il arrive que des opportunités à court terme puissent être exploitées, et il peut parfois être intéressant d’ajuster tactiquement son portefeuille, en particulier si un marché précis semble être trop dépendant de la performance d’un petit nombre de titres individuels (tels que les grands groupes technologiques ces dernières années). Toutefois, en général, il est préférable de définir une stratégie d’allocation d’actifs et d’y rester fidèle, tout en procédant à des examens à intervalles réguliers, plutôt que de tout remettre en question en cas de choc sur le marché.

Comprendre ses limites

Plus difficile à faire, mais aussi important: comprendre ses propres limites. Une confiance excessive envers votre capacité décisionnelle, une réticence à reconnaître qu’une situation a changé et un taux de rotation important, lié à des changements d’avis fréquents, auront probablement un impact négatif à long terme sur les rendements d’un portefeuille.

Souvent, les investisseurs surestiment le potentiel de rendement de leurs placements, ce qui les conduit à mal évaluer les risques. Ce travers peut également être combattu avec la mise en place de garde-fous structurels dans le processus d’investissement. Réfléchir aux résultats de vos décisions d’investissement passées peut également être utile. Qu’est-ce qui a fonctionné ou échoué? Quelles sont les conclusions à en tirer?

Quand il est question d’argent, il est facile de se laisser dominer par ses émotions mais celles-ci sont généralement à l’origine de mauvaises décisions. La meilleure politique consiste à mettre au point une stratégie d’investissement qui nécessite un minimum de décisions, tout en réduisant le risque que des émotions conduisent les investisseurs à faire des erreurs.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne