Produits dérivés : les contrats d’options et les contrats à terme

En matière d’investissement, certains produits ont une valorisation qui «dérive» de l’évolution du prix d’un autre actif ou groupe d’actifs sous-jacent. C’est pour cela qu’on les appelle produits dérivés. Pour vous, myLIFE a cherché à mieux comprendre ce dont il s’agit et, parmi ceux-ci, comment fonctionnent plus particulièrement les contrats d’options (les «Options») et les contrats à terme (les «Futures»).

Avant toute explication, débutons cet article en insistant sur le fait que, quel que soit leur degré d’attractivité, les produits dérivés ne sont pas sans risques. Avant d’envisager d’investir dans de tels produits, nous vous recommandons de bien lire la documentation afférente et de consulter votre banquier pour identifier les produits les mieux adaptés à votre profil d’investisseur.

En lui-même, un produit dérivé est un contrat entre deux ou plusieurs parties dans lequel sont établis des flux financiers futurs en fonction principalement des fluctuations de l’actif ou groupe d’actifs sous-jacent. Il est important de comprendre que le sous-jacent lui-même n’est pas physiquement échangé à la signature du contrat, mais cet échange est soit optionnel (pour les Options), différé (pour les Futures) ou inexistant (par exemple pour les contrats d’échange (les «Swaps» de taux).

Comme ce préambule le laisse entrevoir, il existe de nombreux types de produits ou instruments dérivés pouvant être utilisés pour de la gestion des risques (hedging) ou pour de la spéculation (y compris des stratégies d’arbitrage ou un effet de levier). Il existe de nombreux produits dérivés disponibles sur pratiquement toutes les classes d’actifs, qu’il s’agisse des actions, des matières premières, des obligations et des opérations de change. Les principaux types de dérivés sont:

-

- les Future;

- les contrats à terme ferme (les «Forward»);

- les Options;

- les warrants;

- les Swaps.

Signalons encore que, sans pouvoir être considérés à proprement parler comme des dérivés, les produits structurés intègrent souvent des dérivés dans le montage qui les compose.

Les produits dérivés sont pour la plupart des instruments complexes, qui souffrent souvent d’une mauvaise réputation liée aux fameux fonds spéculatifs (les «hedge funds»). Certains se souviennent par exemple de la quasi faillite du fonds Long Term Capital Management qui fit courir un risque majeur au système bancaire en 1998.

Pourtant, l’utilisation de produits dérivés pour couvrir le risque et améliorer les rendements existe depuis des générations. Arrêtons-nous plus particulièrement sur deux d’entre eux: les Futures et les Options.

Les Futures

Les Futures sont des contrats standardisés négociés sur des marchés organisés. Il s’agit d’un produit financier dérivé qui permet à un acheteur ou à un vendeur de s’engager sur l’achat ou la vente d’un actif à des conditions définies à l’avance. Les parties s’entendent sur la quantité et le prix. Dans la grande majorité des cas, les parties signataires d’un tel contrat n’ont pas besoin d’échanger physiquement l’actif sous-jacent à la liquidation de l’opération, mais uniquement la différence de prix constatée entre le prix établi dans le contrat et le prix effectif du sous-jacent à l’échéance.

À la signature du contrat, les deux parties doivent payer un montant «dépôt de garantie» initial (une fraction de l’exposition totale). Les contrats sont alors valorisés à la valeur du marché. En fonction de l’évolution du sous-jacent, les parties doivent injecter des fonds supplémentaires (dits «appels de marge») dans leurs comptes lorsque la marge devient inférieure à une marge de maintien dont le niveau est prédéterminé dans le contrat. L’appel de marge correspond à la différence entre le cours de compensation du jour et le cours de compensation de la veille. Les participants peuvent «déboucler» leur position à tout moment avant l’échéance, en achetant (ou vendant) la même quantité de contrats vendue (ou achetée) initialement.

Les Futures sont un moyen important de gérer différents types de risques (prix, change, taux d’intérêts).

Les Futures sont un moyen important de gérer différents types de risques. Les entreprises engagées dans le commerce international utilisent des Futures pour gérer le risque de change, le risque de taux d’intérêts et le risque du prix en fixant à l’avance le prix de vente ou d’achat d’une matière première comme le pétrole, les produits agricoles et certains métaux.

Les Futures contribuent à accroître l’efficacité du marché sous-jacent, car ils permettent de réduire les coûts liés à l’achat d’un actif. Par exemple, il est beaucoup moins coûteux et plus efficace de prendre une position d’achat sur l’indice «Futures S&P 500» que de répliquer l’indice en achetant chaque action qui le compose. Des études ont d’ailleurs montré que l’introduction des Futures sur les marchés augmentait les volumes de négociation du sous-jacent dans son ensemble. Par conséquent, étant considérés comme un véhicule de gestion et de couverture des risques, les Futures contribuent à faire baisser les coûts de transaction et à augmenter la liquidité.

Les Options

Les Options sont des contrats qui, moyennant le paiement d’une prime, donnent le droit (uniquement à l’acheteur de l’Options) mais non l’obligation d’acheter ou de vendre un actif à la date d’échéance fixée (Options européennes) ou au plus tard à cette date (Options américaines). Les investisseurs ont généralement recours à des Options lorsqu’ils ne veulent pas prendre de position sur l’actif sous-jacent, mais qu’ils souhaitent tout de même se donner la possibilité d’accroître leur exposition future en cas de fluctuations importantes des cours. Il existe des dizaines de stratégies d’Options, mais les plus courantes sont les suivantes:

-

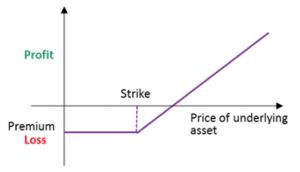

- Long Call – Vous pensez que le prix d’un actif va augmenter et achetez via l’Option le droit (long) de posséder (call) l’actif sous-jacent au contrat à un prix déterminé. Pour un titulaire d’une Option Long Call, le gain est positif si le prix de l’actif au moment d’exercer l’Option est supérieur au prix d’exercice (strike) établi dans le contrat augmenté de la prime versée pour posséder l’Option.

-

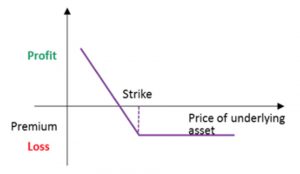

- Long Put – Vous pensez que le prix d’un actif va baisser et achetez via l’Option le droit (long) de vendre (put) cet actif. Pour un titulaire d’une Option Long Put, le gain est positif si le prix de l’actif est inférieur au prix d’exercice (strike) établi dans le contrat diminué de la prime versée pour posséder l’Option.

-

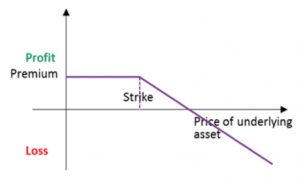

- Short Call – Vous pensez que le prix de l’actif va diminuer et vous vendez un call. C’est donc votre contrepartie qui détermine si l’Option sera exercée ou non. En tant que vendeur du call, le gain maximum est égal à la prime reçue (si le prix du titre baisse). En revanche, si le prix de l’actif sous-jacent augmente, le potentiel de perte est illimité.

-

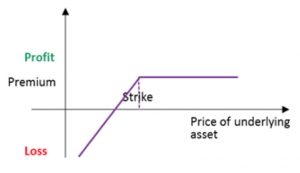

- Short Put – Vous pensez que le prix de l’actif va augmenter et vous vendez un put. En tant que vendeur du put, le gain maximum est égal à la prime reçue (si le prix de l’actif augmente). En revanche, si le prix de l’actif sous-jacent baisse, les pertes peuvent être substantielles (mais limitées puisque le prix ne peut pas chuter en dessous de zéro).

Vous souhaitez en savoir davantage sur les produits d’investissements? Découvrez notre dossier spécial «Investissement: les classes d’actifs».

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne