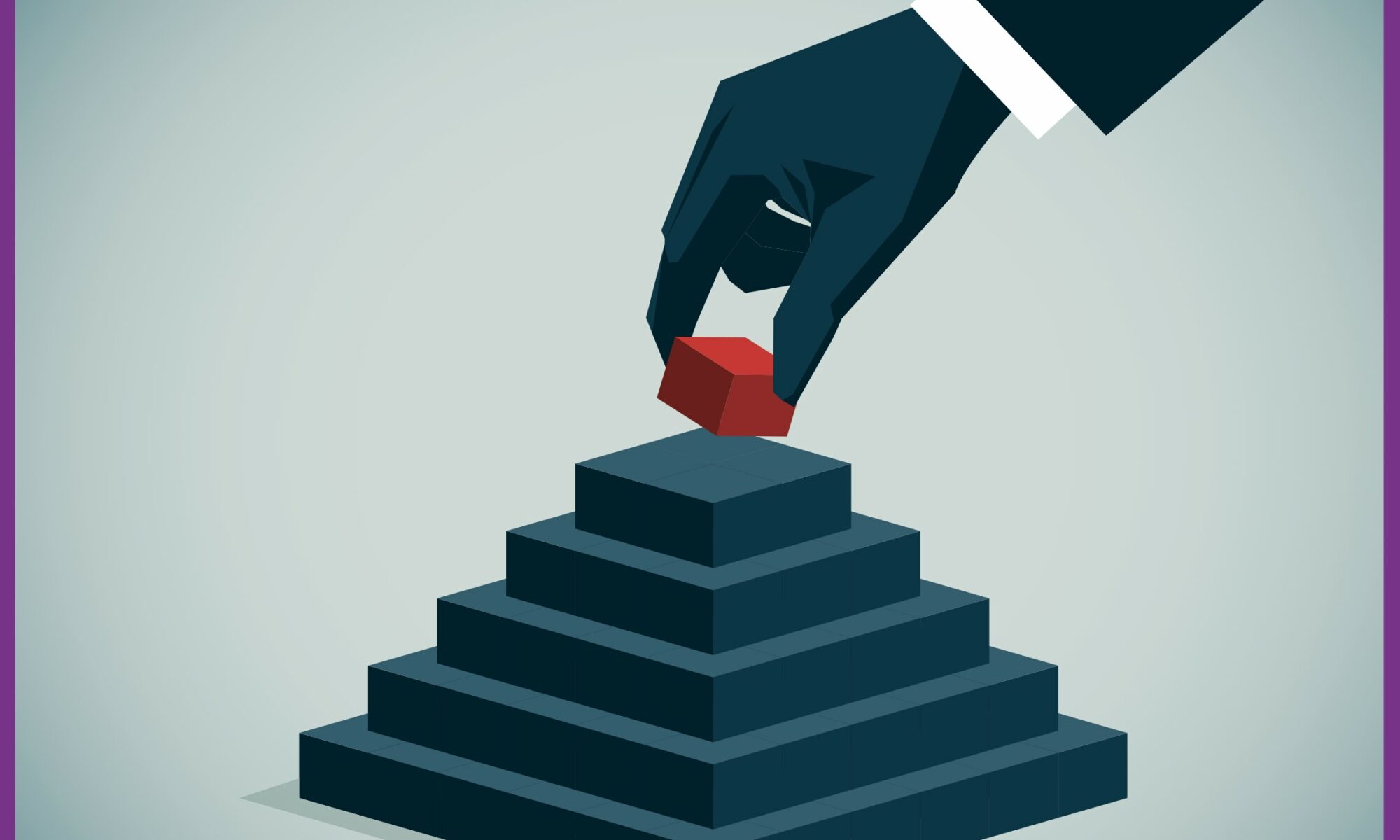

Die Anlagepyramide

Bei der Aufstellung eines Finanzplans geht es darum, auf das Schlimmste vorbereitet zu sein und auf das Beste zu hoffen. Es gilt, Vorkehrungen für den Fall zu treffen, dass Sie Ihren Job verlieren oder krank werden, und sicherzustellen, dass Ihr Vermögen mit der Zeit wächst. Es nimmt die Form einer mehrschichtigen Pyramide an, die auf soliden Grundlagen gebaut ist, aber die Flexibilität besitzt, Kapitalwachstum zu generieren, sobald diese Grundlagen gut gelegt ist.

Langfristige Vermögensplanung ist deutlich komplexer als die Fokussierung auf einen bestimmten Betrag: Wie Sie Ihr Vermögen nutzen möchten, ist entscheidend dafür, wie Sie es verwalten.

Zeit ist ein wichtiger Faktor bei der Vermögensverwaltung. Sie erhalten in der Regel eine höhere Rendite, wenn Sie bereit sind, Ihr Kapital länger zu binden. Bei Termineinlagen erhalten Sie beispielsweise einen höheren Zinssatz für Ihre Ersparnisse an als bei einem Tagesgeldkonto. Je nachdem, wie risikofreudig Sie sind, können Sie bei einem langfristigen Ansatz auch in risikoreichere Anlagen wie Aktien investieren, weil sie dann kurzfristige Schwankungen aussitzen können.

Warum sind diese Schwankungen von Bedeutung? Die Kurse an der Börse können kurzfristig stark schwanken. Dies wurde Anfang 2020 deutlich, als die Märkte aufgrund der Angst vor den wirtschaftlichen Auswirkungen der Covid-19-Pandemie einen schnellen Ausverkauf erlebten. Der Markt hat sich inzwischen erholt. Anleger, die im Februar oder März verkauft haben, dürften jedoch Verluste von mindestens 30% erlitten haben. Deshalb ist eine Anlage an der Börse in der Regel keine gute Option, wenn davon auszugehen ist, dass Sparer das Geld kurzfristig benötigen.

Es ist keine gute Option, den Großteil Ihres Geldes über einen längeren Zeitraum in Ersparnissen zu belassen, um im Laufe der Zeit Wohlstand aufzubauen. Man sollte nur so viele Barmittel halten, wie man kurzfristig oder in einem Notfall benötigt.

Es ist jedoch keine gute Option, den Großteil Ihres Geldes über einen längeren Zeitraum in Ersparnissen zu belassen, um im Laufe der Zeit Wohlstand aufzubauen. Da viele Sparkonten niedrige Zinssätze bieten und der Wert Ihres Geldes durch Inflation erodiert wird, sind Anleger dazu verpflichtet, den Kaufkraftverlust ihrer Ersparnisse im Laufe der Zeit zu beobachten. Deshalb sollte man nur so viele Barmittel halten, wie man kurzfristig oder in einem Notfall benötigt.

Grundlage für einen Sparplan

Es kann helfen, Geld wie eine Pyramide zu betrachten. Ganz unten befindet sich das Geld für schlechte Zeiten, eine Rücklage für alle Eventualitäten – ein undichtes Dach etwa oder eine unerwartete Rechnung – oder für größere Ausgaben wie ein Auto oder die Anzahlung für ein Haus. Diesen Betrag sollten Sie als Barmittel halten, um jederzeit darauf zurückgreifen zu können. Dies ist die unabdingbare Basis für jeden Sparplan und alle weiteren Schritte.

Es lohnt sich, Ihr Sparkonto sorgfältig auszuwählen; seit dem Anstieg der Inflation in weiten Teilen der Welt in den Jahren 2021 und 2022 gibt es eine breitere Palette von Zinssätzen. Wählen Sie das Konto, das am besten zu Ihren Bedürfnissen passt, und zahlen Sie regelmäßig kleine Beträge ein, beispielsweise per Dauerauftrag. Es kann sinnvoll sein, dieses Geld jeden Monat gleich dann abzubuchen, wenn das Gehalt auf dem Konto eingeht, sodass man es nicht für andere Dinge ausgibt.

Wenn Sie diesen Kapitalpuffer aufgebaut haben, können Sie längerfristige Sparmöglichkeiten und Investitionen ins Auge fassen. Dazu gehört auch die Absicherung Ihrer Familie gegen einen plötzlichen Einkommensverlust aufgrund von Krankheit oder Jobverlust. In der Praxis bedeutet dies den Abschluss einer Lebensversicherung und eines Altersvorsorgevertrags.

Renten und Versicherungen

Das Sparen für den Ruhestand beginnt mit der Altersvorsorge. In Luxemburg bietet das öffentliche Rentensystem Altersleistungen mit zwei Komponenten: einem Pauschalbetrag, der nach der Anzahl der Beitragsjahre berechnet wird, sowie einem einkommensabhängigen Element. Dies wird durch Beiträge von Arbeitgebern, Arbeitnehmern und dem Staat finanziert und profitiert von Steuervergünstigungen. Mit Beiträgen in Höhe von 24% des Lohns für Arbeitnehmer (einschließlich der 8% des Staates) ist das Versorgungsniveau hoch, aber persönliche Renten- und Versicherungsprodukte sind auch eine Option für diejenigen, die mehr sparen möchten. Selbstständige zahlen ebenfalls in die Rentenversicherung ein. Ihre Beitragssätze sind jedoch niedriger. Darüber hinaus bieten einige Unternehmen ihren Mitarbeitern auch eigene zusätzliche Rentenvereinbarungen als Leistung an.

Versicherungen sind ein wichtiger Bestandteil der Finanzplanung. Oft zahlen Arbeitgeber Sterbegeld im Falle des Todes von Angestellten und bieten einen gewissen Krankenversicherungsschutz. Sie sollten jedoch prüfen, ob diese Leistungen ausreichen, um Ihre Familie vor finanziellen Schwierigkeiten zu schützen. Etwaige Lücken können durch eine Lebensversicherung geschlossen werden. Eine Einkommensversicherung oder eine Schwere-Krankheiten-Versicherung sind weitere Möglichkeiten, sich für den Fall eines Jobverlusts oder einer krankheitsbedingten Arbeitsunfähigkeit abzusichern.

Die Spitze der Pyramide

Das übrige Vermögen dient meistens der Finanzierung anderer wichtiger Projekte wie der Ausbildung Ihrer Kinder, eines Traumurlaubs oder eines Zweitwohnsitzes. Die richtige Anlagestrategie hängt von Ihrer Risikobereitschaft, Ihrem Wissen und Ihrer Erfahrung mit Finanzprodukten, Ihrem Zeitplan und der Höhe des Betrags ab, den Sie bereit sind, zur Seite zu legen. Optimal ist wahrscheinlich eine Mischung aus Anlageprodukten wie Investmentgesellschaften mit variablem Aktienkapital (SICAVs), strukturierten Produkten, Aktien und Anleihen.

Bei diesem Teil des Vermögens verfügen Sie über mehr Flexibilität. Sie können eine gewisse Volatilität des Kapitalwerts Ihrer Anlage in Kauf nehmen und somit auf Vermögenswerte mit höheren Renditechancen setzen. Sie sollten entscheiden, welches Risiko Sie bereit sind einzugehen, ob Sie laufende Erträge aus Ihren Anlagen benötigen und ob Sie bestimmte Anforderungen an die Art und Weise haben, wie Ihr Geld verwaltet wird (z.B. ethische Erwägungen). Ihr Bankberater kann Ihnen helfen, die für Sie am besten geeigneten persönlichen Optionen zu finden und zu entscheiden, wie Ihre Investitionen verwaltet werden sollten. Ganz gleich ob es sich um eine uneingeschränkte Vermögensverwaltung, auf die Auftragsausführung beschränkte Produkte oder etwas dazwischen handelt.

Wenn Sie Ihr Vermögen in dieser Weise betrachten, sehen Sie, wie Sparen und Investieren zusammenhängen. Nur wenn man investiert, kann man langfristig Vermögen aufbauen. Doch Sparer sollten zunächst ein sicheres Fundament schaffen, bevor sie Anlagerisiken eingehen. Auf diese Weise bietet ein guter Finanzplan Sicherheit und trägt zum langfristigen Vermögensaufbau bei.

Langfristige Vermögensplanung ist deutlich komplexer als die Fokussierung auf einen bestimmten Betrag: Wie Sie Ihr Vermögen nutzen möchten, ist entscheidend dafür, wie Sie es verwalten.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben