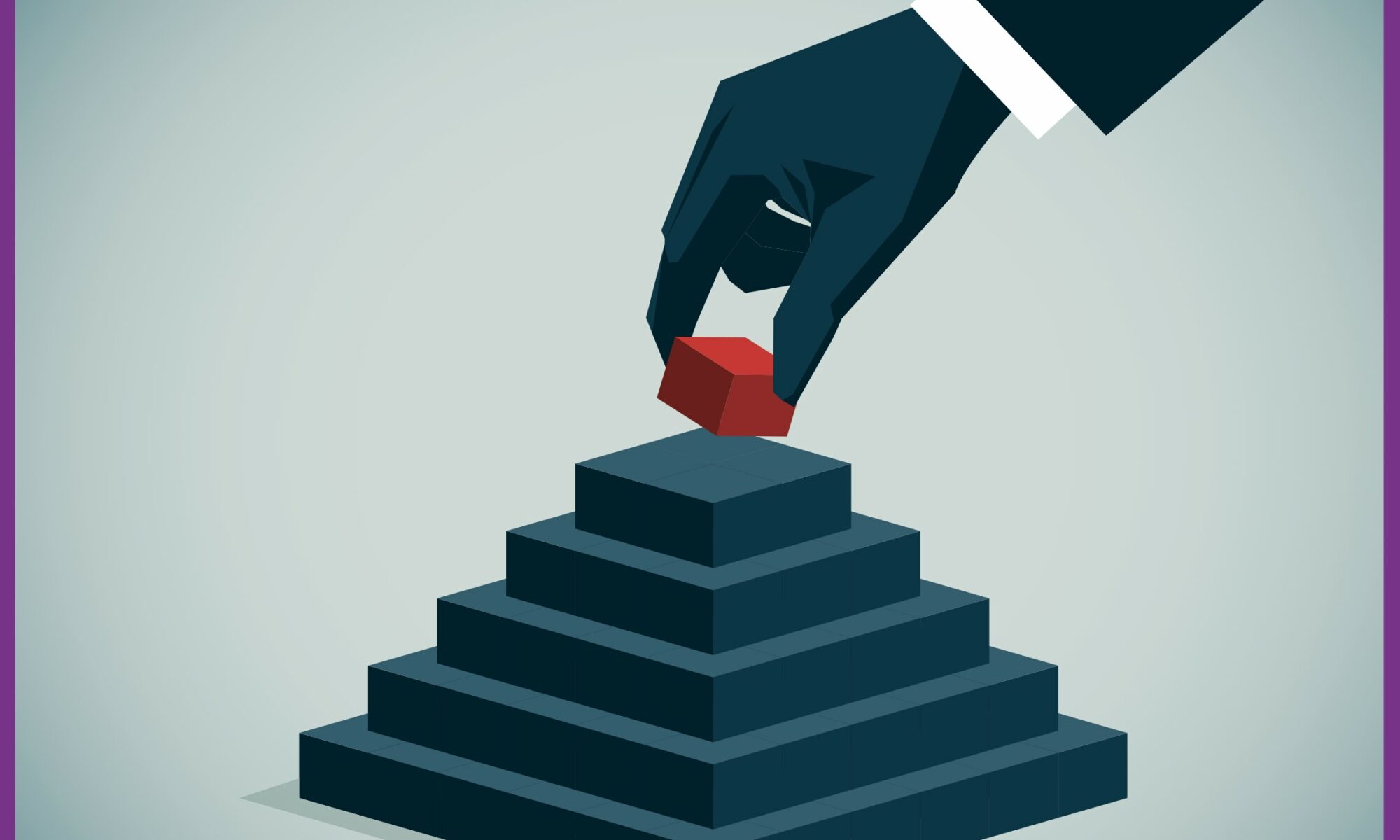

La pyramide des placements

Un bon plan financier prépare au pire, tout en se donnant les moyens d’aspirer au meilleur. Il crée un équilibre entre votre besoin de couverture en cas de perte d’emploi ou de maladie et la croissance de votre capital au fil du temps. On pourrait le comparer à une pyramide à plusieurs étages, bâtie sur des fondations solides, mais suffisamment flexible pour générer de la croissance une fois que ces fondations sont bien en place.

Il est tentant de croire que la prospérité, sur le long terme, se résume à disposer d’un montant suffisamment important. Pourtant, la réalité est bien plus complexe que cela: l’utilisation que vous ferez de votre patrimoine devrait également dicter la manière dont vous devez gérer celui-ci.

Le temps représente un aspect essentiel de la gestion financière. Vos économies vous rapporteront habituellement davantage si vous êtes disposé à les placer sur une plus longue période. Dans des dépôts à terme, par exemple. Les banques vous proposeront pour ceux-ci un meilleur taux d’intérêt que pour un compte courant. En fonction de votre appétit pour le risque, une approche à long terme signifie également que vous pouvez investir dans des actifs plus risqués, tels que les actions, car vous pouvez encaisser une volatilité à court terme.

Pourquoi la volatilité est-elle importante? Le marché boursier est exposé à de fortes fluctuations à court terme. On a pu le constater début 2020, lorsque les marchés ont connu une correction éclair en réponse aux craintes concernant l’impact de la pandémie de Covid-19. Le marché s’est ensuite redressé, mais si les investisseurs avaient vendu en février ou en mars, ils auraient essuyé des pertes de 30% ou plus. C’est pourquoi l’investissement en bourse n’est généralement pas une solution idéale pour les investisseurs susceptibles de devoir faire appel à leur capital à court terme.

Le fait de laisser la majeure partie de son argent sur un compte d’épargne pendant une longue période n’est pas une bonne solution pour se constituer un patrimoine. L’épargne liquide doit être considérée comme une réserve à court terme ou pour les cas d’urgence.

Toutefois, le fait de laisser la majeure partie de son argent sur un compte d’épargne pendant une longue période n’est pas une bonne solution pour se constituer un patrimoine au fil du temps. Étant donné que de nombreux comptes d’épargne liquide offrent de faibles taux d’intérêt et que la valeur de votre argent est érodée par l’inflation, les investisseurs risquent de voir le pouvoir d’achat de leur épargne diminuer au fil du temps. C’est pourquoi l’épargne en numéraire en tant que telle doit être considérée comme une réserve d’argent à court terme ou pour les cas d’urgence.

Poser les bonnes fondations

Pour mieux gérer son capital, il peut être utile de le voir comme une pyramide. À la base de la pyramide, il y a l’argent pour les mauvais jours, une réserve pour couvrir les imprévus (une fuite dans la toiture, une facture inattendue) ou certaines dépenses plus importantes, comme une voiture ou une garantie pour un logement. Cet étage de la pyramide doit prendre la forme d’épargne liquide, car vous pourriez avoir besoin de l’utiliser à tout moment. Aucun plan d’épargne n’est complet sans cet élément, qui constitue le socle de tout le reste de l’édifice.

Il vaut la peine de choisir votre compte d’épargne avec soin. En effet, il y a eu de nombreuses variations des taux d’intérêt depuis la montée de l’inflation dans une grande partie du monde en 2021 et 2022. Choisissez le compte qui vous convient le mieux selon vos besoins et versez-y régulièrement de petits montants, par exemple au moyen d’un ordre permanent. Une bonne idée pour ne pas l’oublier consiste par exemple à fixer la date de ce versement un jour après celui de votre salaire.

Une fois que ce coussin de sécurité est en place, vous pouvez commencer à envisager une épargne et des investissements à plus long terme. Celle-ci devrait inclure une certaine protection pour votre famille en cas de perte soudaine de revenus (maladie ou licenciement, par exemple). En pratique, cela prendra probablement la forme d’une assurance-vie et d’une prévoyance-vieillesse.

Pensions et assurances

L’épargne-retraite commence par la pension légale. Au Luxembourg, le système public de pension offre des prestations de retraite avec deux composantes: un montant forfaitaire calculé en fonction du nombre d’années de cotisations et un élément lié aux revenus. Cela est financé par les cotisations des employeurs, des employés et de l’État, et bénéficie d’avantages fiscaux. Fixée à 24% du salaire des employés (y compris les 8% versés par l’État), la provision est élevée, mais les pensions personnelles et les produits d’assurance sont également une option pour ceux qui souhaitent épargner davantage. Les travailleurs indépendants disposent un régime similaire, mais les taux de cotisation sont plus faibles. De plus, certaines entreprises proposent également leurs propres plans de pension complémentaire sous la forme d’avantage pour les employés.

De son côté, l’assurance constitue un pilier essentiel de tout plan financier. De nombreuses personnes bénéficient d’une indemnité de décès en service et d’une certaine couverture maladie par l’intermédiaire de leur employeur, mais il convient de vérifier la valeur de ces prestations et de voir si elles suffisent à protéger votre famille de problèmes financiers. Le déficit éventuel peut être comblé par une assurance-vie. De même, une assurance perte de revenu ou maladie grave peut couvrir votre salaire en cas de licenciement ou de maladie.

Le sommet de la pyramide

Vous consacrerez sans doute le reste de votre patrimoine au financement d’autres importants projets de vie, tels que les études de vos enfants, des destinations de vacances dont vous avez toujours rêvé ou l’achat d’une résidence secondaire. La meilleure option dépendra de votre goût pour le risque, de votre connaissance et de votre expérience des produits financiers, de la durée de votre épargne et du montant que vous êtes prêt à mettre de côté, mais elle inclura probablement un assortiment de produits d’investissement tels que les fonds d’investissement, les produits structurés, les actions et les obligations.

Pour ce volet de votre patrimoine, vous disposez de davantage de souplesse. Vous pouvez vous permettre une certaine volatilité dans la valeur du capital de votre investissement, ce qui signifie que vous pouvez l’orienter vers des actifs ayant un plus fort potentiel de croissance. Vous devrez décider du niveau de risque que vous êtes disposé à tolérer, si vous avez besoin des revenus générés par vos investissements et si vous avez des exigences spécifiques quant à la gestion de votre argent (comme des considérations éthiques ou climatiques). Votre banquier peut vous orienter vers la meilleure option personnelle de gestion de vos investissements, qu’il s’agisse de gestion discrétionnaire, d’execution-only ou d’une solution intermédiaire.

En considérant votre patrimoine sous cet angle, vous pouvez voir comment l’épargne et l’investissement interagissent. La partie «investissement» est essentielle à la constitution d’un patrimoine à long terme, mais les épargnants doivent disposer de bases solides avant de pouvoir commencer à prendre des risques avec le reste de leur argent. Dans cette optique, un plan financier correctement géré leur permettra de s’assurer à la fois la sécurité financière et un patrimoine à long terme.

Il est tentant de croire que la prospérité, sur le long terme, se résume à disposer d’une certaine somme d’argent. La réalité est plus complexe que cela: l’utilisation que vous ferez de votre patrimoine dictera également la manière dont vous devez gérer celui-ci.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne