Warum und wie langfristig anlegen?

Sei es, dass man in der Rente etwas davon haben will, ein Projekt finanzieren möchte oder ein Vermögen zum Vererben bilden will – es gibt viele Gründe, ein Finanzkapital aufzubauen. Hierfür ist das Anlegen an den Finanzmärkten eine attraktive und potenziell rentablere Alternative zum klassischen Sparen. Doch bevor Sie alles auf „die Jahrhundertanlage“ setzen, erklärt Ihnen myLIFE, warum Sie es vorziehen sollten, regelmäßig kleine Beträge mit einem langen Anlagehorizont zu investieren.

Unseren Anregungen zum langfristigen Anlegen wollen wir den Hinweis vorausschicken, dass jede finanzielle Entscheidung Bedenkzeit braucht, bevor man handelt. Noch bevor Sie also mit der Unterstützung eines Fachmanns Ihren Anlagehorizont und Ihr Anlegerprofil bestimmen, sollten Sie sicher sein, dass Sie das Geld, das Sie langfristig anlegen wollen, nicht frühzeitig benötigen. Um das zu klären, sollten Sie sich insbesondere folgende Fragen stellen:

- Wie viel kann ich monatlich sparen?

- Welche mittelfristigen Projekte habe ich, die ich ebenfalls einplanen muss?

- Habe ich neben meinen Anlagen ausreichend flüssige Mittel, um unvorhergesehene Ereignisse zu meistern?

Wenn das geklärt ist, sollten Sie sich fragen, welche langfristigen Anlageziele Sie haben und welche Risiken Sie bereit sind einzugehen, um diese zu erreichen. Sie bestimmen nämlich die Art der Anlagen und den Anlagehorizont, die am besten für Ihre Situation geeignet sind. Und schließlich – auch wenn das nicht zum eigentlichen Thema dieses Artikels gehört – sollten Sie auch daran denken, Ihre Anlagen zu streuen, um das Risiko noch weiter einzudämmen.

(…) durch langfristiges Anlegen kann man etwas mehr Risiken eingehen und damit auf höhere Renditen hoffen als bei Anlagen mit garantierter Rendite.

Warum langfristig anlegen?

Die Antwort scheint auf der Hand zu liegen: um eine höhere Rendite zu erzielen! Nicht nur, weil die Zeit das Ihre tut, sondern auch weil man durch langfristiges Anlegen etwas mehr Risiken eingehen und damit auf höhere Renditen hoffen kann als bei Anlagen mit garantierter Rendite. Denn bei einer langfristigen Anlagestrategie kann man eine vorübergehende Börsenkrise kompensieren, da ausreichend Zeit für eine Erholung vorhanden ist. Das bedeutet also, dass man akzeptieren muss, dass es auch Abwärtsentwicklungen geben kann. Wenngleich sich eine langfristige Anlagestrategie in der Regel auszahlt, ist der Weg dorthin kein gemütlicher Spaziergang. Man braucht starke Nerven und muss in turbulenten Zeiten an seiner Strategie festhalten.

Das zweite Argument für eine langfristige Anlage ist die Flexibilität in Bezug auf die Investitionen, die Ihnen zur Verfügung stehen, um Ihre Rendite zu steigern. Ob Fonds-Sparplan (SICAV) oder Altersvorsorgevertrag in Rechnungseinheiten – die Anlagelösungen, die sich Ihnen bieten, sind ungleich vielfältiger und vielversprechender als ein herkömmliches risikofreies Sparkonto. Denn selbst wenn die „Wertentwicklungen der Vergangenheit kein zuverlässiger Hinweis auf künftige Ergebnisse sind“, zeigt ein Blick zurück auf die Wertentwicklungen dieser risikoreicheren Anlagen, dass sie trotz vorübergehender Baisseperioden langfristig eine attraktivere Rentabilität aufweisen. Und dabei geht es uns nicht um eventuelle Steuervorteile, die mit einigen dieser Lösungen verbunden sein können.

Warum regelmäßig und nicht auf einmal investieren?

Beim Anlegen ist das Market Timing von großer Bedeutung. Damit ist der Moment gemeint, in dem Sie in die Märkte einsteigen bzw. aus diesen aussteigen wollen. Dieses Market Timing ist der entscheidende Punkt, auch bei langfristigen Anlagen.

Leider beginnen viele Sparer damit, dass sie einen großen Teil ihres Ersparten auf einmal anlegen. Ihnen ist das Risiko nicht bewusst, das mit dem Market Timing verbunden ist. Wenn sie im richtigen Moment investieren, ist das der Jackpot. Wenn sie es hingegen kurz vor einer Marktwende tun, kann ihnen daraus ein konsequenter Verlust entstehen.

Beispiel:

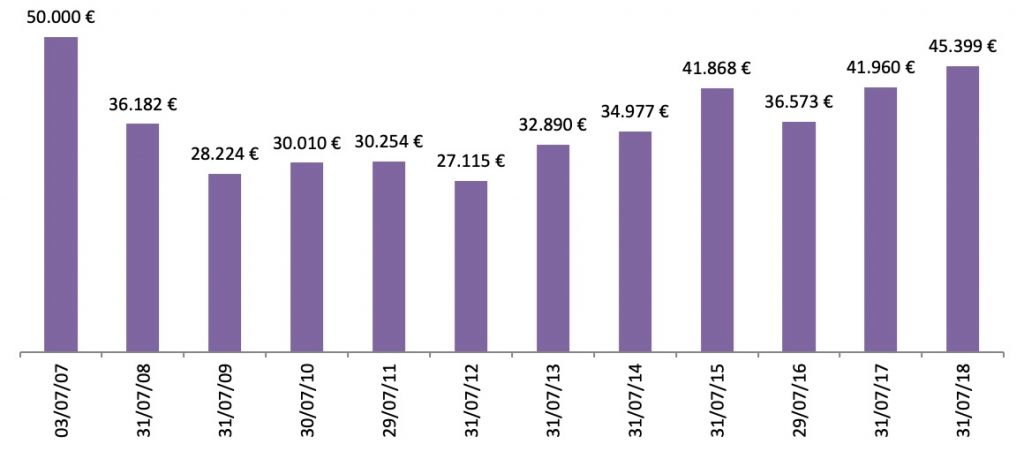

Zwei Anleger, die in einem „Tracker “ positioniert sind, der die Performance des CAC 40 Index nachbildet, beschließen, ihre Wertpapiere am 31. Juli 2018 (Schlusskurs: 5511,3) zu veräußern. Anleger A hatte am 3. Juli 2007 (Schlusskurs des CAC 40 Index: 6069,84) 50.000 EUR investiert, ohne auch nur zu ahnen, dass es ein Jahr später zur Subprime-Krise kommen würde. Im Glauben, dass das Schlimmste der Krise überstanden sei, hatte Anleger B die gute Idee, am 24. März 2009 (Schlusskurs des CAC 40 Index: 2874,39) 50.000 EUR zu investieren.

Nach 11 Jahren erhielt Anleger A 45.399 EUR zurück, d. h. er hatte einen Verlust von fast 10 % zu verzeichnen. Anleger B erhielt hingegen 95.869 EUR zurück, was einer Performance von fast 92 % in 9 Jahren entspricht. Im Grunde hatten Anleger A und B beide die gleiche Anlagestrategie. Dennoch sind die Ergebnisse aufgrund ihres jeweiligen Timings völlig unterschiedlich. Für Anleger B war das Timing gut und der Wert seiner Anlage hat sich nahezu verdoppelt. Für Anleger A hingegen war das Timing so schlecht, dass seine Anlage trotz einer langfristigen Strategie an Wert verlor. In Abbildung 1 wird dies grafisch dargestellt.

Abbildung 1 – Strategie der Einmalanlage (50.000 EUR)

Legende Abbildung 1: Zeitliche Entwicklung einer Einmalanlage von 50.000 EUR in einem „Tracker“, der exakt die Performance des CAC 40 Index nachbildet, vom Zeitpunkt der Anlage am 3. Juli 2007 bis zur Veräußerung der Wertpapiere am 31. Juli 2018. Diese Abbildung zeigt die Entwicklung der Anlage allein auf der Grundlage der Kursschwankungen des CAC 40 Index (Kurs des CAC 40 Index, Notierung an der Börse Euronext Paris), unabhängig von Gebühren oder Provisionen jeglicher Art, die mit dieser Anlage verbunden sein können. Diese Abbildung wurde ausschließlich zur Veranschaulichung erstellt und stellt keinerlei kommerzielles Angebot dar.

(…) es gibt eine sehr einfache Strategie, um die Auswirkung von Baissemärkten abzufedern und gleichzeitig von Haussephasen zu profitieren: regelmäßig kleine Beträge investieren.

Wie gelingt es, den gleichen Erfolg wie Anleger B zu haben und nicht das Schicksal von Anleger A zu teilen? Indem man dieses berüchtigte Market Timing meistert – was allerdings sehr schwierig ist, auch für die weltweit besten Experten. Doch glücklicherweise gibt es eine sehr einfache Strategie, mit der sich schlechtes Market Timing vermeiden lässt. Eine Strategie, deren Ziel es ist, die Auswirkung von Baissemärkten abzufedern und gleichzeitig von Haussephasen zu profitieren. Sie fragen sich, wie das geht? Man muss nur regelmäßig kleine Beträge anlegen, statt das Risiko einzugehen, große Summen im falschen Moment anzulegen und von Marktrückgängen getroffen zu werden.

Neben dem beruhigenden Gefühl, sich nicht mehr über das Market Timing den Kopf zerbrechen zu müssen, besteht zudem der Vorteil, durch ein regelmäßiges Anlegen (z. B. 100 EUR pro Monat) effektiv die Risiken zu senken. Bei Haussemärkten kommt der Aufwärtstrend Ihrem gesamten bereits angelegten Betrag zugute. Bei Baissemärkten verlieren die von Ihnen gehaltenen Wertpapiere zwar effektiv an Wert, jedoch Sie kaufen auch neue Wertpapiere zu einem geringeren Stückpreis hinzu.

Durch diese Erläuterungen dürfte Ihnen klar werden, dass, in Verbindung mit einem langfristigen Anlagehorizont, ist es Ihnen durch regelmäßige Zahlungen möglich, die Risiken in Grenzen zu halten, während Sie gleichzeitig auf eine gegenüber klassischem Sparen oder garantierten Anlagen deutlich höhere Rendite hoffen können.

Beispiel (Fortsetzung):

Kehren wir noch einmal zu dem Fall unseres Anlegers A zurück und stellen uns vor, dass er, statt einmalig im Jahr 2007 50.000 EUR anzulegen, jedes Jahr Ende Juli über eine Dauer von zehn Jahren einen Betrag von 5.000 EUR angelegt hätte. In diesem Szenario hat unser Anleger A bis zum Höhepunkt der Krise im Jahr 2009 nur erhebliche Verluste auf die ersten investierten 10.000 EUR erlitten. 80 % seines Gesamtbetrages waren von dieser äußerst schwierigen Phase nicht betroffen. Im Moment des Verkaufs seiner Wertpapiere am 31. Juli 2018 schnitt er natürlich nicht so gut ab wie Anleger B, bekam aber immerhin 72.725 EUR zurück. Damit erzielte er eine Performance von knapp 45,5 % statt eines Verlusts von 10 % (siehe Abbildung 2).

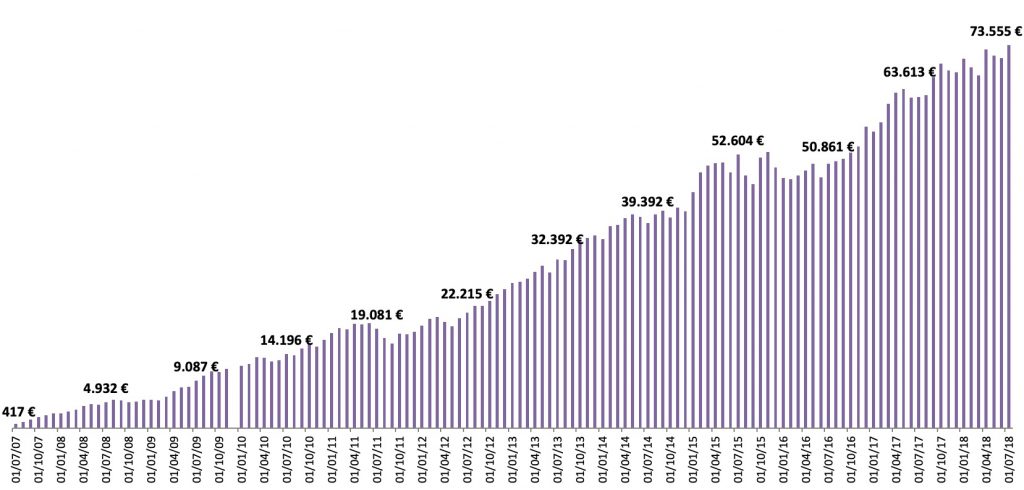

Abbildung 2 – Strategie jährlicher kumulierter Anlagen

(Anlage von 5.000 EUR/Jahr über 10 Jahre)

Legende Abbildung 2: Zeitliche Entwicklung einer Anlage von jährlich 5.000 EUR, die über einen Zeitraum von 10 Jahren (genaue Daten siehe Abbildung) in einen „Tracker“ getätigt wurde, der exakt die Performance des CAC 40 Index nachbildet, vom Zeitpunkt der ersten Anlage bis zur Veräußerung der kumulierten Wertpapiere am 31. Juli 2018. Diese Abbildung zeigt die Entwicklung der Anlage allein auf der Grundlage der Kursschwankungen des CAC 40 Index (Kurs des CAC 40 Index, Notierung an der Börse Euronext Paris), unabhängig von Gebühren oder Provisionen jeglicher Art, die mit dieser Anlage verbunden sein können. Diese Abbildung wurde ausschließlich zur Veranschaulichung erstellt und stellt keinerlei kommerzielles Angebot dar.

Nach demselben Überlegungsansatz wäre unser Anleger A noch besser beraten gewesen, wenn er kleinere monatliche Beträge (416,70 EUR/Monat) investiert hätte, statt jährlich im Juli eine Anlage von 5.000 EUR zu tätigen. Denn wie aus Abbildung 3 hervorgeht, hätte er dann am 31. Juli 2018 einen Betrag von 73.555 EUR zurückbekommen, was einem Gewinn von 47,1 % entspricht.

Abbildung 3 – Strategie monatlicher kumulierter Anlagen

(Anlage von 416,70 EUR/Monat über 120 Monate)

Legende Abbildung 3: Zeitliche Entwicklung einer Anlage von monatlich 416,70 EUR, die über einen Zeitraum von 120 Monaten in einen „Tracker“ getätigt wurde, der exakt die Performance des CAC 40 Index nachbildet, vom Zeitpunkt der ersten Anlage im Juli 2007 bis zur Veräußerung der kumulierten Wertpapiere am 31. Juli 2018. Diese Abbildung zeigt die Entwicklung der Anlage allein auf der Grundlage der Kursschwankungen des CAC 40 Index (Kurs des CAC 40 Index, Notierung an der Börse Euronext Paris), unabhängig von Gebühren oder Provisionen jeglicher Art, die mit dieser Anlage verbunden sein können. Diese Abbildung wurde ausschließlich zur Veranschaulichung erstellt und stellt keinerlei kommerzielles Angebot dar.

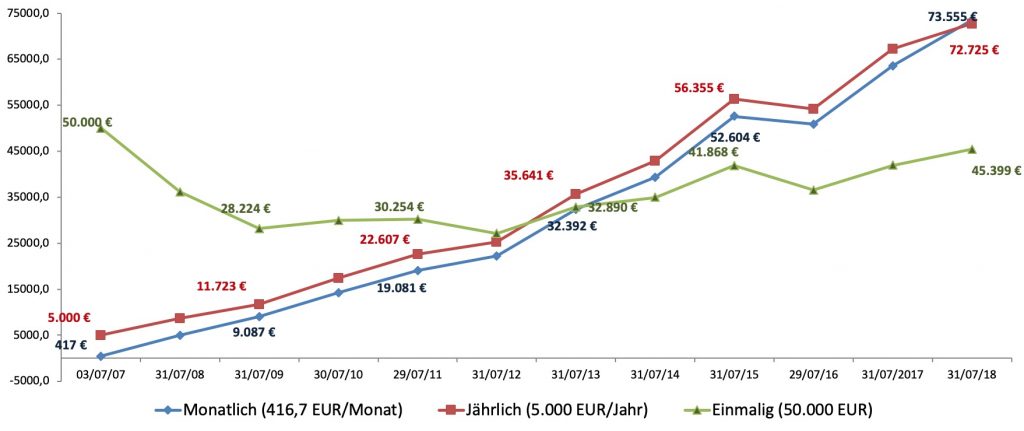

In der nachstehenden Abbildung 4 findet sich ein Vergleich der drei langfristigen Anlagestrategien, die in den drei vorangegangenen Abbildungen veranschaulicht wurden.

Abbildung 4 – Entwicklung der Anlagestrategien im Vergleich

Legende Abbildung 4: Vergleich der Abbildungen 1, 2 und 3 der verschiedenen Strategien der Anlage in einen „Tracker“, der exakt die Performance des CAC 40 Index nachbildet, vom 3. Juli 2007 bis zum 31. Juli 2018. Diese Abbildung zeigt die Entwicklung der Anlagestrategien allein auf der Grundlage der Kursschwankungen des CAC 40 Index (Kurs des CAC 40 Index, Notierung an der Börse Euronext Paris), unabhängig von Gebühren oder Provisionen jeglicher Art, die mit diesen Anlagen verbunden sein können. Diese Abbildung wurde ausschließlich zur Veranschaulichung erstellt und stellt keinerlei kommerzielles Angebot dar.

Nun können Sie Ihre eigenen Schlussfolgerungen ziehen, sei es im Hinblick auf die Rendite oder auf die Risiken, wobei wir noch einmal darauf hinweisen wollen, dass Wertentwicklungen der Vergangenheit kein zuverlässiger Hinweis auf künftige Ergebnisse sind. Zum Schluss wollen wir außerdem daran erinnern, wie wichtig es ist, dass Sie sich von einem Fachmann beraten lassen, insbesondere wenn Sie Ihre gerade Ihre ersten Schritte in der Welt der Kapitalanlagen machen. Wir wünschen Ihnen viel Erfolg!

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben