Retraite: un cap important à anticiper

Si elle est loin de préoccuper bon nombre de jeunes actifs autant qu’il le faudrait, la retraite est une étape de vie cruciale qu’il convient de préparer le plus tôt possible. En effet, pour couler des jours heureux et profiter de cette nouvelle liberté en toute quiétude, il est primordial de s’intéresser aux démarches administratives et financières à réaliser. De quoi éviter les mauvaises surprises et mettre toutes les chances de votre côté pour conserver votre pouvoir d’achat une fois pensionné.

Votre retraite vous parait lointaine? Détrompez-vous! Il n’y a pas d’âge pour commencer à organiser sa vie post-professionnelle. Quelles sont les conditions à remplir pour pouvoir prendre sa retraite? Avez-vous songé à une pension complémentaire pour vous constituer un capital? Comment maintenir un niveau de vie confortable une fois pensionné? De quelle manière mettre à profit cette liberté bien méritée? Voyons cela ensemble.

Le b.a.-ba de la retraite

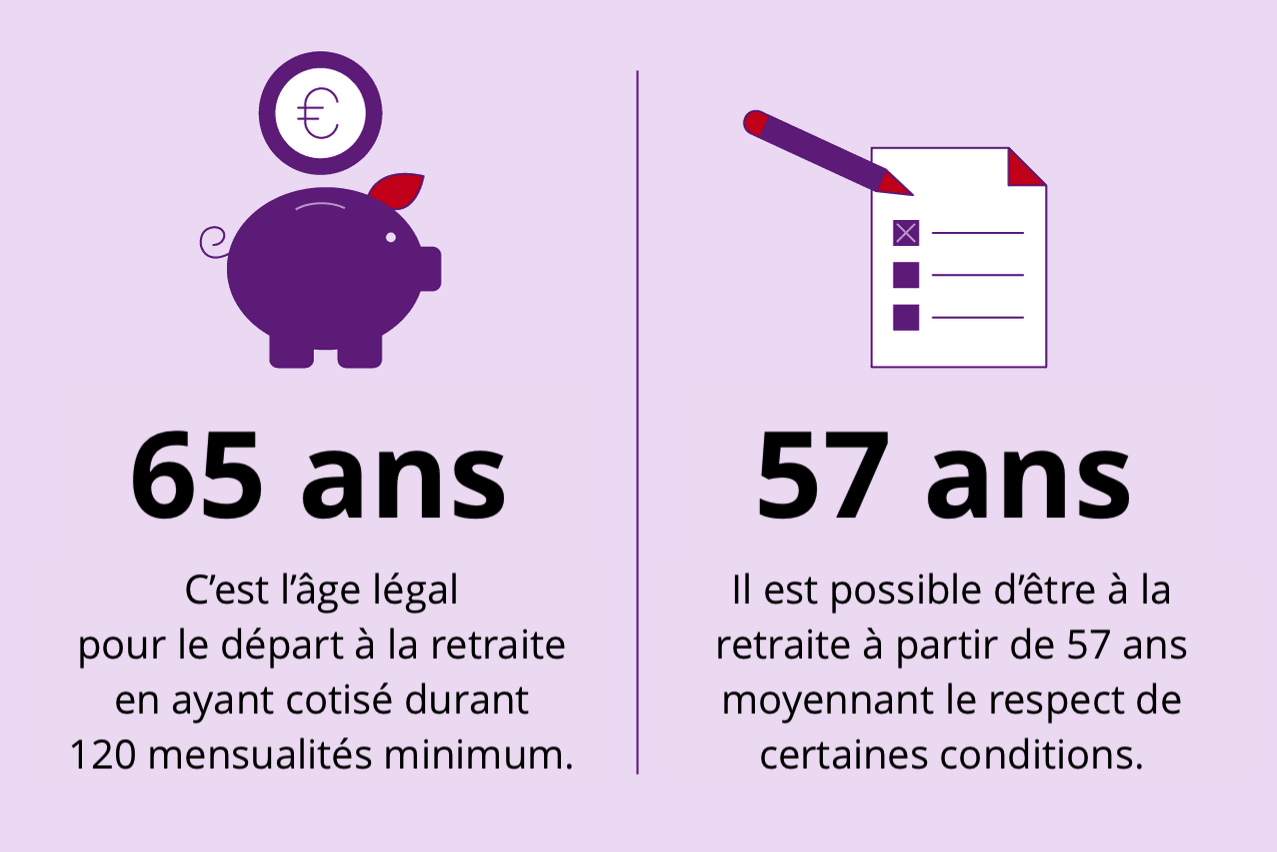

Ne part pas à la retraite qui veut! Pour cela, il faut bien évidemment avoir travaillé, mais également être âgé de 65 ans et avoir cotisé durant 120 mensualités au minimum. À noter qu’une retraite est également possible à partir de 57 ans ou 60 ans, moyennant le respect de certaines conditions. Les indépendants doivent également respecter des critères très précis. Le gouvernement luxembourgeois œuvre actuellement à la mise en place d’une réforme des retraites. Celle-ci prévoit notamment que, dès 2026, les conditions de départ en pension anticipée à partir de l’âge de 60 ans seront agencées de façon à prolonger progressivement la durée des périodes de cotisations obligatoires afin de rapprocher l’âge effectif de départ en pension en direction de l’âge légal.

Gardez toutefois en tête que votre allocation de pension légale est imposable et soumise à des cotisations sociales. Cette pension vous sera versée par la Caisse nationale d’assurance pension (CNAP). Celle-ci prélèvera aussi à la source une retenue d’impôt et de sécurité sociale (assurance maladie et assurance dépendance), comme votre employeur le faisait pour votre salaire. Vous l’aurez compris, la pension est soumise à l’impôt et devra par conséquent être déclarée.

Dans ce cas, quel est l’intérêt financier de prendre sa retraite et dire adieu à un salaire régulier? La bonne question serait plutôt: à partir de quand la retraite devient-elle financièrement possible et à quel moment est-elle avantageuse? Il convient pour cela de s’intéresser à sa situation financière actuelle, à ses ambitions (visualiser cette période de vie et son coût), à son patrimoine (connaître ses ressources et évaluer ses actifs de pension) et surtout à son état d’esprit (impatience ou inquiétude à l’idée de quitter la vie active). Il appartient à chacun de trouver pour lui-même les réponses à chacune de ces questions.

Le maître mot? Anticiper!

Le Luxembourg est plutôt généreux puisque le niveau des pensions y est largement supérieur à d’autres pays. Il n’empêche qu’une fois à la retraite, vos revenus sont susceptibles de diminuer de près de 25%. Pour faire face à cette baisse et vous assurer de conserver un train de vie en phase avec vos besoins, il est conseillé de préparer votre départ à la retraite dès le début de votre vie active.

Comment procéder? Veillez tout d’abord à conserver tous les justificatifs prouvant vos périodes d’assurance obligatoire (période(s) d’activité professionnelle, de chômage, de congé parental, etc.) et assimilée (études, formation(s) professionnelle(s), etc.). Constituez-vous également une épargne en économisant chaque mois une somme, même petite, ou en faisant le choix d’investir. En effet, votre pension légale risque de ne pas suffire une fois pensionné.

Rembourser des dettes ou un emprunt est parfois compliqué. Davantage lorsque vous ne touchez plus de salaire. Si vous devez prendre un crédit, immobilier par exemple, faites-le le plus tôt possible si vous en avez la possibilité. Cela vous évitera de payer un loyer ou d’effectuer des remboursements lorsque vous partirez à la retraite.

Les régimes de pension complémentaires, une solution intéressante

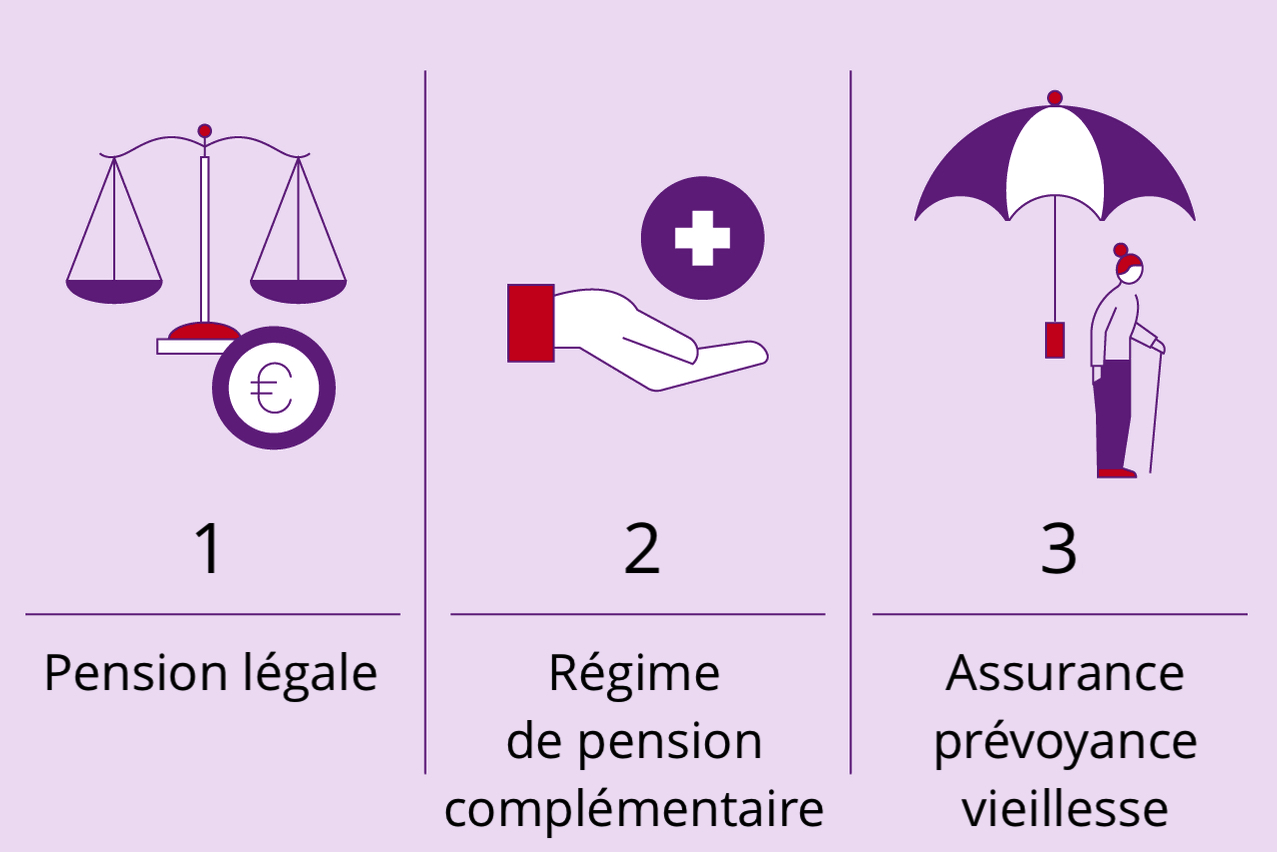

À côté de la pension légale, d’autres solutions existent pour améliorer la qualité de votre futur train de vie. Il s’agit des régimes de pension complémentaires éventuellement mis en place par votre employeur (2e pilier) ainsi que les contrats de prévoyance vieillesse individuels (3e pilier). Attractives, ces formules permettent également de profiter de déductions fiscales (jusqu’à 1.200€/an pour les cotisations personnelles déductibles en tant que dépenses spéciales dans le cas du 2e pilier et une déduction annuelle d’un montant maximum de 3.200€/contribuable pour l’assurance prévoyance vieillesse, voire 4.500€ dans un avenir proche selon la réforme envisagée), sous certaines conditions bien évidemment. Lors de votre départ à la retraite, ces prestations (partiellement) exemptées d’impôt vous sont versées sous forme de rente viagère, de capital ou d’une combinaison de ces deux formules.

Les 3 piliers du régime de la pension

Séjour en maison de retraite, un coût à prévoir

Ces prestations vous seront également bien utiles si vous prévoyez de passer vos vieux jours dans une maison de retraite offrant le confort nécessaire. Au Luxembourg, plusieurs structures existent: les Structures d’hébergement pour personnes âgées, les logements encadrés proposant des services sur demande et les centres de jour. Si les tarifs varient peu d’une structure à l’autre, ils dépendent essentiellement des conditions d’hébergement et des commodités. Une fois encore, un budget conséquent est à prévoir. Pensez-y dès maintenant!

À noter qu’en cas de ressources insuffisantes ne permettant pas de couvrir les frais d’hôtellerie et les besoins personnels, il est possible de faire appel au Fonds national de solidarité et de bénéficier du complément «accueil gérontologique».

Quand retraite rime avec sérénité

Si vous avez anticipé votre retraite pour combler la baisse de vos revenus, celle-ci devrait être un long fleuve tranquille. Une fois pensionné, il est parfois nécessaire d’adapter sa manière de consommer sans pour autant se priver afin de conserver son niveau de vie. Si votre patrimoine financier vous le permet, pensez également à vos enfants. Vous pourriez ainsi décider de convertir une partie de ce capital en rentre viagère et de transmettre une autre partie à vos héritiers.

Délesté du stress quotidien et des tracas professionnels, vous pouvez enfin prendre du temps pour vous. Profitez de cette retraite amplement méritée pour concrétiser vos projets personnels (voyages, passions, etc.), développer de saines habitudes comme une activité physique et enrichir votre vie sociale. N’attendez pas d’être à la retraite pour vous demander ce que vous allez faire de tout ce temps libre!

La retraite est pour certains synonyme d’inquiétude et de déchirement. Il n’est en effet pas toujours facile de dire adieu à sa vie professionnelle. Par souci financier ou par envie de rester actifs, certains pensionnés décident de continuer à exercer une activité professionnelle pour mettre leurs compétences à profit. Attention, cumuler salaire et pension de vieillesse (anticipée) peut avoir des conséquences financières. Les conditions de cumul dépendent de votre âge, de votre statut (salarié ou indépendant) et du montant professionnel perçu. Ne l’oubliez pas avant de renouer avec le marché du travail.

N’avez-vous rien oublié?

Vous l’aurez compris, la retraite est un moment important qu’il vaut mieux préparer en amont pour en profiter ensuite. Avez-vous pensé à tout? Faire appel à un expert vous permettra d’obtenir de précieux conseils pour la planifier sereinement.

Pour vous aider dans vos démarches, nous vous invitons à consulter notre dossier spécial «retraite».

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne