Der Ruhestand: ein wichtiger Lebensabschnitt, der gut vorbereitet sein sollte

Auch wenn man als junger Berufstätiger meist noch gar nicht darüber nachdenken will: Der Ruhestand ist ein entscheidender Lebensabschnitt, auf den man sich so früh wie möglich vorbereiten sollte. Denn um ihn unbeschwert und in vollen Zügen genießen zu können, ist es von größter Wichtigkeit, sich mit den zu erledigenden administrativen und finanziellen Schritten zu beschäftigen. So können Sie böse Überraschungen vermeiden und die notwendigen Vorkehrungen treffen, um Ihre Kaufkraft auch als Rentner bestmöglich zu erhalten.

Der Ruhestand erscheint Ihnen noch weit entfernt? Lassen Sie sich nicht täuschen! Es ist nie zu früh, um mit den Vorbereitungen für die Zeit nach dem Berufsleben zu beginnen. Welche Bedingungen müssen erfüllt sein, damit Sie in Rente gehen können? Haben Sie mithilfe einer Zusatzrente ergänzend Kapital aufgebaut? Wie können Sie nach der Pensionierung einen komfortablen Lebensstandard aufrechterhalten? Wie können Sie die neue wohlverdiente Freiheit bestmöglich genießen? Im Folgenden beschäftigen wir uns mit dem Thema ausführlicher.

Das Einmaleins des Ruhestands

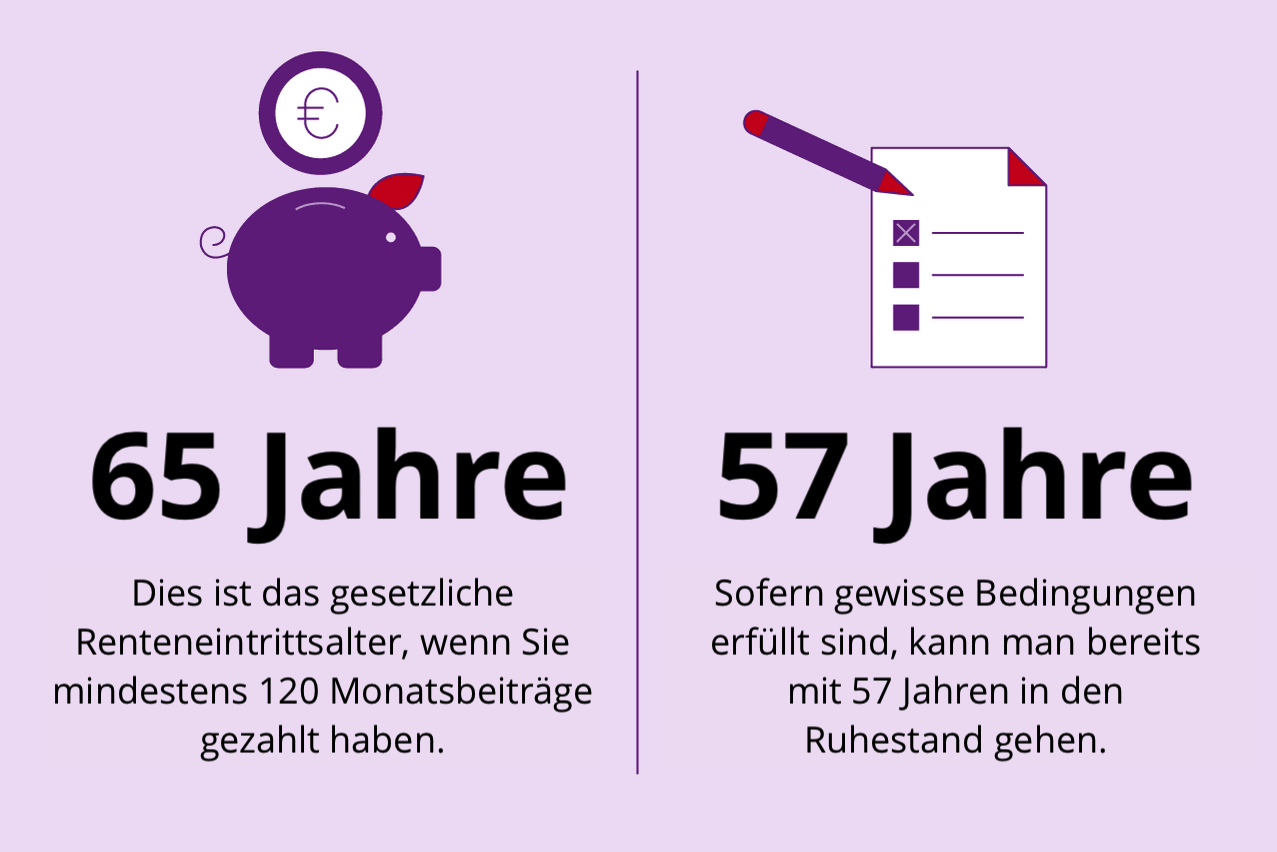

In den Ruhestand geht man nicht einfach so! Denn dazu muss man natürlich zunächst einmal berufstätig gewesen sein. Außerdem muss man mindestens 65 Jahre alt sein und 120 Monate lang Beiträge gezahlt haben. Wenn bestimmte Voraussetzungen erfüllt sind, kann man jedoch bereits mit 57 oder 60 Jahren in Pension gehen. Auch für Selbstständige gibt es sehr strikte Vorgaben. Die luxemburgische Regierung arbeitet derzeit an einer Rentenreform. Diese sieht insbesondere vor, dass ab 2026 die Bedingungen für den Vorruhestand ab dem 60. Lebensjahr so gestaltet werden, dass die Dauer der Pflichtbeitragszeiten schrittweise verlängert wird, um das tatsächliche Renteneintrittsalter an das gesetzliche Renteneintrittsalter anzunähern.

Bedenken Sie jedoch, dass Ihr gesetzliches Renteneinkommen steuer- und sozialversicherungspflichtig ist. Die gesetzliche Rente wird von der Nationalen Pensionsversicherungsanstalt Caisse nationale d’assurance pension (CNAP) gezahlt. Diese zieht die zu zahlenden Steuern und Sozialversicherungsbeiträge (Kranken- und Pflegeversicherung) direkt von Ihrer Rente ab, so wie es Ihr Arbeitgeber zuvor bei Ihrem Gehalt getan hat. Da Ihre Rente steuerpflichtig ist, muss Sie entsprechend in Ihrer Steuererklärung angegeben werden.

Inwiefern ist es also finanziell lohnenswert, in den Ruhestand zu gehen und ein regelmäßiges Gehalt aufzugeben? Die richtige Frage lautet vielmehr: Ab wann ist der Ruhestand finanziell möglich und wann ist der beste Zeitpunkt? Dazu sollte man sich mit seiner aktuellen finanziellen Situation, seinen Ambitionen (Vorstellungen von diesem Lebensabschnitt und den damit verbundenen Kosten), seiner Vermögenslage (Rücklagen und Rentenvermögen) und vor allem mit seiner Gemütsverfassung (Ungeduld oder Sorgen wegen des Ausscheidens aus dem Berufsleben) befassen. Die Antworten auf diese Fragen muss jeder für sich selbst finden.

Das Schlüsselwort? Vorausplanen!

Luxemburg zahlt recht großzügige Renten, deren Niveau weit über dem anderer Länder liegt. Dennoch ist es wahrscheinlich, dass Ihr Einkommen nach der Pensionierung um bis zu 25% sinkt. Um mit dieser Einbuße umgehen zu können und sicherzustellen, dass Sie Ihren Lebensstandard im Einklang mit Ihren Bedürfnissen halten können, sollten Sie schon zu Beginn Ihres Berufslebens Ihren Ruhestand vorbereiten.

Wie gehen Sie hierzu am besten vor? Bewahren Sie zunächst alle Belege auf, die Ihre Zeiten der Pflichtversicherung (Berufstätigkeit, Arbeitslosigkeit, Elternzeit usw.) und gleichgestellte Zeiten (Studium, berufliche Ausbildung usw.) nachweisen. Sie sollten außerdem ein Sparguthaben aufbauen, indem Sie jeden Monat einen kleinen Betrag zurücklegen oder Anlagen tätigen. Es besteht nämlich das Risiko, dass Ihre gesetzliche Rente nicht ausreicht, wenn Sie erst einmal im Ruhestand sind.

Die Rückzahlung von Schulden oder Darlehen kann sich als schwierig erweisen, vor allem, wenn Sie kein Gehalt mehr beziehen. Falls Sie einen Kredit aufnehmen müssen, beispielsweise einen Immobilienkredit, tun Sie dies so früh wie möglich, sofern Sie die Möglichkeit dazu haben. So vermeiden Sie, dass Sie nach Beginn Ihres Ruhestands noch Miete zahlen oder einen Kredit tilgen müssen.

Zusatzrentensysteme – eine interessante Lösung

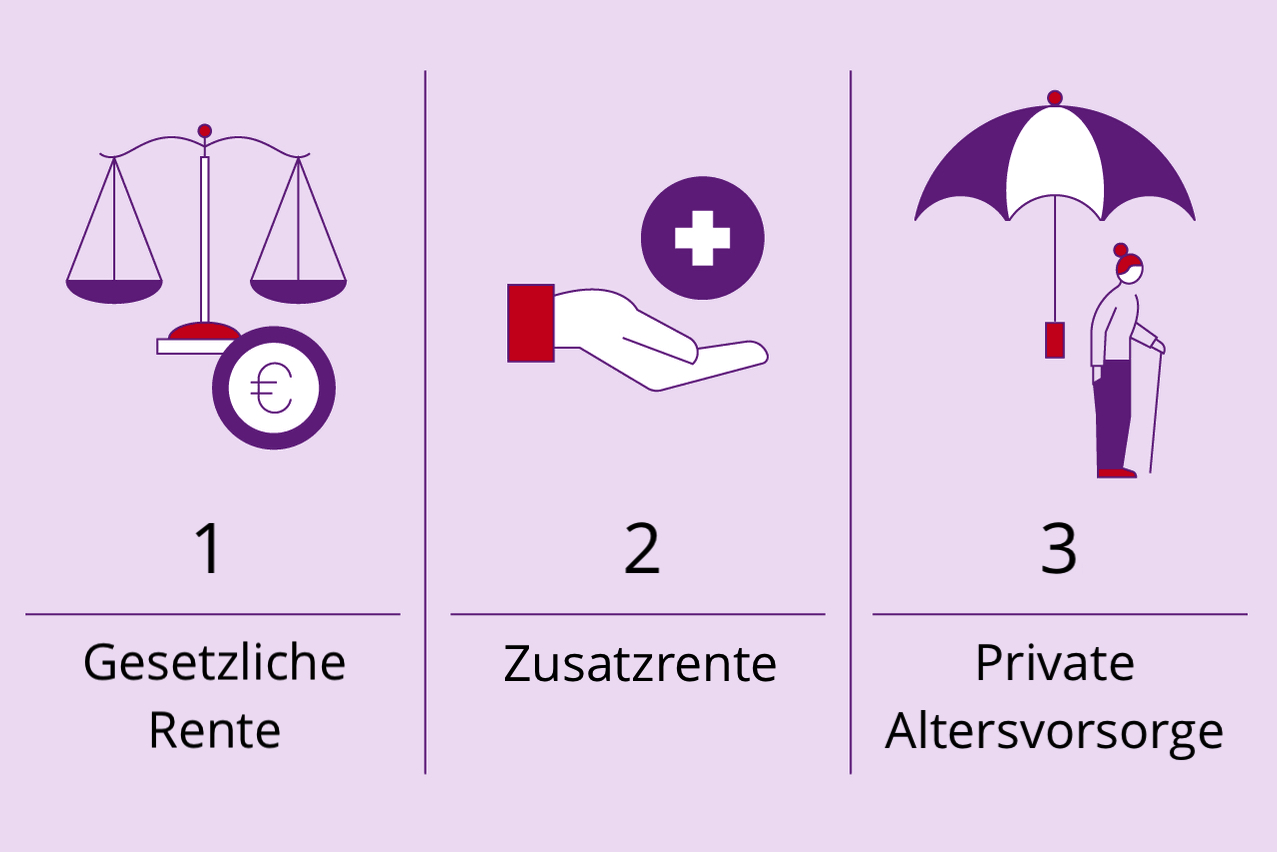

Neben der gesetzlichen Rente gibt es noch andere Möglichkeiten, um Ihren Lebensstandard im Alter zu verbessern. Hierbei handelt es sich um Zusatzrentensysteme, die eventuell von Ihrem Arbeitgeber eingerichtet wurden (zweite Säule), sowie um private Altersvorsorgeverträge (dritte Säule). Hier können Sie von attraktiven Steuerfreibeträgen profitieren (bis zu 1.200 Euro/Jahr für abzugsfähige persönliche Beiträge als Sonderausgaben für die zweite Säule und jährlich bis zu 3.200 Euro pro Beitragszahler für private Altersvorsorgeverträge, in naher Zukunft sogar 4.500 Euro gemäß der geplanten Reform). Beim Renteneintritt werden Ihnen diese (teilweise) steuerfreien Leistungen in Form einer Leibrente, einer Kapitalauszahlung oder einer Kombination aus beiden Optionen ausgezahlt.

Die drei Säulen des Rentensystems

Aufenthalt im Seniorenheim – ein wichtiger Kostenfaktor

Diese Leistungen sind auch sehr hilfreich, wenn Sie bei einem etwaigen Aufenthalt im Seniorenheim nicht auf ein gewisses Maß an Komfort verzichten möchten. In Luxemburg gibt es verschiedene Einrichtungen. Wohnstrukturen für ältere Menschen, betreutes Wohnen mit Dienstleistungen auf Abruf und Tageszentren. Wenngleich die Tarife der unterschiedlichen Einrichtungen in etwa gleich sind, gibt es unter Umständen große Unterschiede mit Blick auf die Unterkünfte und bestimmte Annehmlichkeiten. Auch hier ist also wieder ein beträchtliches Budget einzuplanen. Dies sollten Sie bereits jetzt bedenken!

Bitte beachten Sie, dass bei unzureichenden Mitteln, die nicht zur Deckung der Hotelkosten und des persönlichen Bedarfs ausreichen, können Sie beim Nationalen Solidaritätsfonds Zusatzleistungen für den Aufenthalt in Seniorenheimen („accueil gérontologique“) beantragen.

Der entspannte Ruhestand

Wenn Sie sich gut auf Ihren Ruhestand vorbereitet und so die damit verbundenen Einkommenseinbußen ausgeglichen haben, können Sie ihm völlig entspannt entgegensehen. Nach der Pensionierung müssen Sie möglicherweise Ihre Konsumgewohnheiten etwas anpassen, damit Sie ohne wesentlichen Verzicht Ihren Lebensstandard beibehalten können. Wenn es Ihre Vermögenslage erlaubt, sollten Sie auch für Ihre Kinder vorsorgen. So können Sie beispielsweise einen Teil Ihres Kapitals in eine Leibrente umwandeln oder Ihren Nachkommen vererben.

Fern vom Stress des Alltags und Berufslebens können Sie sich nun endlich Zeit für sich selbst nehmen. Nutzen Sie Ihren wohlverdienten Ruhestand, um Ihre persönlichen Projekte (Reisen, Hobbys, usw.) zu verwirklichen, sich gesunde Gewohnheiten anzueignen, wie körperlich fit zu bleiben und soziale Kontakte zu pflegen. Befassen Sie sich nicht erst nach dem Renteneintritt mit der Frage, was Sie mit der neu gewonnenen Zeit anfangen wollen!

Für viele Menschen ist der Ruhestand mit Sorge und inneren Konflikten verbunden, denn es ist nicht immer leicht, sich aus dem Berufsleben zu verabschieden. Manche Rentner entscheiden sich dafür, weiterhin erwerbstätig zu bleiben. Dahinter können verschiedene Gründe stehen, wie beispielsweise finanzielle Sorgen oder der Wunsch, aktiv zu bleiben und andere mit seinen Kompetenzen zu unterstützen. Hier ist jedoch Vorsicht geboten, weil der gleichzeitige Bezug eines Gehalts und einer (vorzeitigen) Alterspension finanzielle Folgen haben kann. Die diesbezüglich geltenden Bedingungen hängen von Ihrem Alter, Ihrem Status (Arbeitnehmer oder Selbstständiger) und den erzielten beruflichen Einkünften ab. Dies sollten Sie bedenken, bevor Sie wieder ins Berufsleben einsteigen.

Haben Sie auch nichts vergessen?

Der Ruhestand ist also ein wichtiger Lebensabschnitt, den man frühzeitig vorbereiten sollte, um ihn anschließend genießen zu können. Haben Sie an alles gedacht? Lassen Sie sich von einem Experten beraten, der Ihnen mit wertvollen Ratschlägen dabei hilft, Ihre Rente in Ruhe zu planen.

Um Ihnen bei Ihren Schritten zu helfen, laden wir Sie ein, unserer Artikelserie zum Thema Ruhestand zu lesen.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben