Les effets négatifs de l’inflation sur votre épargne

Savez-vous que la hausse des prix des produits du quotidien affecte directement votre épargne et que, compte tenu des taux actuels, l’argent bien à l’abri sur vos comptes perd peu à peu sa valeur? myLIFE vous explique dans quelle mesure l’inflation impacte vos économies et vous donne quelques pistes pour les préserver.

Pourquoi dans les années 2000, un pain coûtait 1,10€ et une place de cinéma 6,20€, alors qu’aujourd’hui, il faut débourser au moins 3,00€ pour le pain et 12,30€ pour voir un film sur grand écran? Cette hausse des prix est due à ce que l’on appelle l’inflation.

Qu’est-ce que l’inflation?

L’inflation correspond à une hausse générale des prix des biens et des services sur une période prolongée. Au Luxembourg, elle est mesurée grâce à l’indice des prix à la consommation (IPC). Cet indice estime la variation moyenne de la valeur d’un panier de produits représentatifs de la consommation des ménages (le fameux « panier de la ménagère ») entre deux périodes.

Lorsque l’inflation augmente, le pouvoir d’achat diminue puisqu’avec la même somme, on achète moins de biens et de services. En d’autres termes, elle entraîne une diminution de la valeur de la monnaie. À l’inverse, lorsque les prix baissent, on parle de déflation.

Par exemple : Lorsque l’inflation est de 2% sur l’année, si avec 2€ vous pouviez acheter deux croissants (1€ par croissant) il y a un an, vous ne pourriez plus en payer qu’un seul aujourd’hui (1,02 €/croissant) ou alors, il faudrait débourser 2,04€.

L’inflation peut avoir plusieurs origines:

-

- une hausse du prix des matières premières, des produits importés ou des salaires, entraînant une croissance des coûts de production qui incite les entreprises à augmenter leurs tarifs;

- une demande de biens ou de services qui dépasse l’offre disponible: les prix augmentent de ce fait en raison du manque de produits;

- une baisse de la valeur de la monnaie par rapport aux autres devises conduisant à un prix à la hausse des importations;

- une augmentation de la quantité d’argent mise en circulation sur le marché occasionnant une dépréciation de la valeur de la monnaie, etc.

Dans quelle mesure l’inflation impacte-t-elle vos économies?

Si l’inflation affecte les prix, elle touche également votre épargne. En effet, lorsque l’inflation dépasse les intérêts gagnés sur un compte épargne, vous perdez de l’argent, car la somme que vous avez placée perd de sa valeur. Même si le montant placé sur votre compte augmente, votre pouvoir d’achat diminue. Il faudrait que votre épargne augmente au même rythme que l’inflation pour maintenir votre pouvoir d’achat.

Par exemple: Vous déposez 10.000€ sur un compte d’épargne rémunéré à un taux nominal de 1,5%. 10 ans plus tard, vous aurez environ 11.605€ sur votre compte. Or, si durant cette période, l’inflation était de 3% par an, vous auriez besoin de 13.439€ pour avoir le même pouvoir d’achat que celui que vous aviez il y a dix ans. Même avec les intérêts cumulés, vous perdez finalement 1.834€ de pouvoir d’achat. C’est énorme!

Afin d’évaluer si vos placements perdent de leur valeur, vous pouvez calculer leur rendement réel en mesurant leur taux réel (corrigé de l’inflation).

Au Luxembourg, l’inflation est compensée par l’indexation, c’est-à-dire l’adaptation automatique du montant des salaires et des pensions aux variations des prix. Ainsi, lorsque la croissance des prix dépasse un certain seuil, tous les revenus augmentent de 2,5%, ce qui permet de compenser l’augmentation du coût de la vie. Or, contrairement aux salaires et aux pensions, le taux d’intérêt nominal des comptes d’épargne ne suit pas forcément l’évolution de l’inflation.

Afin d’évaluer si vos placements perdent de leur valeur, vous pouvez déterminer leur rendement réel en mesurant leur taux réel (corrigé de l’inflation). S’il existe une formule précise1 pour calculer le taux réel de manière exacte, il est aussi possible de l’estimer rapidement (approximativement), en soustrayant l’inflation du taux d’intérêt nominal de votre compte d’épargne : Taux d’intérêt réel = taux d’intérêt nominal – inflation.

Au Grand-Duché, les taux d’intérêt des produits d’épargne sont sensiblement remontés comparativement à leur niveau de début 2022. De son côté, le Statec a communiqué en mai 2023 une prévision d’inflation à 3,9% pour l’année 2023. Si par exemple votre compte d’épargne vous rapporte 2,5% d’intérêts sur une année, mais que les prix augmentent de 3,9%, le taux réel est de: 2,5% – 3,9% = – 1,4%. Le rendement réel de votre placement est donc négatif et vos économies perdent de leur valeur. Si nous reprenons l’exemple des 10.000€, votre pouvoir d’achat dans 10 ans avec cette somme placée sur votre compte épargne sera équivalent à environ 8.685€ à la valeur d’aujourd’hui.

Actuellement, il n’est donc pas pertinent de laisser toutes vos économies sur des comptes d’épargne, puisque votre capital s’érode au fil du temps. Cela peut particulièrement poser problème si vous économisez dans le but de financer un projet précis, de vous constituer un complément de revenus pour votre retraite ou encore de donner un coup de pouce à vos enfants.

Bien souvent vous ne vous rendez pas compte que l’inflation impacte vos économies. On parle alors d’illusion monétaire: vous voyez votre capital augmenter doucement sur votre compte d’épargne, mais sans vous rendre compte de la baisse de votre pouvoir d’achat sur le long terme.

Afin de maintenir votre pouvoir d’achat et réduire les risques de perte, il est important de « ne pas mettre tous vos œufs dans le même panier » et de diversifier vos placements.

Diversifier ses placements pour protéger votre épargne

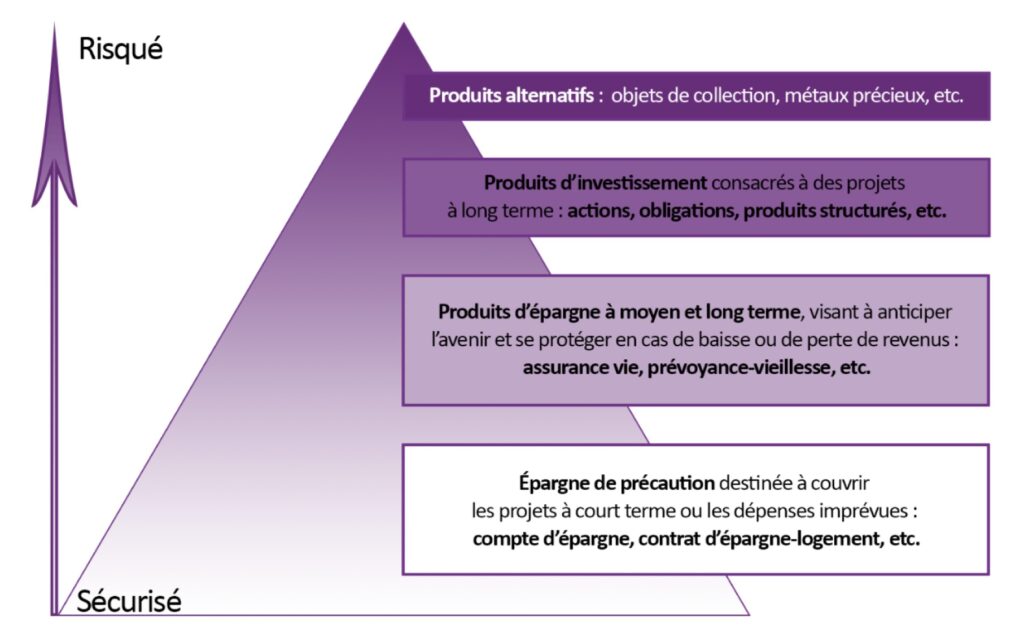

Afin de maintenir votre pouvoir d’achat et de réduire les risques de perte, il est important de « ne pas mettre tous vos œufs dans le même panier » et de diversifier vos placements. La gestion de votre capital peut ainsi être vue comme une pyramide à plusieurs étages qui concilie votre besoin de sécurité financière et la croissance de vos finances.

À la base de cette pyramide des placements, on retrouve les placements à court terme, liquides (l’argent est disponible rapidement) et sécurisés. Puis, à mesure que l’on progresse vers le sommet, les investissements à plus long terme, moins disponibles et plus risqués, mais, en principe, plus rentables.

Votre stratégie doit donc associer plusieurs types de placements afin d’améliorer le rendement de vos économies et de limiter les effets de l’inflation: compte d’épargne, assurance-vie, contrat de prévoyance-vieillesse, produits financiers, placements alternatifs, etc. Il s’agit de trouver le bon équilibre entre les placements sécurisés et risqués, à moyen et long terme, tout en tenant compte de vos objectifs et de votre profil de risque. Pour cela, une discussion avec votre banquier s’impose!

Diversifier vos placements en choisissant d’investir une partie de votre épargne dans des produits offrant de meilleurs rendements que ceux que proposent les comptes sécurisés.

Quelques pistes pour préserver vos économies de l’inflation

Afin de protéger vos économies contre l’inflation et de faire si possible fructifier votre capital, vous pouvez diversifier vos placements en choisissant d’investir une partie de votre épargne dans des produits offrant de meilleurs rendements que ceux que proposent les comptes sécurisés. Vous pouvez aussi opter pour des placements alternatifs plus risqués et des actifs réels (tangibles) qui gardent une valeur intrinsèque.

-

- Les actions peuvent permettre de contrer les effets de l’inflation grâce à des perspectives de rendement supérieures à celles des placements sécurisés. Le versement éventuel de dividendes est également un point à considérer. Cependant, veillez à choisir attentivement les titres sur lesquels vous souhaitez vous positionner et restez conscient des risques auxquels vous vous exposez.

- L’immobilier a tendance à suivre l’inflation sur le long terme. Au Luxembourg, les prix ont longtemps augmenté plus rapidement que l’inflation, mais le secteur connaît un fort ralentissement. Si tout reste fonction du lieu et du type de logement, un investissement dans la pierre peut constituer une solution pour éviter la perte de valeur réelle de son patrimoine, à condition que le marché retrouve rapidement des couleurs.

- Les placements alternatifs par exemple dans les matières premières (bois, énergie, produits agricoles, etc.) et notamment l’or – considéré comme une valeur refuge – permettent de sécuriser une partie de son capital contre une dépréciation de la monnaie. Les produits de luxe (œuvres d’art, objets de collection, vins haut de gamme, etc.), peuvent également protéger des effets de l’inflation. Le cas échéant, assurez-vous d’être accompagné par des experts pour investir en connaissance de cause.

- …

Attention: Ces investissements peuvent aider à lutter contre l’érosion de vos économies, mais il n’en reste pas moins que certains d’entre eux présentent une part de risques parfois élevée et/ou s’adressent à des investisseurs sophistiqués! Par ailleurs, certains placements sont peu liquides et requièrent une optique à long terme.

Vous connaissez désormais les effets que peut avoir l’inflation sur vos économies. Si les produits d’épargne traditionnels restent incontournables, des solutions alternatives peuvent être envisagées pour vous aider à préserver votre patrimoine.

N’hésitez pas à consulter votre banquier. Il peut vous accompagner afin d’identifier les produits d’épargne et d‘investissement qui vous correspondent le mieux, ainsi que le niveau d’accompagnement dont vous avez besoin.

1 Le taux réel se calcul grâce à la formule : [(1+taux d’intérêt nominal de l’épargne) / (1+ taux d’inflation)] – 1.

Prêt logement

Prêt logement Prêt personnel

Prêt personnel Epargne

Epargne