Erwerb einer Immobilie

Beim Kauf einer Immobilie sollte nichts überstützt werden. Wer dieses Abenteuer wagt, muss die richtigen Fragen stellen, mit Sorgfalt ein Grundstück und einen Notar wählen und auch die Finanzierung klären – es gibt so einiges zu beachten.

Ob es um den Erwerb Ihres künftigen Hauptwohnsitzes geht oder um eine Investition mit dem Ziel der Vermietung, der Weg zum Eigentum ist stets ein Meilenstein im Leben. Ein solches Projekt kann nicht Hals über Kopf umgesetzt werden und braucht gründliche Vorbereitung.

Immobilienerwerb: eine reizvolle Anlage

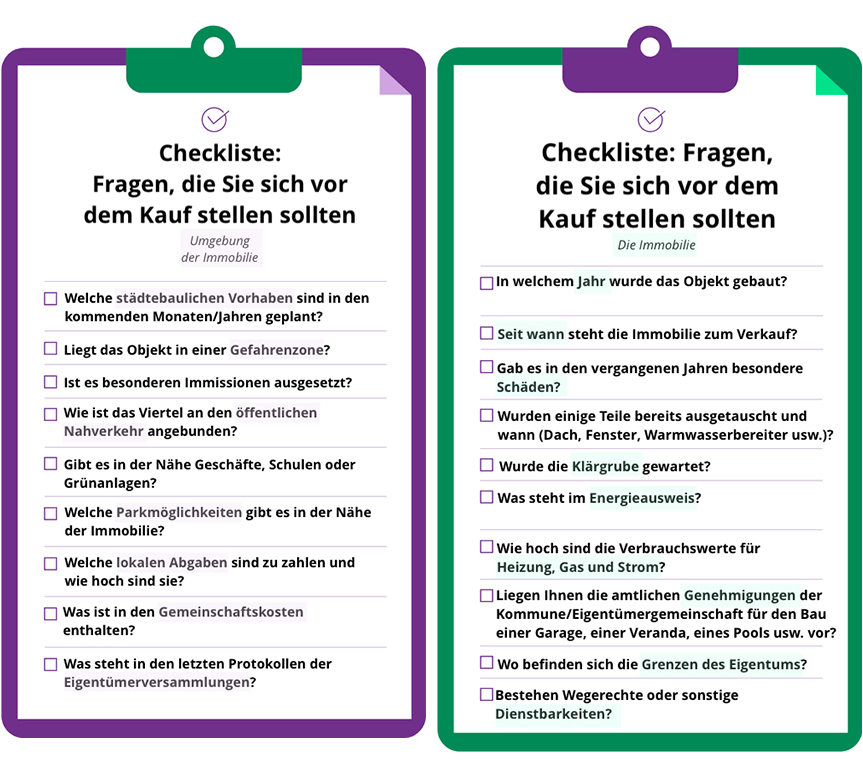

Im Jahr 2023 waren laut einer Eurostat-Studie 72% der Menschen in Luxemburg auch Eigentümer Ihres Zuhauses. Zahlreiche Einwohner entscheiden sich also dafür, ein Haus oder eine Wohnung zu kaufen. Doch für diese reizvolle Anlage müssen im Vorfeld diverse Überlegungen angestellt werden. Legen Sie zuallererst genau fest, wonach Sie suchen (Art der Wohnimmobilie, gewünschter Zustand, Lage und Nutzung). Wenn Sie Ihre nähere Auswahl an Immobilien zusammenstellen, achten Sie auch darauf, sich die richtigen Fragen zu stellen, um diesen neuen Lebensabschnitt unbeschwert angehen und unangenehme Überraschungen vermeiden zu können. Die Immobilie selbst, angrenzende Gebäude und das Umfeld (Bebauungsplan, lokale Steuern usw.): Nichts darf vor dem Beginn der Besichtigungen dem Zufall überlassen werden.

Wer über all diese Informationen verfügt, hat in einigen Fällen auch die Möglichkeit, über die Kaufbedingungen bzw. den Preis der Immobilie zu verhandeln. Der Verhandlungsspielraum liegt allerdings stets zwischen dem veranschlagten Preis und der Realität des Marktes. Man sollte daher wissen, wie dieser aussieht, und den Betrag nicht zu weit nach unten zu drücken, um sich nicht von vornherein in den Augen des Verkäufers zu disqualifizieren.

Einige Interessenten möchten lieber ganz „neu“ anfangen und ziehen den Kauf noch nicht fertiggestellter Immobilien (mit Lieferfristen zwischen 18 und 36 Monaten) oder den Bau eines Wohnhauses vor. Doch auch hier gilt es zunächst, das passende Grundstück zu finden. Bei der Auswahl sollten vor allem das Umfeld, die Art des Grundstücks, die erforderlichen Genehmigungen und eventuell verfügbare Finanzhilfen eine Rolle spielen.

Allein oder gemeinsam mit anderen kaufen

Sie möchten als Paar gemeinsam Ihr künftiges Zuhause kaufen? Egal, ob Sie verheiratet sind, oder in einer Lebenspartnerschaft bzw. eheähnlichen Gemeinschaft leben: Achten Sie darauf, die Interessen jedes Einzelnen zu wahren. Der eheliche Güterstand kann in der Tat Einfluss auf die Eigentumsverhältnisse in Bezug auf die Immobilie haben. Einigen Sie sich von Anfang an auf Ihr Budget und die Art, wie Sie Ihr Projekt finanzieren möchten. Übrigens wird der Erwerb einer Immobilie zu zweit vonseiten der Bank durchaus begrüßt.

Sie zögern angesichts der Preise für Grundstücke und Einfamilienhäuser, den Schritt zu wagen? Dann ist vielleicht ein Mehrfamilienhaus die ideale Lösung! Eine Immobilie im Miteigentum zu kaufen ist mittlerweile üblich, da diese Möglichkeit verschiedene Vorteile bietet: einen erschwinglicheren Kaufpreis, geteilte Fixkosten, von einer gemeinsamen Verwaltung übernommene Instandhaltungsarbeiten usw.

„Jede bebaute Liegenschaft oder Liegenschaftsgruppe, deren Eigentum in Bruchteilen auf mehrere Personen aufgeteilt ist, die jeweils einen privaten Teil und einen Anteil an gemeinsam genutzten Teilen umfassen“ (Definition von Miteigentum)

Verlässliche Partner für eine erfolgreiche Umsetzung des Projekts

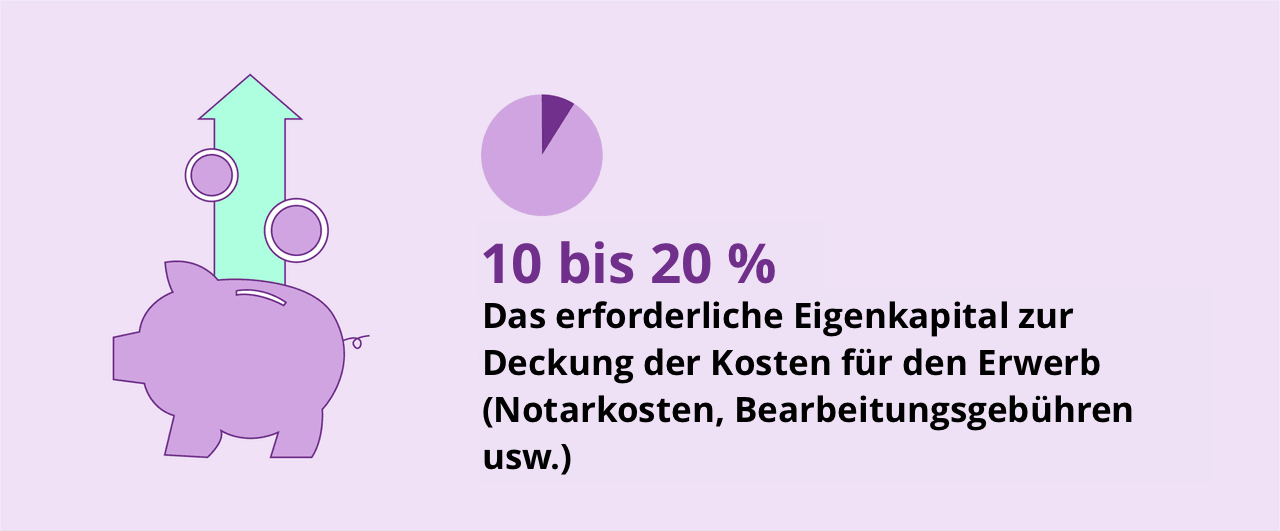

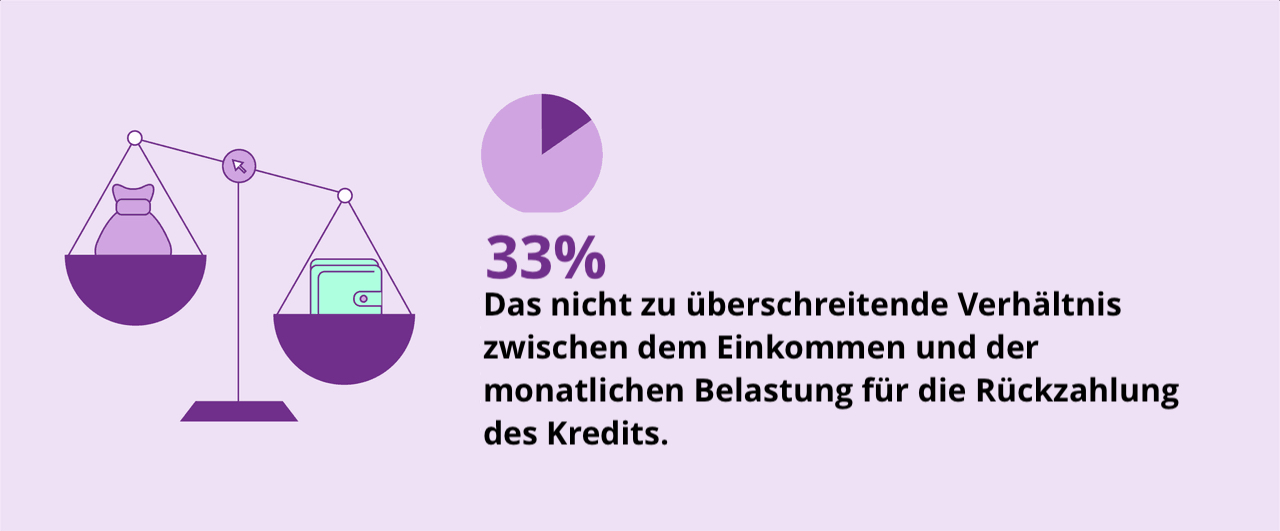

Neben den Recherchen ist es wichtig, das Budget und den Finanzierungsplan festzulegen. Wer nicht sehr vermögend ist, ist hier unweigerlich auf eine Bank angewiesen, um eine Vorstellung von der eigenen Kreditaufnahmefähigkeit und damit von den infrage kommenden Grundstücken zu erhalten. Einige Faktoren, wie Einkommensverhältnisse, der Verschuldungsgrad, ein solides Sparvermögen, mögliche Gegenleistungen oder die bisherige Kontoführung, ermöglichen es, einen vorteilhaften Kreditzins auszuhandeln. Um in den Genuss eines solchen günstigen Kreditzinses zu kommen, gilt es, bestimmte Faktoren zu beachten.

Viele Haushalte müssen eine Hypothek beantragen, um ihre Traumimmobilie finanzieren zu können. Als Finanzierungspartner findet die Bank die Kreditform, die für die künftigen Wohneigentümer am besten geeignet ist: ein Darlehen mit festem, variablem oder veränderlichem Zinssatz. Jede dieser Lösungen hat natürlich Vor- und Nachteile. Je nachdem, welches Angebot sie wahrnehmen möchten, müssen die Käufer ihrerseits bestimmte Garantien und Unterlagen vorlegen und können unter Umständen Steuervorteile und staatliche Hilfen in Anspruch nehmen.

Vor der Unterzeichnung sollten Sie sich vergewissern, dass Sie die gesamten Kosten bedacht haben, die mit dem Kauf einer Immobilie verbunden sind.

Denken Sie daran, dass das geliehene Geld auch wieder zurückgezahlt werden muss. Unglücksfälle können jeden treffen. Daher gewährleistet die Restschuldversicherung im Todes- oder Invaliditätsfall die Rückzahlung Ihres Kredits und schützt je nach der von Ihnen gewählten Versicherungsoption Ihre Angehörigen davor, diese Last tragen zu müssen. In Verbindung mit einer Hypothek wird diese Versicherung dringend empfohlen und von einigen Banken sogar vorausgesetzt.

Ist die Immobilie gefunden und die Finanzierung bewilligt, muss nur noch der Kaufvertrag formell abgeschlossen werden. Diese Aufgabe übernimmt der Notar. Er überprüft, ob alle Bedingungen zur Abwicklung des Verkaufs ordnungsgemäß erfüllt sind (Recherchen zu Hypothek und Immobilieneigentum) und steht sowohl dem Käufer als auch dem Verkäufer zur Seite. Die Beauftragung dieses neutralen Experten ist für beide Parteien Pflicht und mit Gebühren verbunden, die grundsätzlich der Käufer zu tragen hat.

Sobald der Kauf abgeschlossen ist, sind Sie Eigentümer Ihrer Immobilie. Wenn Sie diese nach einigen Jahren wieder verkaufen möchten, sollten Sie einen Experten mit der Bewertung Ihrer Wohnimmobilie beauftragen. Anhand bestimmter Kriterien kann dieser den Wert Ihres Eigentums beziffern und ihnen somit dabei helfen, einen angemessenen Preis dafür festzulegen. Um den Wiederverkauf Ihres Zuhauses erfolgreich abzuschließen, wenden Sie sich an einen Immobilienmakler. In Luxemburg gibt es Hunderte von Immobilienagenturen.

Wenn Sie Ihr künftiges Zuhause ausfindig gemacht haben, der Verkauf Ihrer derzeitigen Immobilie jedoch nur sehr zögerlich vonstattengeht, können Sie einen Überbrückungskredit beantragen. Beim Überbrückungskredit handelt es sich um einen für die Dauer von 12 bis 24 Monaten gewährten Mittelvorschuss der Bank, der es ermöglicht, eine neue Wohnimmobilie zu kaufen, noch bevor der Verkauf der vorherigen abgeschlossen ist. Eine flexible Lösung, die jedoch ihren Preis hat.

Sie planen, eine Wohnimmobilie zu kaufen oder zu bauen? In unserer Artikelserie zum Thema Wohnen finden Sie weiterführende Informationen.

Immobilienkredit

Immobilienkredit Persönlicher Kredit

Persönlicher Kredit Sparguthaben

Sparguthaben